Unele articole apărute recent caută – şi uneori pretind că au şi găsit – explicaţii ale resurgenţei inflaţiei în ultimele luni în evoluţia masei monetare. Sunt ani buni de când banca centrală încearcă să explice limitele relaţiei bani-inflaţie din perspectiva formulării politicii monetare – exemple ilustrative sunt prezentările realizate în cadrul unor evenimente publice organizate de BNR în anii 2011 şi 2012:

- Moneda și analiza monetară – aspecte conceptuale și empirice

- Politica monetară și moneda

- Aspecte empirice privind relația dintre agregatele monetare, activitatea economică și evoluția prețurilor

Adepţii acestei linii de argumentaţie par să fi uitat complet că renunțarea pe scară largă în anii ’90 la strategia de politică monetară bazată pe ancora monetară nu a fost doar o simplă chestiune de opţiune, ci rezultatul eficacității ei scăzute, datorate în mare parte instabilităţii relaţiei bani-inflaţie. Şi nu am fost doar noi “păţiţi”, ci şi celelalte ţări care practicau acest tip de strategie, astfel încât până la finele secolului nicio bancă centrală relevantă nu mai folosea ţintirea agregatelor monetare – părăsind-o în favoarea fie a ţintirii inflaţiei, fie a unui regim de curs fix. Citându-l pe un fost guvernator al Băncii Canadei, Gerald Bouey, nu noi am abandonat agregatele monetare, ele ne-au abandonat pe noi.

Motivul pentru care agregatele monetare nu mai pot deţine rolul de ancoră a politicii monetare este arhicunoscut: instabilitatea vitezei de rotaţie a banilor, datorată inclusiv inovațiilor financiare și creşterii complexităţii şi sofisticării intermedierii financiare – implicând instabilitatea cererii de bani şi, în consecinţă, dificultăţi crescute în anticiparea evoluţiei acesteia. În plus, influenţa exercitată de banca centrală asupra masei monetare are un caracter indirect şi imperfect, aceasta fiind determinată prioritar de comportamentul băncilor și de comportamentul şi interacţiunea unei multitudini de agenţi economici (pentru o descriere a modului în care sunt creaţi banii în economiile moderne, a se vedea, de pildă, Antohi, 2012 şi Banca Angliei, 2014).

Instabilitatea relaţiei bani-inflaţie pe termen scurt-mediu este vast fundamentată în literatura de specialitate a ultimelor decenii (una dintre cele mai cunoscute lucrări este Estrella şi Mishkin, 1996). Validitatea relaţiei este în general acceptată doar pe termen foarte lung (zeci de ani), deşi chiar şi în acest caz cercetări recente sugerează că şocurile la nivelul masei monetare sunt responsabile pentru inflaţie în proporţie relativ redusă, influenţa dominantă revenind unor factori nemonetari cu efecte permanente asupra producţiei şi vitezei de rotaţie a banilor (Wen, 2006). Se merge chiar până la a se considera că teoria cantitativă a banilor este irelevantă într-un sistem monetar de tipul fiat money, politica monetară actuală constând, în esenţă, în managementul aşteptărilor inflaţioniste (Lara Resende, 2016).

La nivel european, interesant este cazul Băncii Centrale Europene, care – în buna tradiţie a Bundesbank – a acordat la început un rol proeminent pilonului monetar, revizuind anual valoarea de referinţă pentru creşterea M3. În 2003 însă a renunţat la această practică, fiind clarificat rolul complementar acordat analizei monetare (cu accent pe termene mai lungi) în raport cu analiza economică (prevalentă pe orizontul scurt şi mediu) – iniţial, cei doi piloni (cel economic şi cel monetar) au fost prezentaţi ca două perspective analitice paralele. Această decizie poate fi interpretată ca o recunoaştere a faptului că dinamica masei monetare nu s-a dovedit un indicator de încredere pentru evoluţia viitoare a preţurilor din zona euro (Hofmann, 2008). De altfel, între 2001 şi 2007, ritmul de creştere al M3 în zona euro a depăşit sensibil nivelul de 4,5 la sută stabilit ca referinţă, rata inflaţiei rămânând stabilă, în linii mari, în jurul a 2 la sută, iar în perioada recentă, în pofida relaxării cantitative, problema s-a pus, mai curând, în termenii evitării deflaţiei.

În prezent, cadrul teoretic pe care se bazează maniera în care majoritatea băncilor centrale gândesc politica monetară este cel oferit de şcoala neo-keynesiană. Prin urmare, modelele macroeconomice utilizate de acestea descriu inflaţia ca depinzând de condiţiile curente şi cele aşteptate din economia reală – excesul/deficitul de cerere, şocuri de ofertă (de pildă, şocuri tehnologice ori mişcări ale cotaţiilor petrolului), nemaifiind postulată o relaţie între expansiunea agregatelor monetare şi inflaţie. Politica monetară este prezentă prin intermediul ratei dobânzii, fără ca cererea şi oferta de monedă să mai figureze ca variabile. Practic, băncile centrale au drept ţintă operaţională ratele dobânzilor pe termen scurt prin intermediul cărora, dată fiind „fixitatea” pe termen scurt a salariilor şi preţurilor (aşa-numitele rigidităţi nominale), au capacitatea de a influenţa dobânzile reale şi, mai departe, cererea agregată (şi inflaţia). Masa monetară apare astfel drept rezultantă, nefiind urmărită explicit (din nou, nici nu ar fi posibil, având în vedere impredictibilitatea relaţiei dintre cantitatea de monedă şi preţul acesteia – dobânda, menţionată anterior ca instabilitate a cererii de monedă).

Fireşte, „stricarea” relaţiei bani-inflaţie nu înseamnă că băncile centrale ignoră în prezent agregatele monetare. Deşi este larg acceptată ideea că agregatele monetare nu mai pot juca rolul dominant în ghidarea politicii monetare (Bernanke, 2006; Woodford, 2007), evoluţia acestora continuă să fie monitorizată, constituind un element constant în analiza de politică monetară, indiferent de strategia adoptată.

Trăgând linie, nu există niciun fel de susţinere – nici în literatura academică, nici în experienţa altor bănci centrale – pentru alegaţia că puseul inflaţionist actual are ca sursă creşterea masei monetare (din ultimii câţiva ani, sper că nu din ultimele luni …). Cu atât mai mult cu cât discuţia se poartă, de cele mai multe ori, nu la nivelul întregii mase monetare, ci la nivelul agregatului cu cea mai restrânsă sferă de cuprindere (M1). Dincolo de faptul că relaţia bani-inflaţie este abordată, de regulă, atât în teorie, cât şi în practică, prin prisma unor agregate monetare mai cuprinzătoare (M2, M3), care are fi, de pildă, logica excluderii depozitelor la termen, mai ales în condiţiile în care predomină scadenţele de cel mult 1 an, iar nivelul ratei inflaţiei şi cel al ratelor dobânzilor din ultimii ani anulează practic costul de oportunitate al deținerii de lichiditate (M1)? Opţiunea pentru definiţia restrânsă a masei monetare este discutabilă şi din perspectiva influenţei exercitate asupra dinamicii acesteia de mutaţiile suferite de structura masei monetare în sens larg, provocate, de exemplu, de modificările intervenite în gama produselor bancare sau în condiţiile de dobândă.

Piesa de rezistenţă în argumentaţia adepţilor tezei potrivit căreia inflaţia este determinată de evoluţia M1, este un grafic care arată traiectorii relativ corelate ale acelor doi indicatori. Ce se scapă din vedere este faptul că existenţa unei corelaţii nu este acelaşi lucru cu stabilirea cauzalităţii – oare graficul nu ar arăta exact la fel şi în cazul unei cauzalităţi inverse, în care evoluţia M1 este determinată de cea a inflaţiei? Un amănunt ilustrativ pentru diferenţa dintre corelaţie şi cauzalitate este faptul că aproximativ un sfert din M1 reprezintă depozite overnight (conturi curente) în valută, ceea ce înseamnă că fluctuaţiile cursului de schimb influenţează considerabil dinamica acestuia – prin urmare, M1 şi inflaţia se pot mişca în acelaşi sens datorită unei cauze comune, nu neapărat pentru că M1 cauzează inflaţia.

Un indiciu al superficialităţii abordării este şi referirea „ultrarelaxată” la M1 ca fiind bani „aruncaţi în piaţă” de Banca Naţională, ignorând diferenţa majoră dintre moneda de cont creată de banca centrală (high powered money), pe care o pot deţine doar entităţile care au conturi deschise la BNR (bănci şi Trezoria Statului) şi masa monetară (indiferent de sfera de definire), care reprezintă monedă deţinută de publicul nebancar (firme şi populaţie). Creşterea cheltuielilor bugetare (inclusiv pe seama creditului guvernamental, a împrumuturilor externe sau în contul fondurilor europene atrase) sau remiterile în valută au reprezentat factori importanţi de influenţă în evoluţia M1 din perioada recentă. Deşi a susţinut expansiunea monetară în ultimii ani, creditul acordat sectorului privat nu a fost nici pe departe principala sa sursă. Cu o creştere accelerată între 2013 şi 2016, intrările de fonduri europene au jucat rolul dominant şi nu pot să îmi imaginez că ar susţine cineva că aceasta ar fi o evoluţie indezirabilă într-o economie care resimte acut lipsa investiţiilor.

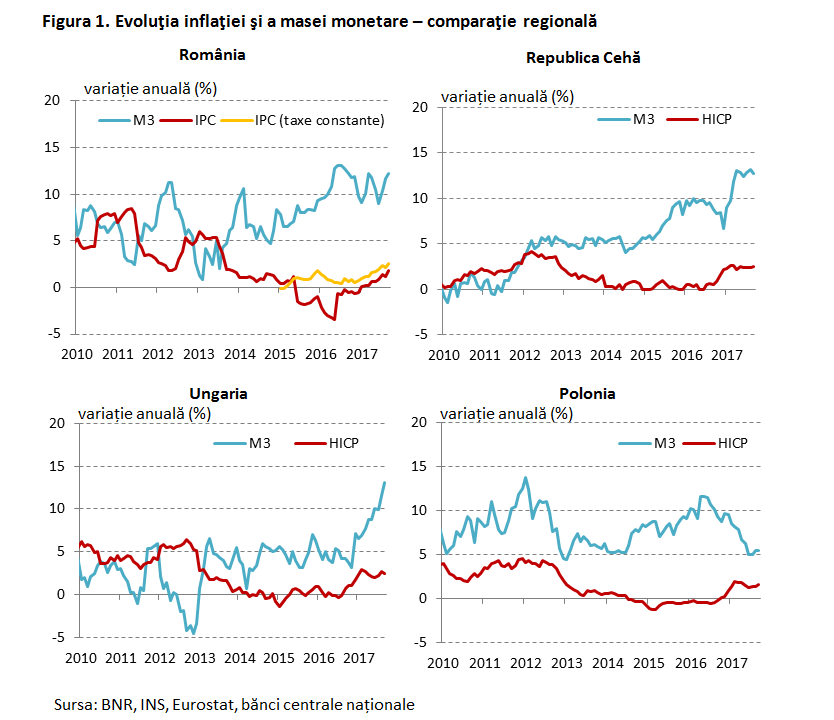

Mutând atenţia spre M3, constatăm că evoluţia acesteia nu individualizează România faţă de ţările cu care ne comparăm în mod obişnuit. Rate de creştere ale masei monetare net superioare inflaţiei se întâlnesc şi în Cehia, Polonia sau Ungaria (Figura 1); mai mult, ritmul de creştere al M3 din ultimii patru ani este comparabil cu cel înregistrat în Cehia şi Polonia şi se observă că în niciunul dintre cazuri nu există proporţionalitate între dinamica masei monetare şi cea a preţurilor. În treacăt fie spus, chiar dacă am accepta, de dragul conversaţiei, că M1 este indicatorul monetar potrivit într-o analiză a relaţiei bani-inflaţie, nici în acest caz evoluţia din România nu este singulară în grupul de referinţă: Ungaria, de pildă, de pildă, a avut în intervalul ianuarie 2014 – septembrie 2017 o rată de creştere a M1 de 101,9 la sută, superioară celei înregistrate în România (99,2 la sută).

Deşi ne îndepărtăm oarecum de la firul articolului, nu pot să nu remarc că evidente în graficele de mai jos sunt mai degrabă traiectoriile relativ similare urmate de ratele inflaţiei, ceea ce sugerează mai curând grad ridicat de sincronizare a ciclurilor de afaceri şi influenţe exogene comune (comportamentul cotaţiilor materiilor prime, condiţiile de cerere la nivel global).

Închizând paranteza, ce mi se pare că relevă Figura 1 este tendinţa de monetizare a economiilor respective, respectiv tendinţa de scădere a vitezei de rotaţie a banilor, fenomen în concordanţă cu maturizarea economiilor respective (creşterea nivelului de trai, îmbunătăţirea încrederii, ancorarea anticipaţiilor inflaţioniste). O economie în care există încredere este o economie cu volatilitate gestionabilă, în care agenţii economici au confortul că stările de lucruri viitoare sunt predictibile. Pe scurt, banii nu „frig” – populaţia nu se va teme sa păstreze sumele de bani, aşteptând momentul optim pentru investiţii sau consum.

Fără a avea pretenţia unei abordări exhaustive a subiectului, sper că articolul aduce în discuţie suficiente elemente pentru ca publicul să înţeleagă că nu se poate vorbi despre relaţia bani-inflaţie în maniera excesiv de simplificată la care recurg inclusiv unii reprezentanţi ai mediul academic, dar şi că selectarea doar a acelor indicatori care susțin o idee preconcepută (cherry picking) este o modalitate convenabilă, însă inadecvată, de a-ți prezenta opiniile. O astfel de lipsă de rigurozitate este regretabilă, mai ales în cazul celor chemaţi să transmită noilor generaţii de economişti nu doar cunoştinţe, ci şi metodă.

Cum spuneam la început, clarificările aduse cu privire la relaţia bani-inflaţie nu sunt nici pe departe noutăţi în spaţiul public din România – explicaţii mult mai elaborate şi fundamentate au fost deja prezentate cu mulţi ani în urmă. Dar pentru că nu toată lumea pare să rezoneze la argumentele strict economice, m-aş hazarda să adaug în încheiere unul de natură pur raţională: viaţa bancherilor centrali ar fi fost probabil mult mai uşoară dacă relaţia ar fi rămas stabilă şi masa monetară ar fi fost în continuare un obiectiv intermediar viabil – de ce s-ar consuma atât timp şi energie pentru demonstrarea contrariului? Ilogicul situaţiei ar trebui să fie evident în primul rând celor care, prin natura profesiei, trebuie să găsească permanent soluţii pentru acomodarea unor nevoi nelimitate cu resurse limitate, adică economiştilor.

Referinţe

Antohi, D., Udrea O. – „Moneda şi analiza monetară - aspecte conceptuale şi empirice”, prezentare la Colocviile de politică monetară - ediţia a IV-a, BNR, iunie 2011

Antohi, D. – „Politica monetară şi moneda”, prezentare în cadrul seminarului Masa monetară şi inflaţia. Teorie şi practică, BNR, martie 2012

Bank of England – Quarterly Bulletin Q1/2014

Bernanke, B. – „Monetary Aggregates and Monetary Policy at the Federal Reserve: A Historical Perspective”, discurs la The Fourth ECB Central Banking Conference, Frankfurt, noiembrie 2006

Estrella, A., Mishkin, F. – „Is There a Role for Monetary Aggregates in the Conduct of Monetary Policy?”, NBER Working Paper Series, w5845, noiembrie 1996

Hofmann, B. – „Do Monetary Indicators Lead Euro Area Inflation?”, ECB Working Paper Series, WP No. 867, februarie 2008

Lara Resende, A. – „The Theory of Monetary Policy: Reflections on a Winding and Inconclusive Road”, Columbia University, februarie 2016

Muraru, A. – „Aspecte empirice privind relaţia dintre agregatele monetare, activitatea economică şi evoluţia preţurilor”, prezentare la Colocviile de politică monetară - ediţia a V-a, BNR, iunie 2012

Wen, Y. – „The Quantity Theory of Money”, Economic Synopses, Federal Reserve Bank of Saint Louis, Number 25, 2006

Woodford, M. – „How Important Is Money in the Conduct of Monetary Policy?”, NBER Working Paper Series, w13325, august 2007