Marea Recesiune , declansata in 2008, a reprezentat un moment de ruptura, un punct de inflexiune in dinamica economiilor; un ciclu lung a fost intrerupt, iar prabusirea pietelor financiare a fost evitata printr-o interventie masiva a bancilor centrale mari. S-a recurs nu numai la mijloace traditionale de interventie, precum scaderea ratelor de politica monetara, ci si la instrumente neconventionale, la, in special, “relaxare cantitativa”(QE) -injectari de baza monetara in economii contra active financiare, care au cautat sa suplineasca miscarea tot mai anevoioasa a lichiditatilor, diminuarea drastica a vitezei de circulatie a banilor. Pandemia a impus reluarea interventiilor masive ale bancilor cetrale si guvernelor.

In continuare sunt mentionate mod succint lectii ale Marii Recesiuni si explicatii pentru evolutia cadrului de politici/practici ale unor banci centrale, proces ce este influentat de noul soc extrem, de pandemia Covid-19. Se arata si de ce practici din economii dezvoltate (AEs) nu sunt automat, sau in acceasi masura, aplicabile in economii emergente (EMs) si se fac observatii recapitulative.

De ce bancile centrale din economii dezvoltate isi rexamineaza cadrul de politici?

Bancile centrale din SUA, Canada, Australia, UK, zona euro (BCE), Suedia, etc au initiat in ultimii ani o reevaluare a cadrului lor de politici pornind de la lectii ale crizei financiare (Marii Recesiuni) si alte constatari privind functionarea economiilor dezvoltate, intre care:

- stabilitatea preturilor nu asigura automat stabilitate financiara

- stabilitatea financiara devine un obiectiv major al cadrului de politici ale unei banci centrale, desi, dupa cum noteaza si FMI, in mandatele bancilor centrale stabilitatea financiara nu este mentionata in mod explicit. Poate ca modificarea cadrului de politici va aduce schimbari in acest sens

- aplatizarea curbei Philips in AEs si persistenta inflatiei foarte scazute

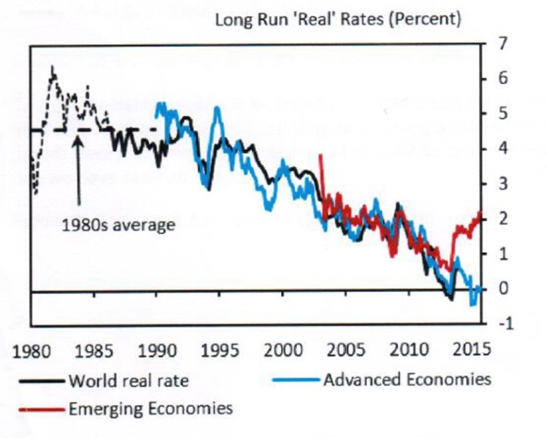

- rata naturala a dobanzii, r* (ce ar asigura echilibrul in economie, in acceptia lui Wicksell) a tot scazut ajungand in AEs de la cca 2% acum doua decenii la aproape zero. Se manifesta zero lower bound (ZLB) ca impediment pentru o politica monetara stimulativa (acomodativa). Este de notat ca, in timp ce scaderea ratei naturale a dobanzii este observabila de cateva decenii (Williams and Laubach, Rachel and Smith, King and Low, etc – figura 1)[1], reducerea dramatica a ratelor de politica monetara in AEs (US and EU) a avut loc dupa 2008, ca urmare a crizei financiare, de la peste 4% la 1% si a ramas jos de atunci. BCE, Riksbank (banca centrala a Suediei), banca centrala a Danemarcei au recurs si la rate nominale negative, precum Japonia.

- ratarea sistematica a tintei de inflatie poate conduce la dezancorarea asteptarilor inflationiste; este vorba de inflatie foarte joasa (nu de inflatie peste tinta –in euro arie ca si in SUA[2] de 2%).

- QE se “conventionalizeaza”[3]. Se poate spune ca BCE a fost mai neconventionala decat Fed prin rate de politica nominale negative; aici au operat teama de prabusire a zonei euro si debt deflation.

- QE a salvat zona euro in lipsa unor aranjamente fiscale adecvate[4]

- complicarea mecanismului de transmisie monetara

- ciclul financiar “lungit” reclama masuri macroprudentiale pentru evitarea de bule speculative[5]

- shadow banking, cu riscuri sistemice in proliferare pe pietele de capital—mai ales ca entitati non-bancare furnizeaza servicii bancare

- modelele utilizate nu surprind suficient sistemul financiar

- schimbarea de clima, devenit un risc sistemic si existential, care afecteaza bilanturi ale bancilor comerciale prin expunerea fata de industrii poluante.

Persistenta inflatiei foarte scazute ridica o intrebare majora: daca expectatiile nu sunt influentate mult de ce s-a intamplat in mod repetat in anii ultimi –daca expectatiile nu sunt tot mai putin “forward looking”[6]. Chestiunea expectatiilor inflationiste este de luat in seama serios daca avem in vedere experienta nipona in ultimele decenii, dupa criza mare din anii 90’. De multi ani, in Japonia se incearca iesirea din cavsi-stagnare economica; injectii de lichiditate au fost utilizate precedind programele de relaxare cantitativa in SUA si Europa, dar fara rezultate notabile. Este de presupus ca cetatenii (consumatorii) japonezi sa nu creada in evolutia preturilor in sus si sa descurajeze numeroase companii sa le mareasca. Daca ne gandim la cresterea economica foarte mica (intercalata de recesiuni), devine explicabila reticenta companiilor in a creste preturi; lupta se da pentru cote de piata, adica ce fac firmele japoneze si pe piata mondiala.

Figura 1: The real rates show the average 10-year yield of inflation-linked bonds in the G7 during 1980-2013

Sursa: King and Low, 2014; Rachel and Smith (2015), Haldane (2015), Laubach and Williams, IMF, etc

Expectatiile inflationiste par sa fie un factor explicativ cheie pentru ce s-a intamplat in tari industrializate in ultimii ani. Mai concret, apare intrebarea de ce si acolo unde somajul nu mai este inalt (chiar dispare gap-ul) inflatia ramane persistent scazuta, expectatiile inflationiste nu cresc. O posibila explicatie poate sa porneasca de la o formulare neo-fisheriana, i = ir + π exp, unde (i) este rata nominala a dobanzii, (ir) este rata reala a dobanzii, si (π exp) este inflatia asteptata; rationamentul ar fi ca atunci cand inflatia este persistent joasa si gap-ul de productie si cel de somaj dispar (cum ar fi fost in SUA pana la pandemie) regula lui Taylor se transforma intr-o ecuatie Fisher; la o rata de politica monetara zero (asa numita ZIRP), i = ir + π (exp) + µ π(gap) + β Q (gap) devine i= ir + π (exp), cand gap-urile de somaj si productie nu mai au relevanta[7].

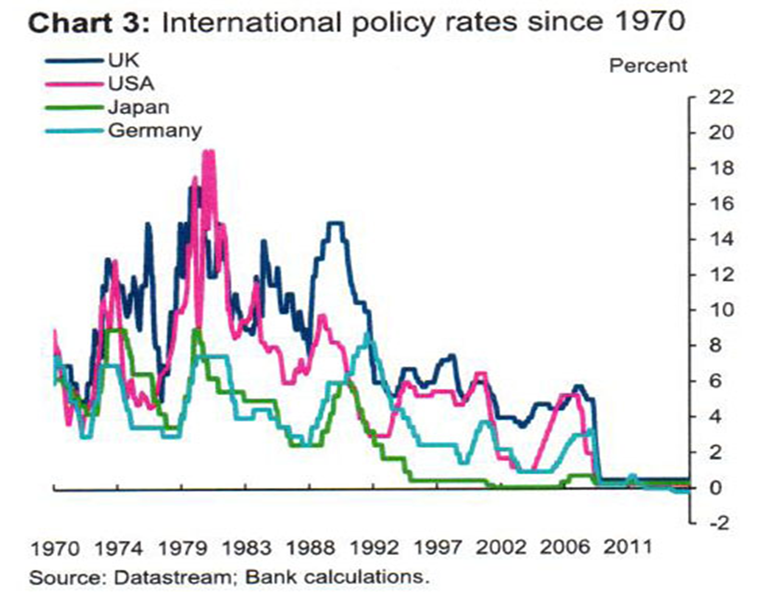

Inferenta extrasa din ipoteza neo-fisheriana evocate mai sus este izbitoare: deoarece rata reala a dobanzii este determinata de piete, nivelul foarte scazut al ratelor de politica monetara in tari industrializate (vezi figura 2) este de pus in relatie cu expectatii inflationiste scazute persistente. Expectatii inflationiste ar fi puternic influentate de rate de politica monetara. In acelasi timp, este posibil sa se fi produs, conform acestei ipoteze (Bullard, 2016), o “schimbare de regim” (regime shift) in raport cu dinamica productivitatii, ratele reale ale dobanzilor si starea ciclului de afaceri. De aici concluzia ar fi ca politica monetara optima depinde de regimul in care se gaseste economia. Privind relatia intre rata de politica si expectatii este de mentionat ca Fed era in proces de crestere a ratelor de politica pandemia intrerupand si inversand acest proces.

Pandemia a produs un nou soc major. Si in conditiile in care banci centrale anunta ca ratele vor ramane la nivele foarte scazute mult timp (aici este de pusa in ecuatie ipoteza lui Olivier Blanchard ce pleaca de la rate naturale foarte joase si posibilitatea de a se practica deficite bugetare mai mari pentru a combate recesiunea[8]) o inferenta se impune privind asteptarile inflationste -- care au rol si in aplatizarea curbei Phillips.

Noua strategie a FED[9] vine cu o noutate privind judecarea relatiei intre rata de utilizare a fortei de munca si reactia politicii monetare. Asumandu-se o aplatizare a curbei Phillips si acceptarea depasirii tintei de inflatiei (potrivit rationamentului inflatiei medii/average inflation de-a lungul orizontului de timp), reactia politicii monetare ar fi mai degraba la un deficit (shortfall) fata de un nivel apreciat ca maxim/adecvat al utilizarii resurselor de munca. Se poate prezuma o inclinatie catre o politica acomodativa la scaderi ale utilizarii fortei de munca, dar nu neaparat si invers (apropos de aplatizarea curbei Phillips). Este o interpretare a mandatului dual al Fed, care devine mai senzitiva in reactia de politica monetara la subutilizarea fortei de munca, inclusiv distributia veniturilor. Apare aici un teren de disputa: daca o banca centrala poate introduce in algoritmul de reactie si distributia veniturilor, aspecte de incluziune. De notat ca unele studii la FMI includ inegalitatea veniturilor in cadrul de formulare a politicii monetare printr-o adaptare a regulii lui Taylor.[10] Agenda de lucru a unei banci centrale se incarca insa, cu inerente trade-offs si efecte secundare neclare --de pilda, stimularea bulelor speculative. Joseph Stiglitz si Larry Summers au in vedere stimularea speculatiilor si riscuri pentru stabilitatea financiara cand nu sunt de acord cu rate de politica foarte negative in termeni reali.

Figura 2: Rate de politica monetara incepand cu 1970 (Andrew Haldane, 2015)

In noul sau cadru, in noua strategie, Fed pune accent pe “average inflation targeting”. BCE lucreaza la un nou cadru de politica monetara asteptandu-se semnale mai clare in 2021[11]. Banca Canadei lucreaza de cativa ani la regandirea cadrului de politica monetara (in fapt, are o revedere a cadrului la fiecare perioada de 5 ani). Banca Angliei este intr-un proces similar, ca si Riksbank[12]. Si lista poate continua.

Se poate aprecia ca BCE a avut cea mai notabila schimbare de abordare dupa 2009, cand a recurs la rate de politica monetara nominale negative. Fed si BoE[13] sunt reticente inca sa recurga la rate nominale negative.

In cazul BCE este de judecat si ingrijorarea fata de starea zonei euro, care era (si probabil va fi inca) amenintata de debt-deflation, de fragmentare intre Nord si Sud. Cum s-a remarcat deja, in lipsa interventiilor BCE de dupa august 2012 este greu de prezumat ca zona euro ar fi rezistat; forte de fragmentare ar fi fost probabil mai puternice decat interventiile neconventionale ale BCE, care au mentinut costurile de finantare ale flancului sudic al euro ariei la cote rezonabile.

Trebuie subliniat de asemenea un aspect structural in examinarea cadrului de politica monetara a BCE in raport cu Fed –dincolo de recursul la rate de politica monetara nominale negative; este vorba de ponderea finantarii economiei prin piete de capital in SUA, de cca3/4, in timp ce in UE bancile finanteaza peste2/3 din activitatea economica. Aceasta diferenta afecteaza mecanismul de transmisie monetara ca si operatiunile neconventionale ale celor doua banci centrale.

Intre variante de regandire a abordarii politicii monetare sunt de mentionat:

- “tintirea inflatiei medii”/average inflation targeting (pentru care a optat Fed)

- tintirea unui nivel al preturilor (price-level targeting)

- mandat dual (employment-inflation, cum au Fed si banca centrala a Noii Zeelande)

- un nivel nominal al cresterii PIB (nominal GDP growth)

- cresterea tintei de inflatiei[14].

Cum intra banci centrale din Asia in acest tablou? Acolo situatia este partial diferita, probabil deoarece Asia a suferit mai putin in criza financiara China fiind un driver major pentru sustinerea cererii agregate si pentru comertul in regiune. Japonia intra in alta clasificare din cauza sindromului de care sufera din anii 90” --crestere economica foarte scazuta, inflatie aproape zero, crestere mare si sistematica a datoriei publice (ajunsa la peste 230% din PIB). Pandemia, in schimb, a lovit toate tarile la scara globala si este de inteles de ce ratele de politica monetara au scazut peste tot acum, inclusiv in Noua Zeelanda si Australia –care si ele recurg la mijloace neconventionale, la QE.

Putem judeca in fel si chip intentiile si masuri concrete de schimbare a cadrului de politici in banci centrale din AEs. Si trebuie spus ca dezbaterile sunt inca in toi prezentandu-se avantaje si dezavantaje ale diverselor variante. Dar nu putem subestima aceste intentii si masuri intrucat Fed, BCE si alte banci centrale din AEs dau tonul in economia globala si practicile lor de politica monetara, de curs de schimb, afecteaza puternic economiile emergente (EMs).

Bancile centrale din EMs intra in alta categorie

Bancile centrale din EMs nu pot face (practica) ce fac banci centrale din economii devoltate. Aceasta fiindca nu emit moneda de rezerva (sau safe haven currency, cum este francul elvetian); au de luptat cu inflatie nu arareori inalta; pot suferi sudden stops, etc.

Dar si cadrul de politica monetara in EMEs nu are cum sa nu sufere modificari deoarece:

- schimbarea de clima nu poate fi ignorata, mai ales in statele care fac parte din UE --BNR a intrat de altfel in reteaua FSB (Financial Stability Board) care are in vedere “ecologizarea” (inverzirea) economiilor

- aplatizarea curbei Phillips se observa si in EMs, inclusiv in Romania, chiar daca este inferioara in termini relativi;

- regimul de tintire a inflatiei are in vedere masuri de control al fluxurilor financiare, volatilitatea cursului de schimb[15], faptul ca “price stability is not financial stability” in mod automat, ca EMs se confrunta cu clasica forex constraint (constrangerea valutara);

- nevoia de aplicare de masuri macro-prudentiale.

Este de mentionat insa ca regimul de tintire a inflatiei nu a fost practicat in EMs in maniera consacrata in economii dezvoltate. Ratiunea principala fiind ca EMs nu aveau cum sa ignore/subestimeze miscarea cursurilor de schimb, impactul asupra inflatiei interne, asupra gradului de dolarizare, sau de euroizare. Si in Romania, regimul de tintire a inflatiei a fost de tip “light”, adaptat la circumstante. Iar incercari de control al miscarilor de capital (practicate in Asia si America Latina) pot fi vazute, intr-un fel, ca antecedente ale masurilor macroprudentiale adoptate dupa 2009.

Programe QE in economii emergente se cuvine sa fie utilizate cu mare precautie, intrucat prezinta riscuri majore. Astfel [16]:

- EMs nu emit moneda de rezerva, ceea ce limiteaza autonomia politicii monetare;

- dinamica cursului de schimb conteaza mult, mai ales unde dolarizarea/euroizarea este semnificativa. Degeaba se pledeaza pentru un curs cat mai liber daca o depreciere majora areefecte de avutie, de bilant considerabile si daca inflameaza inflatia.

- pietele financiare locale sunt in general “subtiri” si nu pot absorbi emisiuni mari de obligatiuni suverane. In plus, exista limite de expunere ale finantatorilor pe obligatiuni suverane locale.

- chiar daca este recomandabil sa te finantezi cat mai mult in moneda locala, dimensiunea pietelor financiare locale poate forta finantare si refinantare pe piete externe. Rezulta o vulnerabilitate si teama fata de deprecieri majore. In plus, accesul la finantare este limitat daca deficitele nu sunt percepute ca acceptabile.

- gradul de incredere de care se bucura moneda locala.

- pentru statele cu economii mai slabe, circulatia libera a capitalului poate fi un dezavantaj in momente de stress pe piete; s-a vazut in zona euro cand bani au plecat din Sud spre Nord, s-a vazut in state din afara zonei euro cu bani ce au cautat sa plece in 2009-2010 (motivul pentru Initiativa Viena).

O recapitulare a temelor principale

In continuare sunt referiri recapitulative la probleme de baza ce privesc activitatea bancilor centrale: mandatul lor, controlul inflatiei, politica monetara (QE) si alocarea resurselor, relatia intre politica monetara si politica bugetara, schimbarea de clima, situatia particulara a BCE.

Mandatul bancilor centrale

Mandatul s-a complicat dupa Marea Recesiune. S-a trecut de la ceea ce era ca o “lema” in deceniile trecut (stabilitatea preturilor asigura stabilitate economica) la venirea in proeminenta a obiectivului de stabilitate financiara, ce cuprinde si impactul Fintech, al digitalizarii. De aici controversa daca politica monetara trebuie sa aiba in vedere, prin rata de politica monetara, si stabilitatea financiara, sau ultima ca obiectiv poate fi gestionata in mod eficace prin mijloace macroprudentiale.

Lucrurile se complica mai mult daca se adauga la obiective aspecte distributionale (distributia veniturilor, incluziune) si, nu in cele din urma, schimbarea de clima. Otmar Issing, primul economist sef al BCE, isi arata scepticismul fata de noua strategie a Fed si nu este singurul[17]. Dar opiniile sunt impartite; Ben Bernanke si Janet Yellen considera ca noua strategie a Fed este un pas inainte. Si sa nu omitem ca BCE poate fi considerate mai neconventionala decat Fed prin faptul ca aplica rate nominale de politica monetara negative. Exista insa critica ce vede in aceasta practica a BCE penalizarea economisirii.

Totusi, cum arata Philip Lane, Isabel Schnabel si alti membrii ai directoratului BCE (iar inaintea lor, intre altii, Peter Praet, fost economist sef al BCE ), masuri neconventionale au fost necesare pentru a sustine activitatea economica in zona euro, chiar a o salva. Sunt de notat efecte opuse ale ratelor monetare foarte scazute: un efect de sustinere a actvitatii economice; si un efect distributional prin stimularea investitiilor bursiere, care avantajeaza in mod evident pe cei cu resurse de capital. In ce masura pot fi utilizate numai mijloace macroprudentiale si fiscale pentru a stavili bule speculative este de discutat.

Daca se admite ca politica monetara are si menirea de atenua bule speculative[18], problematica zonei euro complica in plus examinarea trade-off-urilor din cauza incompletitudinii sale, a inexistentei unui safe asset care sa reduca in mod decisiv prima de risc atasata obligatiunilor suverane ale economiilor mai putin robuste, care au datorii publice mari.

Bancile centrale s-au confruntat dupa 2008 cu probleme foarte dificil de rezolvat, cu dileme extraordinare si iesirea din labirint nu este clara. De aceea, este prematur de dat verdict privind noua constelatie (inca in miscare) a mandatelor lor. Nici nu poate exista o formula imbratisata in mod unanim avand in vedere exceptionalismul perioadei si problemele cu care se confrunta economiile, guvernele, bancile centrale. Graitoare sunt insa declaratiile sefilor bancilor centrale mari, ca este necesara o revedere a cadrului de formulare a politicilor pe care le aplica. Iar aceasta constatare generala bate prin relevanta controversele privind tiparitura concreta a noilor abordari.

Inflatia

Inflatie semnificativa exista in economii emergente. Intrebarea este daca in economii avansate conditii se pot modifica in mod structural astfel incat sa reapara inflatie semnificativa –dincolo de mersul asteparilor inflationiste. Este de notat aici ca sunt voci la BCE ce sustin ca noua strategie (ce va fi anuntata probabil in primavera lui 2021) sa fie simetrica ca abordare, adica sa accepte overshooting la depasirea unei tinte de inflatie de 2%[19] apropiindu-se astfel de abordarea noua a Fed-ului.

Goodhart si Pradhab[20] vorbesc de o “mare inversare de ordin demografic”, care ar face ca, in economii dezvoltate, pe fondul imbatranirii populatiei sa existe o cerere in crestere de bunuri si servicii in conditiile in care populatia activa (deci oferta/supply) ar fi relativ in diminuare. De aici ar rezulta inflatie mai mare si o crestere necesara a ratei naturale a dobanzii, a ratelor de politica monetara ce ar reflecta schimbarea gradului de raritate a capitalului –si care ar fi un stimulent pentru investitii. Si Claudio Borio vorbeste de o “hibernare”a procesului inflationist in economii dezvoltate[21]. Dar argumentatia lui Goodhart si Pradhab pare sa nu tina cont suficient de impactul noilor tehnologii, al robotizarii, care provoaca nu numai redundante pe piata muncii, ci ar si compensa deficitul de forta de munca activa care ar fi o consecinta a schimbarii demografice. Iar pandemia a accentuat aplicarea de noi tehnologii.

Este firesc sa admitem ca inflatia nu este moarta, dar situatia actuala in economii dezvoltate poate dura mult timp – ca fateta a sindromului japonez. Si este de judecat ce vor prevala in urmatorii ani: forte care mentin rate naturale la nivele foarte scazute (in spiritul analizelor lui Laubach si Williams, Larry Summers cu “’stagnarea seculara”, savings glut/Ben Bernanke, Olivier Blanchard, etc) vs abordarea a la Goodhart si Pradhab. De adaugat impactul noilor tehnologii, cum s-a mentionat in paragraful anterior.

Conduita de politica monetara, QE, nu pot fi disociate de alocarea resurselor

Pericolul “zombificarii”’ (ce priveste alocarea resurselor), in spiritul analizelor expertilor BIS, nu este mai putin periculos in AEs decat “stagnarea seculara”. “Zombificarea”, este prezumabil si rezultatul evitarii asanarii economiior prin exit si entry. Este de subliniat in acest sens observatia facuta de Jaime Caruana (la data respectiva director general al BIS)[22], ca anvergura ciclului financiar ar ilustra o masiva misalocare a resurselor. QE a contribuit probabil la prelungirea acestui fenomen si va continua prin masurile din perioada pandemiei. Dar aceasta consecinta este de pus in balanta cu pericolul reprezentat de prabusirea pietelor financiare, iar in cazul zonei euro, cu al destramarii uniunii monetare. Economiile occidentale se pot “niponiza”, pe termen lung, adica sa fie o replica la sindromul japonez --mai degraba insa economia americana, fiindca zona euro nu are integrare fiscala, iar fara interventii sistematice ale BCE, de a cumpara active suverane ale Sudului, aria monedei unice foarte probabil nu ar rezista.

Relatia intre banci centrale si actiunea guvernelor (politica bugetara)

De ani buni se noteaza ca, desi bancile centrale au capatat un rol tot mai mare in gestionarea consecintelor crizei financiare (“the only game in town” cum spunea Mohamed el Erian), se navigheaza in teritoriu necunoscut. Pandemia a facut misiunea si mai dificila si gasim aici explicatie pentru care bancheri centrali nu contenesc in a evoca limite ale puterii instrumentelor cu care opereaza cerand totodata guvernelor sa faca mai mult. In umbra se afla teza sustinuta de Blanchard si alti economisti (inclusiv Larry Summers) ca rate naturale foarte scazute (si deci, rate de politica scazute) ar permite o indatorare mai mare in conditiile pandemiei. Fiindca daca dinamica economica ar revela rate de crestere, (g) superioare ratelor dobanzii, (r), guvernele ar putea sa practice inclusiv deficite bugetare primare atat timp cat are loc stabilizarea nivelului datoriei publice ca pondere in PIB[23]. Logica aceasta este valabila daca, intr-adevar, rata naturala scazuta va persista mai mult timp, dar nu poate fi o solutie permanenta. Intrucat, daca s-ar modifica conditii structurale in economie, relatia amintita intre (g) si (r) s-ar putea sa nu mai fie valida. Oricum, pentru economii emergente exista pericolul non-liniaritatilor (cu (r) ce poate creste rapid si coplesi (g)), care priveste sustenabilitatea datoriilor publice.

Schimbarea de clima

Christine Lagarde, presedintele BCE, a spus la Green Horizon Summit ca “ riscurile climatice nu isi gasesc reflectare in preturi in mod adecvat”, ca “shimbarea de clima trebuie sa fie inclusa in ratings”, “ca provocarile schimbarilor climatice sunt enorme” (Londra, 9 noiembrie, 2020). Isabel Schnabel, membru al comitetului executiv al BCE remarca ca atunci cand “pietele esueaza este nevoie de actiune colectiva pentru a aborda problema schimbarii de clima” (“’When markets fail –the need for collective action in tackling climate change”.[24] Lagarde si Schnabel reiau in fapt teza cheie din raportul lui Nicholas Stern din 2006 care sublinia ca miopia pietelor fata de problematica schimbarii de clima este mai grava decat cea dovedita in relatia dintre finanta si economia reala[25].

Atitudinea bancilor centrale in privinta schimbarii de clima priveste achizitia de active financiare, sau acceptate drept colateral (in relatie cu expunerea bancilor comerciale la diverse industrii), problema stabilitatii financiare (judecata prin prin stocul si fluxul de active financiare), chiar relatia intre rata de politica monetara si stabilitatea financiara daca pietele nu internalizeaza schimbarea de clima in alocarea resurselor. Laureatul premiului Nobel pentru economie, William Nordhaus afirma ca bondurile verzi (green finance) nu vor fi indeajuns pentru a combate incalzirea globala: “climate change could be shifting the equilibrium real interest rate” (schimbarea de clima afecteaza rata de echilibru) reala a dobanzii), o teza evocata si de Lael Brainard, membru al Consiliului Guvernatorilor Fed[26].[27] De remarcat ca ultimul raport de stabilitate financiara al Fed (Noiembrie 2020) face referire directa la riscuri climatice –pentru prima data intr-un asemenea document al Fed.

Dilemele sunt foarte mari si incertitudinile la fel. Cum spunea Mervyn King, traim vremuri cu “incertitudini radicale”[28], iar cei care gandesc ca ar exista o bagheta magica, o piatra filosofala, pe care le detin bancile centrale se inseala. Exista insa expertiza incontestabila in bancile centrale si este de asteptat ca eforturile de regandire a cadrului de politici/practici monetare sa dea rod in timp. Lucrurile sunt in miscare.

[1] Mervyn King and David Low, “Measuring the “world real interest rate””, NBER, Working Paper No.19887, 2014; Thomas Laubach and John Williams, “Measuring the Natural Rate of Interest”, The Review of Economics and Statistics, 85(4), November, 2003; Lukasz Rachel, Lukasz and Thomas Smith, “Secular drivers of the global interest rate”, Bank of England, Staff Working Paper No. 571, 2015; Andrew Haldane, 2015)

[2] In SUA tinta de 2% a fost asumata prin strategie din 2012.

[3] Claudio Borio, “When the unconventional becomes conventional”, speech at an ECB event, 30 Sept 2020

[4] Cei care critica masurile QE ale BCE ar trebui sa raspunda la o intrebare simpla: cum ar fi fost salvata zona euro in lipsa QE, a operatiunilor speciale de dupa 2012, in conditiile in care nu exista integrare fiscala.

[5] Exista o disputa intre cei care mizeaza preponderent pe mijloace macroprudentiale pentru a diminua riscuri pentru stabilitatea financiara si cei care considera ca politica monetara trebuie sa aiba in vedere si stabilitatea financiara. Expertii BIS inclina catre o politica monetara care sa tina cont de stabilitate financiara, alti experti (ex: Lars Svensson) pledeaza pentru separarea sarcinilor. De altfel, Lars Svensson a demisionat in 2012 din pozitia de viceguvernator la Riksbank opunandu-se unei cresterii a ratei de politica monetara ce avea in vizor inflamarea pietei imobiliare.

[6] Aceasta parte reia din textul meu “A disparut chiar inflatia?”, Opinii BNR, 20 0ctombrie 2016

[7] Vezi James Bullard, “A tale of two narratives”, Saint Louis Fed, July 2016.

[8] Olivier Blanchard, “Public debt and low interest rates”, Presidential address, Annual meetings of the AEA, January, 2019.

[9] Board of Governors of the Federal Reserve System, “”Statement on Longer-Run Goals and Monetary Policy Strategy, 27 August, 2020. Vezi si Richard Clarida, “The Fed’New Monetary Policy Framework”: A Robust Evolution”, 31 August, 2020’

[10] Niels Jakob Hansen, Alessandro Lin and Rui C Mano, “Should inequality factor into central banks’ decisions?”, IMF Working paper, no. 196, 20 September, 2020

[11] Christine Lagarde, “The Monetary Policy Strategy review: some preliminary considerations”, Speech, Frankfurt am Main, ECB, 30 September, 2020 and Philip Lane, “The ECB’s monetary policy in the pandemic: meeting the challenge”, 6 October 2020; membrii Consiliului Guvernatorilor care vorbesc despre abordare “simetrica” in judecarea distantei fata de tinta de inflatie folosesc in fapt un eufemism pentru “average inflation targeting”. Klaas Knot (guvernatorul Bancii centrale a Olandei) spunea ca “strict inflation targeting is past expiry date”(3 Septembrie 2020, interviu dat publicatiei Central Banking)

[12] Cecilia Skinsgley, “Post-pandemic monetary policy and the future of the interest rate as a policy tool”, Speech at Nordea, 7 October 2020

[13] Reuters relata in 20 octombrie, a.c., ca Dave Ramsden, vice guvernator al Bancii Angliei “sees no case for negative policy rates” in conditiile de acum. Pe de alta parte Jon Cunliffe, tot vice-guvernator al BoE, este mai deschis la utilizarea ratelor negative pornind de la situatia indatorarii de ansamblu.

[14] Este de remarcat observatia ca neputinta de a atinge tinta de inflatie actuala starneste indoieli ca o tinta superioara ar fi mai credibila.

[15] Agustin Carstens “Exchange rates and monetary policy frameworks in emerging market economies”, Speech at LSE, May, 2019

[16] Am abordat aceseata chestiune in cateva texte aparute pe Opinii BNR: “QE in economii emergente?” (1 iulie 2020) si “De ce acumularea de NFA nu este QE” (21 septembrie 2020)

[17] Otmar Issing, “The Danger of Following the Fed”’, Project Syndicate, 2020, Willem Buiter, “The Fed dangerous new strategy’, Project Syndicate, 31 August, 2020; Ignazio Angeloni, Ïssues arising from the new Powell Doctrine”, VoxEu, 14 September 2020

[18] Klaus Adam, “Monetary policy challenges from falling natural interest rates”, paper presented at the ECB central banking forum, 12 November, 2020

[19] Reuters din 13 noiembrie cita pe Ollie Rehn si scria: The ECB, which now targets inflation at "below but close to 2%" is expected in the future to aim for 2%, with an explicit commitment to symmetry, suggesting that it will fight both overshooting and undershooting with similar vigour.

[20] Charles Goodhart and Manon Pradhab, “Demographics will revers three multi-decade global trends”’, BIS Working paper no. 656, Basel, 2017

[21] Claudio Borio, “Is inflation dead or hibernating”, speech at the Barclay’s annual global inflation conference, 5 October, 2020

[22] Jaime Caruana, “Stepping out of the shadow of the crisis: Three transitions for the world economy”, Speech, BIS Annual Meeting, Basel, 29 June, 2014

[23] Olivier Blanchard, Op. cit. si Public Debt and Low Interest Rates”, American Economic Review, 109(4): 1197-229. Vezi si O. Blanchard, A. Leandro, and J. Zettelmeyer, “Revisiting the EU fiscal framework in an era of low interest rates”, 30 January, 2020 si Paul Krugman, “The Case for Permanent Stimulus”, VoxEu, 10 March 2020

[24] Isabel Schnabel, cuvantare la Sustainable Finance Summit, Frankfurt am Main, ECB, 28 September 2020. A se vedea si textul meu pe Opinii BNR, “Why policy makers and central bankers need to pay more attention to climate change, 4 Noiembrie, 2019 (text publicat si de Western Commerce Review). Vezi si Fr. Van der Ploeg, “Macro-financial implications of climate change and the carbon transition”, paper presented at the ECB central banking forum, 12 November 2020

[25] Nicholas Stern, “The Stern Review: The Economics of Climate Change”, London 2006

[26] La o conferinta a BCE din septembrie 2020 dedicata problematicii “green finance”. Nordhaus arata ca cca 80% din economia globala nu pune niciun pret/cost pe emisunea de carbon. Combaterea incalzirii globale ar implica investiitii uriase in noi tehnologii. El se intalneste prin acest argument cu scrisoarea deschisa aparuta in 14 ianuarie 2018 in Wall Street Journal, semnata de mai multi laureati ai Premiului Nobel si alti economisti reputati , in care se cerea o taxa globala pe emisiuni de carbon (o taxa Pigou la nivel global). Privind cresterea costului emisiunii de carbon vezi si Helene Rey, “The Core of the ECB’s New Strategy”, Project Syndicate, 8 octombrie 2020 si Stefan Gerlach, “Crunch time for central banks”, Project Syndicate, 15 septembrie 2020

[27] “One can add another dimension to potential output/growth, namely sustainability, the extent to which economic activity harms the environment”(Daniel Daianu, Governments and central bankers need to consider climate change”, Opinii BNR, 4 November, 2020)..

[28] Mervyn King, “The End of Alchemy”, London, Little Brown, 2016