Acest text urmeaza altuia in care am evidentiat factori ce induc dezinflatie, uneori deflatie, in tari industrializate (“Chiar dispare inflatia?”, Blog OpiniiBNR, 21 octombrie, a.c); am facut referire la criza financiara si economica (ce a provocat scaderea puternica a cererii agregate), dinamica productivitatii, demografie, diminuarea preturilor la produsele de baza, evolutii tehnologice, “capcana lichiditatii’’, etc.

Inflatia exista pentru ca, intr-o economie libera, preturile se misca, cel mai adesea in sus; este o platitudine aceasta afirmatie. Dar ea merita sa fie spusa tinand cont de ce se intampla in numeroase economii in ultimii ani. Este vorba de inflatie foarte scazuta, aproape de zero. In economia noastra am asistat la un soc dezinflationist masiv ca urmare a reducerii TVA, care a condus la inflatie negativa incepand cu 1 iulie 2015. Si la noi inflatia a scazut in pas alert, mai ales dupa 2012; pentru finele acestui an prognoze recente converg catre o rata inca negativa.

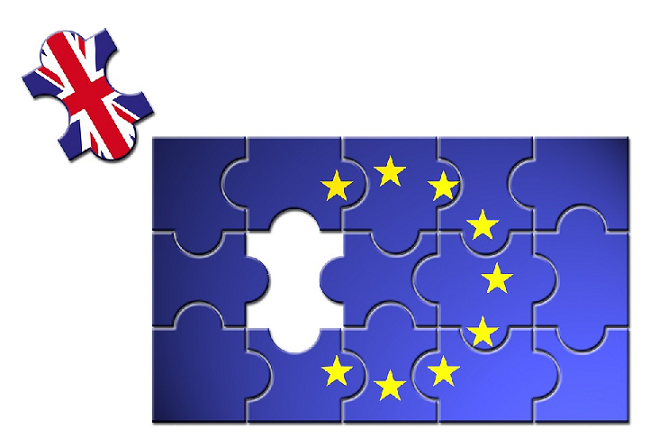

Romania are nevoie de o conversatie interna serioasa privind aderarea la zona euro (ZE), care sa ajute decizii politice responsabile. Judec textul profesorului Silviu Cerna (Ziarul Financiar, 23 sept. a.c) in acest context si salut demersul fiindca vine din partea unui om cu cunoastere teoretica si experienta in practici monetare. Pledoaria pentru ca aderarea la zona euro sa fie esenta unui proiect de tara nu este lipsita de temei, mai ales ca ar semnifica apartenenta la primul cerc concentric al Uniunii. Ar putea favoriza inserarea in retele industriale europene; ar avea si o dimensiune geopolitica accentuata in lumina incertitudinilor aduse de ultimii ani, inclusiv de rezultatul referendumului din Regatul Unit si tendinte centrifuge in UE. Pe de alta parte, argumentatia ca aceasta aderare sa fie cat mai rapida, chiar in 2019, este de examinat la rece, nu furati de patetism.

The financial cycle has ended up in a very deep financial crisis. Very low interest rates, ultra-low, even negative, policy rates epitomize this crisis; they have raised concerns about the global economy and have triggered heated debates among economists, decision-makers. Central banks, especially those which set the tone in financial markets are under scrutiny taking the center-stage of debates. Top ECB officials cite structural conditions in the European and the world economy as an explanation for the very low interest rates. In essence, these conditions refer to the balance between investment and saving[1]. The IMF also got involved in the debate by saying that ultra-low rates (even negative) are not unjustified in the current context[2]. The BIS, instead, warns repeatedly about side-effects of non-standard measures.

Se discuta din nou despre asistenta financiara primita de Romania de la UE si institutii financiare internationale (FMI si Banca Mondiala) dupa 2008. Sunt, in principal, doua teme controversate: daca a fost nevoie de imprumut; si daca dimensiunea asistentei a fost indreptatita.

Unii amintesc că BNR a ratat ţinta de inflaţie în ultimii ani. Dar a ignora şocurile externe este nedrept; multe bănci centrale au fost în această situaţie. „Şocul intern” de la jumătatea lui 2015 și scăderea masivă a TVA la alimente sunt de luat în seamă – aşa cum a fost în sens invers şocul creşterii TVA la 24%.

Discutia moneda vs. credit este veche, pe fondul evolutiei sistemului bancar cu rezerve fractionale. Cu peste o jumatate de secol in urma, un raport mult comentat in Marea Britanie spunea ca orice credit este si moneda (Raportul Radcliffe).

A fost prezentata o schita a strategiei de dezvoltare ca parte a Proiectului de Tara. Nu trebuie supra-dimensionat produsul oferit opiniei publice si nici subevaluat; el raspunde unei nevoi resimtite acut de-a lungul anilor: prioritati asumate si realizarea obiectivelor dincolo de cicluri electorale.

The vote for Brexit has shocked both the United Kingdom and the European Union, compounding the pressure on an EU battered by multiple crises. Amid the refugee influx and the continuing troubles of the Eurozone, can the Union pull itself together in the aftermath of Brexit?

Globalizarea neingradita a avut un efect de boomerang asupra asupra tarilor industrializate, iar ascensiunea economica a Chinei a provocat o schimbare tectonica in spatiul global.