Ne aflăm în perioada de pregătire a bugetului consolidat pentru anul 2022, iar informațiile care ne vin de la partidele noii coaliții sunt contradictorii. Pe de o parte, social-democrații ar dori să crească alocațiile și pensiile cu circa 13 miliarde lei (1,1 la sută din PIB), în condițiile în care România s-a angajat să reducă în anul 2022 deficitul bugetar cu aproximativ 1,5 la sută din PIB. De cealaltă parte, liberalii spun că nu se pune problema vreunei creșteri de impozite și taxe (și nici de eliminare a numeroaselor exceptări și facilități), astfel încât toate speranțele pentru a reuși o consolidare fiscală cu politici expansioniste (!) se leagă de:

a) o mai bună colectare a veniturilor (dar crede oare cineva că aceasta se poate îmbunătăți cu 2,6 procente din PIB într-un singur an?);

b) o creștere economică susținută (deși există toate semnalele că – fie și în cel mai bun scenariu – aceasta nu va depăși 4 – 4,5 la sută în anul 2022);

c) atragerea de fonduri europene (cu toate că ea se va face cu mare întârziere și, în orice caz, este neutră din punct de vedere fiscal, veniturile fiind egale cu cheltuielile).

Iată-ne, așadar, pe planeta Utopia, unde toată lumea câștigă fără să sacrifice nimic. Dar adevărata dramă constă în faptul că această viziune este împărtășită de toate economiile dezvoltate ale lumii. Ca într-un Amurg al Zeilor wagnerian, acestea încearcă să stoarcă ultima picătură de popularitate, înainte de a fi confruntate cu nota de plată pentru actualele politici expansioniste. Notă de plată care va lua forma inflației, a deficitelor bugetare și a datoriilor publice mari, numai bune de lăsat moștenire generațiilor viitoare (alături de sacrificiile presupuse de modificările climatice).

Faptul că relaxarea monetară și fiscală nu mai poate continua ar fi trebuit să devină evident chiar și pentru economiile dezvoltate. Dacă acest lucru nu se întâmplă, este din cauza a șapte motive pe care le vom trece în revistă în cele ce urmează. Pentru o mai bună înțelegere, vom împărți respectivele motive în două grupe: motive pentru a continua relaxarea business-as-usual, pe de o parte, respectiv motive pentru care, deși consolidarea monetar-fiscală ar fi de dorit, ea mai poate fi amânată o perioadă. Vom arăta de asemenea că imitarea mecanică a acestor motivații de către autoritățile din România nu are nici un temei economic.

*

* *

Motivele pentru a continua – în economiile dezvoltate – relaxarea monetară și fiscală business-as-usual sunt trei la număr:

1. Credința că inflația generată de șocuri de ofertă este, prin natura sa, tranzitorie, urmând a reveni la valori normale într-o perioadă relativ scurtă (maximum un an). Problema cu această ipoteză este că actualele șocuri de ofertă s-ar putea să dureze mult mai mult timp (și, la fel, inflația indusă de ele):

a) lanțurile de producție rupte în timpul pandemiei s-ar putea să nu mai fie refăcute, având în vedere rivalitatea strategică dintre SUA și Europa, pe de o parte, și China și Rusia, pe de altă parte;

b) prețul energiei s-ar putea să nu mai scadă la nivelurile pre-pandemice, având în vedere angajamentele de de-carbonizare a economiei luate de liderii mondiali la COP26 de la Glasgow;

c) însăși pandemia Covid 19 ar putea continua mai mult timp, sub noi forme și tulpini, așa cum se observă în prezent chiar și în state cu rate mari de vaccinare a populației.

2. Convingerea că inflația va rămâne la niveluri apropiate de țintă (chiar și după o inflamare de scurtă durată). În special, Băncile Centrale din statele dezvoltate se auto-amăgesc cu această iluzie, deși șocurile pe partea ofertei – așa cum am arătat – s-ar putea să fie de durată. În plus, așa cum afirmă John Mauldin în articolul său „Shortages are Relative” (20 Nov. 2021), este posibil ca peste șocurile de ofertă să avem suprapuse șocuri de cerere, generate de uriașele sume puse la dispoziția consumatorilor de guvernele statelor dezvoltate, sume care mai mult decât au compensat pierderile pricinuite de pandemie.

3. Legată de punctele 1 și 2 de mai sus, convingerea că rata dobânzii de politică monetară poate rămâne un timp îndelungat la niveluri minime istorice.

Aceste trei iluzii au fost reliefate cu pregnanță de către Carmen Reinhart, una dintre cele mai prestigioase voci din domeniul analizei macroeconomice, la recentul Congres Bancar European de la Frankfurt.

Că ele – aceste iluzii – nu mai stau în picioare nici în economiile dezvoltate și cu atât mai puțin în economiile emergente, o arată și deciziile din ultimele luni ale Băncilor Centrale din zona noastră de a crește agresiv ratele dobânzilor de politică monetară, confruntate fiind cu inflații duble sau triple față de nivelurile țintite. România nu își poate permite să rămână în afara acestei tendințe, dacă nu vrea să fie penalizată de piețe (prin deprecierea cursului, inflație suplimentară etc.)

*

* *

Motivele pentru care – deși ar fi de dorit – consolidarea monetar-fiscală ar mai putea fi amânată un timp în economiile dezvoltate (dar nu și în economii emergente, precum România!) sunt următoarele:

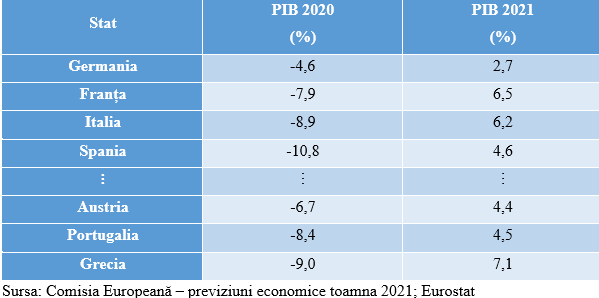

4. Evidența faptului că, în zona euro, cele mai multe economii nu au revenit încă la nivelul PIB din 2019, nivel pe care îl vor atinge din nou de abia în 2022. Astfel, se consideră că o consolidare în prezent a politicilor monetară și fiscală ar risca să oprească procesul revenirii economice înainte de termen.

A se compara aceste situații cu cea din România, unde pierderea PIB de 3,9 la sută din 2020 a fost deja recuperată în primul trimestru al acestui an, iar de atunci economia se situează într-un excedent de cerere (output gap pozitiv). Cerere alimentată de consum; consum alimentat de importuri; importuri alimentate de împrumuturi externe.

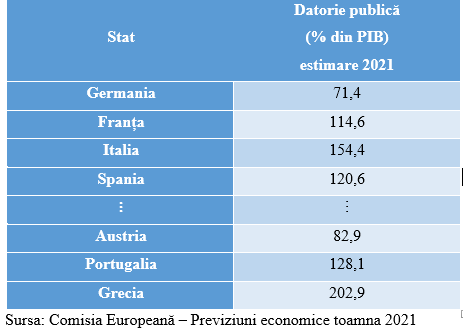

5. Se consideră că o eventuală creștere a dobânzilor ar destabiliza serviciul datoriei publice, ajunsă la niveluri – record nu numai în cheltuitoarele state sudice, dar și în frugalele state central-europene.

A se compara cu situația din România, unde datoria publică este în 2021 previzionată a atinge 49,3 la sută din PIB. La un asemenea nivel, o creștere a dobânzii nu este de natură să inducă o destabilizare a serviciului datoriei publice, ci cel mult o reașezare/reducere a altor capitole de cheltuieli.

6. Convingerea că, indiferent de nivelul dezechilibrelor economice, agențiile de rating vor menține calificativele acordate economiilor dezvoltate (Germania AAA, Austria AA+, Franța AA, Spania A în viziunea Standard & Poor’s), astfel încât obligațiunile lor vor fi întotdeauna considerate active sigure (safe havens).

A se contrasta cu situația României, având un rating BBB- (imediat deasupra treptei nerecomandate investițiilor), care nu își mai poate permite, sub nici o formă, deteriorarea indicatorilor macroeconomici.

7. Sentimentul că atât piețele de capital cât și piețele imobiliare din statele dezvoltate sunt umflate artificial (over-leveraged), după un deceniu de politică a banilor ieftini. Astfel, se consideră că activele sunt supraevaluate cu 30-50 la sută și că orice „înțepare” a acestor bule de către o politică monetară conservatoare riscă să producă haos.

Poate că așa este, dar în România, chiar dacă avem o supra-evaluare a activelor, aceasta este modestă (10-15 la sută peste valoarea de echilibru), așa încât nu ar trebui să ne fie teamă de o dezumflare a bulelor respective.

*

* *

Toate cele prezentate arată că nu există argumente pentru preluarea mecanică, de către autoritățile române, a retoricii utilizate de autoritățile vest-europene pentru a justifica status quo-ul. Dimpotrivă, situația macroeconomică din România se aseamănă mult cu cea din Cehia, Polonia sau Ungaria (dar la noi sunt dezechilibre mai mari), așa încât întârzierea consolidării monetare și fiscale comportă riscuri deosebite.