Acest text urmeaza altuia in care am evidentiat factori ce induc dezinflatie, uneori deflatie, in tari industrializate (“Chiar dispare inflatia?”, Blog OpiniiBNR, 21 octombrie, a.c); am facut referire la criza financiara si economica (ce a provocat scaderea puternica a cererii agregate), dinamica productivitatii, demografie, diminuarea preturilor la produsele de baza, evolutii tehnologice, “capcana lichiditatii’’, etc.

Tot in acel text am reliefat rolul expectatiilor inflationiste in mersul inflatiei si conduita bancilor centrale. Declaratiile unor sefi de banci centrale sunt elocvente in acest sens. De pilda, guvernatorul Bancii Centrale a Irlandei, Philip Lane, care este membru al Consiliului guvernatorilor Bancii Centrale Europene (BCE), afirma ca nu trebuie pierduta lupta cu anticipatile inflationiste (Daily Mail, 29 octombrie, a.c).

Acelasi deziderat il repeta, intr-o forma sau alta, Benoît Cœuré, Vítor Constâncio, Peter Praet si alti membri ai Comitetului Executiv al BCE; presedintele Bancii Centrale Europene, Mario Draghi, constata avansul inflatiei anuale pentru euroarie la 0,4% in septembrie, care este insa departe de tinta.

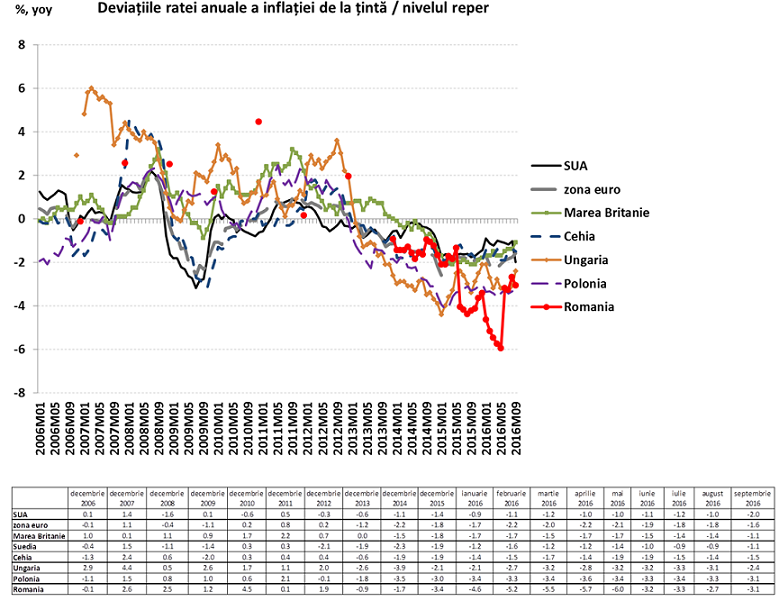

De ce exista preocupare deosebita pentru expectatii inflationiste? Fiindca numeroase banci centrale au fost departe de tintele lor de inflatie dupa izbucnirea crizei financiare si economice (figura 1), iar asteptarile inflationiste pot fi influentate in mod semnificativ de evolutia efectiva a inflatiei. Notez acest aspect avand in minte cum se judeca si performanta BNR in urmarirea tintei de inflatie.

Figura 1:

Sursa: date din statistici nationale si internationale puse la dispozitie de colegi din BNR. Nota: abaterile de la tinta la fiecare final de an (2006-2015), iar pentru anul curent (2016) au fost trecute valorile lunare (ianuarie-martie). Devierea pentru Romania creste brusc si mult in 2015, cand a avut loc scaderea masiva de TVA, continuata in 2016. Si in 2010 deviatia a crescut mult odata cu marirea TVA de la 19% la 24%. Pentru Romania inainte de 2014 si Ungaria inainte de 2007 tintele de inflatie nu sunt stationare; de aceea graficul le puncteaza cu buline.

De ce s-a recurs la “relaxare cantitativa”(QE)

Cand avem in vedere inflatia, sunt doua aspecte majore ce privesc credibilitatea BCE in mod nemijlocit. Unul este legat de capacitatea de a atinge tinta de inflatie, ceea ce se dovedeste un demers extrem de dificil in ani de criza si mari incertitudini, cand socuri adverse sunt multiple; apare o problema mare cand devieri constante de la tinta afecteaza expectatii inflationiste. Al doilea aspect priveste deflatia (scaderea indicelui preturilor) pe fondul starii de indatorare masiva, publica si privata (acel debt deflation, evocat de Irving Fisher in secolul trecut). Este de adaugat aici impactul pe care asteptari privind o inflatie foarte scazuta il poate avea asupra inclinatiei de a investi vs. economisire.

Declaratii ca cele mentionate mai sus explica de ce banci centrale mari (Fed, BCE, Banca Japoniei, Banca Angliei) au recurs la masuri neconventionale in conditiile in care politica monetara a intalnit restrictia impusa de nivelul foarte scazut al inflatiei –asa numita ZLB (zero lower bound). De aceea, au fost efectuate masive injectii de lichiditate in sistemele economice; s-au emis mari cantitati de baza monetara (Mo) care, in conditii normale (privind viteza de circulatie a banilor, factorul de multiplicare a (Mo) de catre banci comerciale ar fi condus la cresteri considerabile de masa monetara (M2), de tranzactii si, mai departe, de inflatie. De ce nu s-a intamplat astfel nu este de mirare daca ne gandim la ceea ce numim “capcana lichiditatii”’ (liquidity trap) in analiza de tip keynesian: crestere puternica a inclinatiei pentru detinere de active cat mai lichide, cu grad de lichiditate maxim (cash). De ce a crescut aceasta inclinatie? Intrucat, cum se intampla in crize financiare adanci, castelul de carton al supra-expansiunii creditului se surpa –este faza descendenta a ciclului “’avant si prabusire”’ (boom and bust).

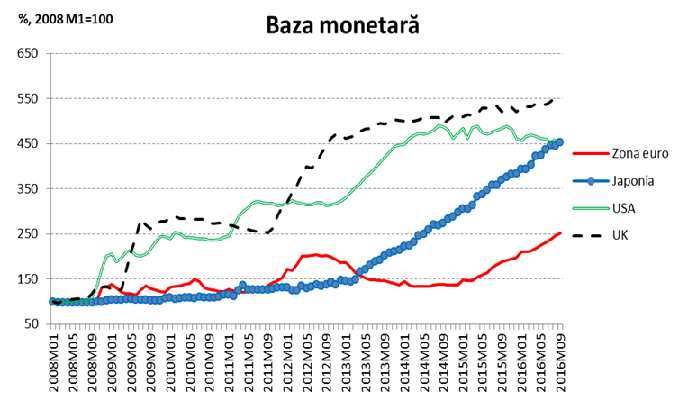

Banci centrale mari au incercat sa evite prabusirea sistemului prin emisiuni de moneda de baza (base money); de pilda, bilantul Fed-ului a crescut de la 800 miliarde dolari in 2008 la peste 4,5 trilioane in 2015 fara a asista la o crestere semnificativa a inflatiei. In aceeasi perioada, baza monetara a BCE a crescut mult mai putin (si fiindca operatiunile QE au inceput mai tarziu), iar cea a Bancii Japoniei arata o dinamica cumulativa apropiata de cea din SUA (figura 2).

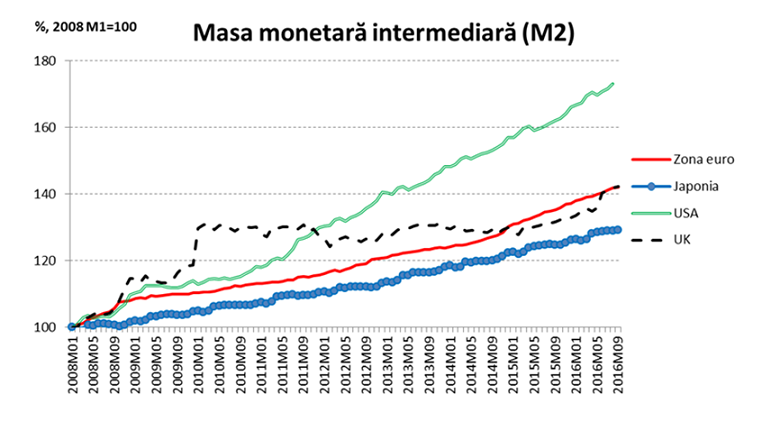

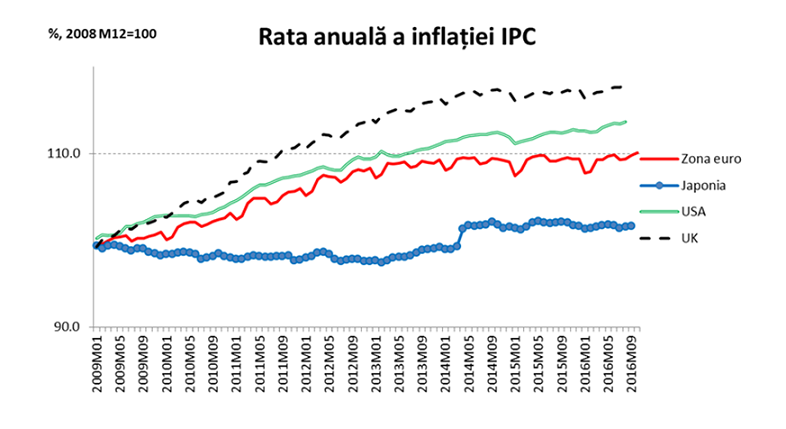

Injectii de baza monetara, practic, au compensat un intens deleveraging (dezintermediere in sistemul bancar/financiar) ce s-a produs ca urmare a deprecierii considerabile a multor active financiare; valoarea acestora a scazut odata cu criza financiara avand corespondent in diminuarea componentei de cvasibani in masa monetara si amplificarea goanei dupa lichiditate. Totodata, injectiile de baza monetara au contracarat fuga dupa lichiditate, echivalenta cu scaderea velocity of money (viteza de rotatie a banilor). Daca se compara expansiunea bazei monetare (Mo) cu cea a masei monetare intermediare (M2) in SUA, Marea Britanie, Japonia, zona euro, se observa o diferenta foarte mare, care dovedeste cat de intens au functionat “capacana lichiditatii’’ si dezintermedierea financiara (figura 2 si figura 3). Discrepanta intre dinamica Mo (mai ales) si M2, pe de o parte, si cea a inflatiei (figura 4) arata cat de mult a scazut velocitatea banilor.

Optiunea pentru injectiile masive de baza monetara (QE) pot fi explicate pornind de la identitatea fisheriana:

(P x Q) = (M x V) (1)

unde (P) se refera la indicele agregat al preturilor, (Q) la volumul tranzactiilor, (M) la cantitatea de moneda (ca agregat monetar) si (V) la viteza de circulatie a banilor. Disparitia subita de bani (de cvasibani, ca urmare a procesului de dezintermediere) si cresterea preferintei pentru lichiditate ar implica un deficit de lichiditate pentru a sustine acelasi volum de activitate economica (P x Q).

Supozitia unui nivel constant al activitatii economice, (P x Q), este o hipersimplificare, deoarece criza, care induce dezintermediere, nu are cum sa nu loveasca activitatea economica in mod direct. Dar, fata de caderea extraordinara a productiei in anii ‘30 si a nivelului general al preturilor atunci, Marea Recesiune apare de-a dreptul benigna.

Putem considera ca, in lumina experientei din timpul Marii Depresiuni si tinand cont de analize de referinta (intre care ale lui Milton Friedman si Anna Schwartz; Ben Bernanke; Peter Temin, etc), guvernele si banci centrale au ales ca functie obiectiv limitarea caderii productiei si prevenirea deflatiei. De la bancile centrale s-a cerut foarte mult din acest punct de vedere; a capatat de altfel faima propozitia “central banks are the only game in town” (vezi si Mohamed El-Erian, “The only game in town: central banks, instability and the next collapse, 2016)).

Cum este mentionat mai sus, bancile centrale au introdus baza monetara (Mo) in sistem drept substitut la componenta de cvasibani a bancilor comerciale aflata in proces de descrestere si, totodata, pentru a compensa scaderea vitezei de circulatie a banilor. Reducerea velocitatii banilor poate fi pusa si pe seama iesirii de baza monetara din circuitul bancar (bani au plecat si in cautarea de randamente superioare, search for yield, in economii emergente alimentand bule speculative acolo). Cerinte marite de capital propriu si lichiditate (Basel III, ca parte a unui nou regim de reglementare si supraveghere a sistemului bancar) au contribuit la dezintermediere.

Daca diferentiem identitatea/relatia (1) obtinem:

(dQ/Q)xP + (dP/P)xQ = (dM/M)xV + (dV/V)xM, (2)

unde (M)=M(Mo) denota masa monetara drept functie de baza monetara

Eforturile bancilor centrale de a preveni deflatie acompaniata de scadere puternica de productie explica recursul la masuri extraordinare, la programe de relaxare cantitativa )QE/quantitative easing). Ipoteza cu care lucram si anume ca partea stanga din relatia (2) poate fi considerata aproape de, sau tinzand catre zero este “eroica” daca ne gandim ca au existat diminuare de productie si, uneori, chiar deflatie in tari industrializate dupa 2008. Dar in raport cu ce s-a intamplat in Marea Depresiune, ipoteza este utila rationamentului si nu este un nonsens; (2) devine astfel:

(dM/M)xV = – (dV/V)xM (3)

Relatia (3) spune ca modificarea de masa monetara (in cantitate si structura) trebuie sa compenseze schimbarea in viteza de circulatie a banilor pentru a se evita caderea puternica a productiei. Cum s-a mentionat, injectia de baza monetara (Mo), trebuie sa compenseze si reducerea masei de cvasi-bani, de moneda creata de banci comerciale –ca efect al dezintermedierii financiare. Deci se modifica structura masei monetare (M) in favoarea bazei monetare (ceea ce se deduce din figurile 2 si 3).

Fara injectii mari de baza monetara (Mo), influenta asupra activitatii economice ar fi considerabil mai severa; am asista la scaderi atat de preturi cat, mai ales, de activitate economica, la cercuri vicioase in lant. Drept este ca, in timp, programenel QE sunt insotite de efecte secundare negative tot mai intense. Se poate considera ca prin operatiuni de QE, bancile centrale folosesc (Mo) ca variabila de control incercand sa influenteze dimensiunea masei monetare.

Programele neconventionale ale bancilor centrale, de relaxare cantitativa (QE), readuc in discutie chestiuni de ordin cognitiv si operational ce au definit activitatea lor de-a lungul timpului. In perioada inflatiei cronice din anii ‘60 – ‘70 dupa al doilea Razboi Mondial, s-a impus controlul agregatelor monetare ca mijloc de stopare a inflatiei, prin reguli monetare. Tezele lui Milton Friedman mergeau catre zenit si Paul Volcker, la carma Fed-ului, a reusit sugrumarea inflatiei in anii ‘80 prin controlul cantitativ drastic al masei monetare; somajul a fost insa mare.

Agregatele monetare s-au dovedit un concept prea vag si nesatisfactor in conduita politicii monetare; productia de cvasibani a bancilor comerciale, financializarea economiilor, facand tot mai imprecisa relatia intre baza monetare (Mo) si masa monetara (M2, M3, etc). Si-a facut partie o noua paradigma de regim de politica monetara ce a mizat pe controlul ratelor de politica monetara: tintirea inflatiei. Rezultate au fost remarcabile in stapanirea inflatiei in diverse tari, dar si aceasta abordare a dovedit limite importante in timp – iesite la iveala mai cu seama in Marea Recesiune.

Bulele speculative cauzate, intre altele, de expansiunea creditului au avut corespondent intr-o crestere puternica a agregatelor monetare, ceea ce a fost subestimat (neglijat) de modelele utilizate de bancile centrale. Este ceea ce spune si Claudio Borio, de la Banca Rerglementelor Internationale, cu o formulare memorabila: modelele lipsite de sectorul financiar in alcatuirea lor sunt precum Hamlet fara Print. Axel Weber, fost presedinte ale Bundesbank, remarca si el unilateralitatea tintirii inflatiei in intelegerea riscurilor sistemice (“Rethinking inflation targeting”), 8 June, Project Syndicate, 2015). Aceasta nu inseamna renuntarea la tintirea inflatiei, ci regandirea regimului si observarea atenta a agregatelor monetare –este ceea ce se incearca in prezent prin masuri macroprudentiale.

Deci operatiuni de QEs (relaxari cantitative), ca masuri non-standard, au luat locul masurilor traditionale de scadere a dobanzilor de politica monetara in conditiile in care o inflatie extrem de scazuta face ca ratele de politica monetara sa se loveasca de restrictia ZLB (desi s-a vazut ca aceasta restrictie a fost depasita de unele banci centrale prin rate nominale de politica monetara negative). Aceste injectii au inlocuit activele financiare ce nu aveau circulatie usoara, care ingreunau miscarea lichiditatii in sistemul financiar. Cand Fed, BCE, vorbesc despre “’stricarea” mecanismului de transmisie au in vedere ca rate foarte scazute de politica monetara nu se vad in miscarea creditului. Drept este ca cererea de credit este si ea mult diminuata in conditii de criza si supraindatorare.

Achizitiile masive de active suverane si private au menirea de a lubrifia sistemul din nou. Dar au dreptate cei ce spun ca poti duce caii la rau, dar nu ii poti forta sa bea; aceasta zicala este mai valabila in Europa, care depinde covarsitor de finantarea bancara (in SUA pietele de capital dau mai mult de 2/3 din finantare). Este motivul pentru care nu putini cer un nou activism fiscal, mai ales unde exista spatiu de manevra (analiza de referinta au Bradford DeLong si Larry Summers, “Fiscal policy in a depressed economy”, Brookings Papers on Economic Activity, Spring, 2012); si FMI inclina catre aceasta pozitie, ce tine cont de efecte perverse ale programelor QE.

Figura 2:

Sursa: date din statistici nationale si internationale prelucrate de colegi la BNR

Figura 3:

Surse: date din statistici nationale si internationale prelucrate de colegi la BNR

Figura 4:

Sursa: statistici nationale si international prelucrate la BNR

Efectele perverse ale programelor QE nu sunt minore si este legitima intrebarea privind durata acestor operatiuni? Este o discutie ce depaseste insa tema acestui text.

Sincope de lichiditate (sudden stops)

Exista un aspect extrem de important legat de circuitele monetare, asupra caruia merita sa staruim; este vorba de pericolul unor “gauri negre” ce pot sa apara in mod subit si care inghit lichiditate, aparitia de sincope in circulatia lichiditatii – asa numite “sudden stops”. Formarea acestor sincope este cunoscuta in istoria crizelor de balanta de plati cu care se confrunta economii emergente, care nu pot emite moneda de rezerva si care pot intampina acces mult ingreunat pe pietele financiare (China are o situatie aparte datorita marilor rezerve valutare, capacitatii economice in crestere exceptionala si de durata, dimensiunii, etc). De aceea, economiile emergente au motive intemeiate sa-si consolideze rezerve valutare, sa aiba datorii publice si private sustenabile. Adica sa repete cat mai putin din erorile de politica economica ce au generat episoadele de criza din America Latina si Asia in deceniile trecute.

Dar fundamentele macroeconomice sanatoase nu sunt o platosa in calea unor fluxuri de capital destabilizatoare; este ceea ce arata si Helene Rey cu teza transformarii trilemei imposibile (politica monetara autonoma, stabilitatea cursului de schimb si miscari libere de capital) intr-o dilema –care ar reclama controale supra miscarii capitalului si responsabilizarea bancilor ce emit moneda de rezerva fata de efectele pe care le determina in economia globala (“Dilemma not trilemma: the global financial cycle and monetary policy independence”, Jackson Hole Symposium, Kansas Fed, August 2014)

Este totodata de mentionat ca sincopele de lichiditate (aparitia gaurilor negre) nu este acelasi lucru cu inclinatia marita pentru detinerea de lichiditate; sincopele apar subit, provocate fiind de panica, de un eveniment extrem –ele pot duce la paroxism preferinta pentru lichiditate.

Sincope de acces la lichiditate, crize de balanta de plati, pot apare si in situatia unor tari industrializate. Au existat tari dezvoltate ce au fost nevoite sa isi devalorizeze monedele nationale cu decenii in urma (Marea Britanie, Spania, Portugalia, etc). Vedem impactul Brexit-ului asupra lirei sterline. Ce sa mai zicem de euroarie, cu tari din periferie ce erau gata sa intre in faliment fara asistenta externa, fara instrumente sui generis create in ultimii ani, inclusiv interventii speciale ale ECB.

Dar ce avem in vedere in principal sunt situatii in care “sudden stops” pot determina contaminare in lant, riscuri sistemice ce depasesc granite nationale.

Expansiunea de cvasi-moneda este de pus in relatie cu suprafinancializarea economiilor in ultimele decenii, cand o cantitate de Mo sa zicem constanta a ajuns sa sustina – printr-un leverage foarte inalt – o cantitate de tranzactii financiare tot mai mare. Aici gasim originea formarii de bule speculative, favorizate de financializare, de instrumente financiare dubioase. Asemenea produse au constituit colaterale pe baza carora s-au luat credite, sau au fost vandute unor investitori. Creatia monetara a bancilor s-a bizuit si pe acest tip de active financiare, pe care le-au promovat prin modelul de afaceri “originate and distribute” (sa creezi si sa distribui produse financiare pentru a mari R/E, randamentul raportat la capitalul propriu).

Cand increderea in diverse active financiare (ABS/asset backed securities de exemplu)se deterioreaza rapid, circuitele financiare incep sa se infunde, ceea ce contribuie la incetinirea, scaderea activitatii economice. Deflatia, poate fi gandita si ca urmare a reducerii gradului de lichiditate a unor active financiare. Astfel, banii emisi de banci centrale, apar ca active financiare cu cea mai mare lichiditate (vezi si Guillermo Calvo, “From chronic inflation to chronic deflation”, manuscript, June, 2016).

Banci centrale pot substitui moneda proprie unor active financiare in sistemul de intermediere financiara, dar nu pot avea efect de compensare deplina din cel putin doua motive: a/ actioneaza inclinatia mare pentru detinere de lichiditate; b/ bani mai multi nu energizeaza automat activitatea economica, fie puterea lor de cumparare constanta (sau chiar mai mare in conditii de deflatie, ceea ce ar aduce in discutie “efectul Pigou” – cand preturile scad aceeasi cantitate de moneda are putere de cumparare mai mare – atat de apropiat abordarii neo-austriece ca mecanism de reechilibrare).

In economia globala, suntem se pare intr-o situatie paradoxala: desi banci centrale mari au substituit activul cel mai lichid (baza monetara) unor active al caror grad de lichiditate a scazut, sincope de lichiditate pot sa apara subit si pe scara mare. Aceste sincope pot avea originea pe piete de capital (ex:money market funds), in sectorul bancar umbra (shadow banking) si se pot propaga rapid in sectoarele bancare. De aceea, functia de imprumatator de ultima instanta, LoLR, este de vizualizat dintr-o perspectiva mai larga. De exemplu, ce facem daca un CCP (central counterparty/contrapartida centrala mare), ce are menirea de a fi un dispozitiv tip back-up (de preluare a riscurilor) in cazul esecurilor unor parti la tranzactii, ar avea ea insasi mari dificultati? Vedem si din producerea de “sudden stops’’ cat de periculoasa este suprafinancializarea.

Pericolul de sudden stops si de reducere majora a valorii (randamentelor) unor active financiare mari ste inclinatia spre detinere de rezerve valutare, de bani –in detrimentul activelor financiare. Drept este ca exista obligatiuni suverane (US treasuries si Bund-uri germane in special) care au grad de lichiditate ca si al dolarului american, sau al euro. Alaturi de monede hard propriu-zise, ele devin active de siguranta in momente de fuga spre siguranta –“flight to safety’’.

Pe acest fir de rationament intelegem de ce, daca in deceniile ce au urmat celui de-al doilea Razboi Mondial, excese ale politicilor keynesiste si presiuni de tip wage-push (salariale) au condus spre “inflatie cronica”, acum suntem in situatia in care se poate contempla o perspectiva de inflatie foarte scazuta ani buni de acum inainte. La Marea Depresiune, deflatia a fost de aproape 30% in SUA, caderea productiei industriale mai mare. Marea Recesiune nu a fost insotita de o scadere dramatica a nivelului preturilor si pentru ca au existat injectii masive de baza monetara. Iar inflatia nu va creste asa cum se poate imagina daca banii nu vor circula in sistem, daca lichiditatea va fi inghitita de gauri negre.

Relevanta pentru Romania

Este descrierea de mai sus relevanta pentru Romania. Este in masura in care presiuni dezinflationiste s-au manifestat si la noi puternic. Dezinflatia in Romania a fost ajutata de ce s-a intamplat pe plan mondial; devierile de la tinta de inflatie au fost sub imperiul presiunilor dezinflationiste externe. Iar socurile cresterii si apoi reducerii de TVA au amplificat devierea de la tinta in 2010 si, respectiv, 2015.

In economia autohtona coabiteaza presiuni dezinflationiste cu presiuni inflationiste; primele depind de factori structurali in economia globala, in timp ce presiunile inflationiste, dincolo de cresterile de salarii ca miscari discrete (gen ridicarea salariului minim) au legatura cu penuria de forta de munca ce se simte intens in unele sectoare (si ca efect al exodului de capital uman). Unde sunt castiguri de productivitate importante, presiunile inflationiste pot fi partial compensate.

Reducerea expunerii unor banci straine fata de Romania dupa izbucnirea crizei financiare face parte din procesul de dezintermediere mentionat mai sus. Romania a fost amenintata de o sincopa de lichiditate (sudden stop) la finele lui 2008 si inceputul lui 2009, cand piete au inghetat; acel sudden stop s-a manifestat pe o arie mai larga in Europa, inclusiv in euroarie. Deficitele bugetare structurale mari, deficitele de cont curent de doua cifre, ingramadirea unor plati in 2009 ca si dezintermediarea potentialmente foarte periculoasa (prin rapiditate) a unor banci cu subsidiare in Romania, ar fi putut cauza necazuri mai mari decat recesiunea din acel an.

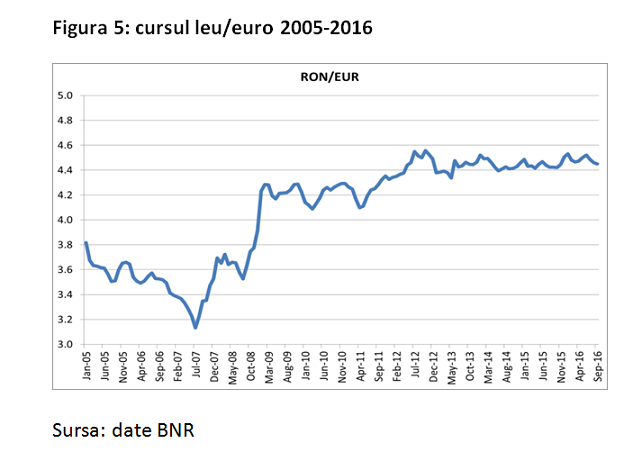

Gradul inalt de euroizare a economiei romanesti nu permitea relaxarea politicii monetare in plina criza (sudden stop) asa cum s-a facut in economii ce emit moneda de rezerva, sau unde grosul covarsitor al tranzactiilor se face in moneda locala; am fi invitat un “run” pe moneda nationala. Oricum, presiunea pe moneda nationala din cauza deficitelor externe mari din perioda 2007-2008 a condus la deprecierea importanta a leului – a se vedea perioada octombrie 2008 – martie 2009 (figura 5); aprecierea din anii 2005-2007, cauzata de intrari masive de capital in sectoare de bunuri si servicii necomercializabile (non-tradables), era in divort cu realitatea economica. Sa ne imaginam ce ar fi insemnat o combinatie de devalorizare tintita a leului, indusa de diminuare drastica de rate de politica monetara in conditii de criza.

Cand se produce un ‘’run” pe moneda locala o banca centrala trebuie sa fie capabila sa acopere nu numai baza monetara, ci masa monetara. Daca banca centrala nu are forta de protectie, comprimarea lichiditatii determina o implozie a economiei. De aceea a fost nevoie de asistenta financiara externa in situatia Romaniei –asa cum a fost nevoie in cazurile unor tari baltice, al Ungariei (care are in continuare o datorie publica mare). Se poate analiza necesarul de asistenta din acea perioada, dar a contesta utilitatea este un non-starter pentru o judecata serioasa. Polonia a avut mai putin nevoie de asistenta financiara intrucat, intre altele, deficitele sale externe erau mult mai mici si gradul de euroizare considerabil inferior (guvernul de la Varsovia a aranjat totusi linii de finantare cu banci centrale straine pentru eventualitatea unor situatii critice).

“’Initiativa de la Viena” a fost un acord care a gradualizat reducerea expunerii unor banci pe Romania si pe alte tari nou intrate in Uniune. In acelasi timp, reducerea de rezerve minime obligatorii (RMO) a ajutat finantarea deficitelor bugetare in conditiile unui acces foarte costisitor pe pietele externe. Eliberarea de RMO a echivalat cu injectie de baza monetara in conditii foarte dificile, cand si in economia autohtona se observa cresterea preferintei pentru lichiditate. In masura in care aceste resurse returnate bancilor comerciale au luat calea strainatatii (prin reducerea expunerii amintite), a iesit lichiditate denominata in euro din tara (ca reflex al dezintermedierii).

Apare o intrebare legitima: cum de am avut crestere economica semnificativa in ultimii ani in conditiile in care a avut loc o reducere a gradului de intermediere financiara (creditul a scazut de la circa 40% la aproape 31% din PIB intre 2008-2015). Este de mentionat aici ca: reducerea expunerii unor banci este legata de repatrierea unor active ce fusesera imobilizate ca rezerve minime obligatorii (RMO )la BNR; relansarea economica poate avea loc fara o crestere a lichiditatii in sistem (asa numita “creditless recovery”); in Romania au intrat fonduri europene considerabile, ce echivaleaza si ele cu intrare de baza monetara si care se regasesc partial in bilantul BNR (au substituit RMO in valuta eliberate in ultimii ani). Aceste fonduri au ajutat mentinerea rezervelor valutare ale BNR la un nivel inalt.

***

Avand in vedere starea economiei globale, cu pericole de sudden stops ce continua, o economie emergenta ca cea a Romaniei este rational sa isi reduca gradul de euroizare, sa aiba rezerve valutare nu mici, sa nu lase indatorarea externa sa depaseasca praguri critice. Aceasta inseamna control al deficitelor bugetare (in 2017 sa tintim un deficit bugetar nu mai mare decat in 2016), o datorie publica in jur de 40% din PIB, controlul indatorarii externe private. Ponderea tranzactiilor in moneda locala trebuie incurajata pentru a creste robustetea economiei. Relatiile cu BCE, in cadrul sistemului european al bancilor centrale, trebuie sa se concretizeze si in aranjamente (facilitati de finantare la nevoie) care sa tina cont de manifestarea unor posibile sincope de lichiditate importante.

Sistemul financiar international este fragil, rezultat al unei colaborari precare intre principalele banci centrale, al suprafinancializarii. Este nevoie de o revizitare a aranjamentelor de la Bretton Woods, alaturi de continuarea reformei profunde a sistemului financiar in lume.