Au trecut doar câteva zile de când s-a încheiat luna iunie, și odată cu asta am lăsat în urmă un trimestru și un semestru, perioade cu provocări nemaiîntâlnite de mult timp în economia globală și a României. Probabil mulți dintre noi am început anul cu speranțe, antreprenorii cu planuri noi de afaceri, însă izbucnirea pandemiei COVID-19 a schimbat deodată imaginea de ansamblu, alterând radical mersul economiei, planurile făcute anterior, și până la urmă viața noastră de zi cu zi.

De regulă, datele statistice sunt colectate, apoi prelucrate și publicate cu o anumită întârziere, astfel că nu avem încă la dispoziție un tablou foarte clar asupra evoluțiilor economice din ultima perioadă. Prima estimare (cunoscută sub numele “semnal”) asupra PIB în T2 va vedea lumina zilei la mijlocul lunii august, iar detaliile sectoriale vor fi publicate abia în prima jumătate a lunii septembrie. De menționat că, ulterior, chiar și aceste estimări pot fi supuse unor revizuiri consistente, deloc surprinzătoare în contextul crizelor, care fac și munca statisticienilor mult mai dificilă. De exemplu, în criza anterioară, estimarea oficială pentru PIB în T1 2009 a fost revizuită treptat în jos, de la o scădere de numai 2,6% în termeni trimestriali la 7,9%, în primul rând ca urmare a încorporării informațiilor mai detaliate care nu au fost disponibile la momentul publicării estimărilor inițiale.

În același timp, indicatorii cu o frecvență ridicată au început deja să contureze impactul generat de COVID-19. De fapt, un set de date destul de cuprinzător a fost publicat pentru luna aprilie, în plus, avem deja și câteva cifre pentru perioada mai-iunie. Valorile publicate până acum confirmă așteptările sumbre privind T2: un trimestru dezastruos, în care magnitudinea scăderii economice foarte probabil va depăși recordul înregistrat anterior în T1 2009.

Performanța economiei reale sub presiunea pandemiei

Efectele severe ale pandemiei au început să fie resimțite începând cu primul trimestru al anului, când economia României a încetinit sensibil, de la o creștere anuală de 4,3% înregistrată în trimestrul anterior, la 2,4%. În termeni trimestriali, PIB-ul țării a crescut cu doar 0,3%, mult inferior avansului observat în T4 2019 (1,2%). Totuși, aceste rezultate par să fie foarte favorabile într-un context European caracterizat de scăderi dramatice: PIB-ul zonei euro s-a contractat cu 3,1%/3,6% (ritm anual/ritm trimestrial).

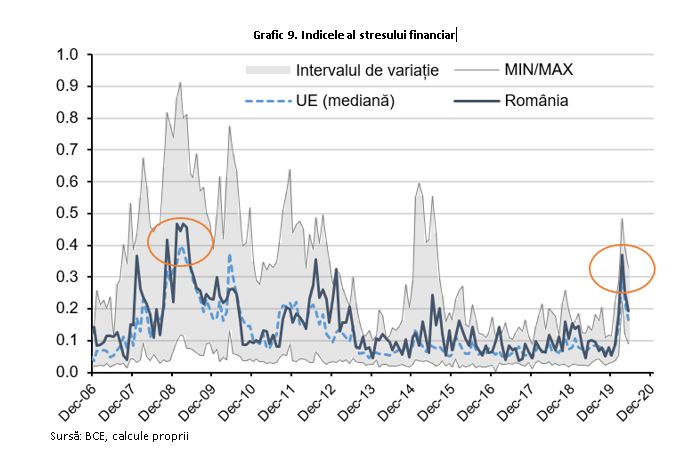

Însă, cifrele de PIB ale României din T1 ascund o evoluție divergentă intra-trimestrială rar văzută. Estimările bazate pe datele publicate cu o frecvență lunară sugerează că economia a înregistrat o performanță deosebit de puternică în primele două luni ale acestui trimestru, însă, câștigurile cumulate în lunile ianuarie și februarie au fost anulate aproape integral în martie (Grafic 1). Mai precis, modelul econometric utilizat pentru acest exercițiu indică o contracție de aproape 4%, ca urmare a agravării situației sanitare și a introducerii restricțiilor de mobilitate pentru împiedicarea răspândirii virusului începând din a doua jumătate a lunii martie.

Utilizând modelul pentru analiza celor mai recente informații, performanța economiei poate fi aproximată și pentru luna aprilie, iar rezultatul dezvăluie agravarea declinului, cu o scădere de aproape 10%, aceasta fiind, probabil și luna în care s-a resimțit cel mai puternic impactul crizei. Cumulând scăderile din lunile martie și aprilie, rezultatul arată că economia funcționează cu aproximativ 14% sub nivelul înregistrat anterior crizei coronavirus. Desigur, trebuie adăugat că modelele econometrice, chiar dacă pot performa foarte bine în condiții de „normalitate”, tind să fie mai puțin precise în cazul unor date de intrare cu valori extreme. Asta înseamnă că incertitudinile privind evoluția valorii adăugate a economiei pe timpul crizei sunt mult mai ridicate decât în mod obișnuit.

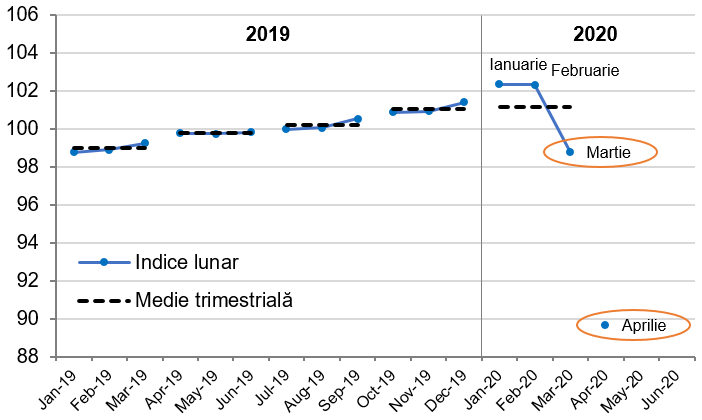

Cu toate acestea, rezultatele obținute ne furnizează un indiciu clar în legătură cu severitatea șocului resimțit de economia reală. Dacă ne uităm pe un orizont mai îndelungat, observăm că adâncimea declinului actual o depășește cu mult pe cea înregistrată în perioada crizei financiare din 2008-2009 (Grafic 2). Însă, spre deosebire de 2008-2009 când șocul inițial a fost resimțit prin scăderi consecutive pe parcursul mai multor luni, acum există posibilitatea ca impactul inițial să fie de o durată mai scurtă, astfel încât să vedem cifre mai favorabile pentru luna mai și iunie, în linie cu relaxarea treptată a măsurilor de distanțare socială din această perioadă.

Grafic 1. Activitatea economică estimată folosind date la frecvență lunară

(media din 2019 = 100)

Notă: estimarea a fost făcută pe baza unui model cu factori dinamici (DFM), care utilizează serii lunare de date acoperind diferite sectoare economice (servicii de piață, industrie, construcții), precum și indicatori ai sentimentului economic, prețurilor și pieței forței de muncă.

Sursă: INS, CE, BNR, RoEIM, calcule proprii

Grafic 2. Activitatea economică estimată folosind date la frecvență lunară

(variație lunară, %)

Notă: estimarea a fost făcută pe baza unui model cu factori dinamici (DFM), care utilizează serii lunare de date acoperind diferite sectoare economice (servicii de piață, industrie, construcții), precum și indicatori ai sentimentului economic, prețurilor și pieței forței de muncă.

Sursă: INS, CE, BNR, RoEIM, calcule proprii

Din perspectiva principalelor sectoare ale economiei (servicii private, industrie și construcții), datele publicate pentru aprilie sugerează că sectorul industriei a suferit cel mai mult, cu un picaj al volumul producției de cca. 38% față de luna corespunzătoare din anul precedent. Pe de altă parte, serviciile private par să fi scăzut ceva mai puțin (dar cu performanțe extrem de divergente la nivel sub-sectorial), iar construcțiile au reușit să rămână pe plus în termeni anuali, deși prezentând semne de încetinire.

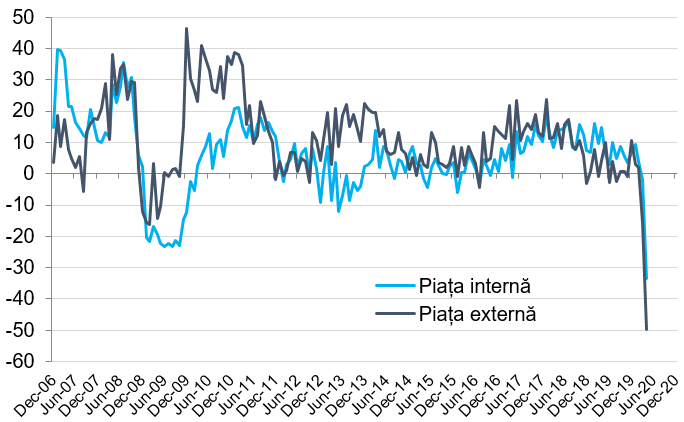

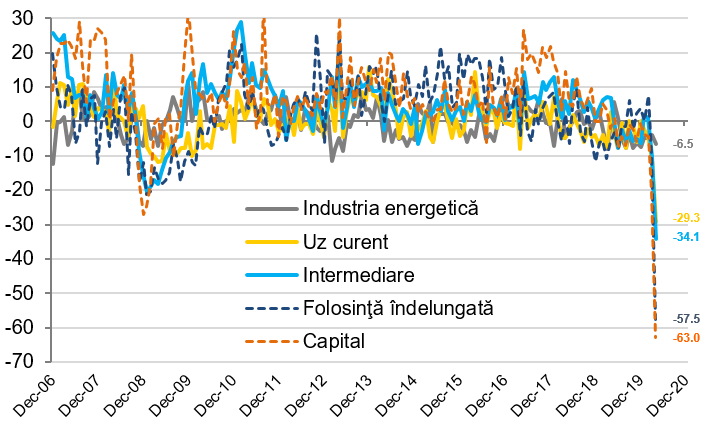

Cu privire la evoluția industriei, merită de semnalat că sectorul a arătat performanțe dezamăgitoare încă din a doua jumătate a anului 2018, din cauza slăbirii cererii externe, în principal pe fondul încetinirii creșterii economice din zona euro. Odată cu sosirea epidemiei și implementarea restricțiilor, producția s-a prăbușit, nu doar pe fondul cererii externe ci și pe cel al cererii interne (Grafic 3).

Analizând datele în funcție de tipul bunurilor, observăm că producția bunurilor de uz curent (precum produse alimentare, băuturi, farmaceutice), cele de intermediere (de exemplu produse chimice, de morărit) și industria energetică, a suferit mai puțin în comparație cu cea a bunurilor de capital și de folosință îndelungată (Grafic 4). Evoluție deloc surprinzătoare prin prisma șocului care a determinat consumatorii să renunțe la o serie de cheltuieli mai puțin necesare.

Grafic 3. Cifra de afaceri din industrie în funcție de piața de desfacere

(variație anuală, %)

Sursă: INS, calcule proprii

Grafic 4. Producție industrială pe segmente de bunuri

(variație anuală, %)

Sursă: INS, calcule proprii

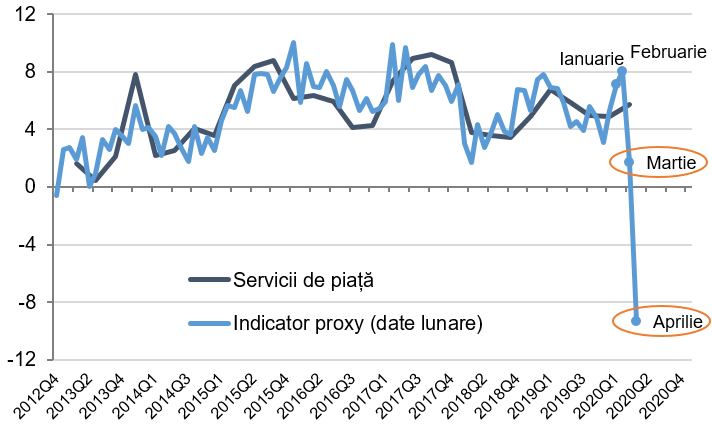

În perioada ianuarie-aprilie, sectorul serviciilor de piață a fost caracterizat de o divergență extrem de ridicată. Conform datelor publicate de INS, valoarea adăugată brută din acest sector a înregistrat o creștere anuală de 5,6% în T1 2020, în accelerare față de trimestrul precedent (4,9%). Această performanță a fost sprijinită în primul rând de segmentul IT&C, care mai mult decât a compensat tendințele nefavorabile observate în alte sub-sectoare, precum cel al serviciilor de piață prestate populației (în principal hoteluri și restaurante) și vânzările auto. Estimările făcute în baza datelor cu frecvență lunară sugerează că anul a început deosebit de bine, dar situația s-a inversat cu rapiditate începând cu luna martie, iar pentru aprilie cifrele deja indică o contracție extrem de severă (Grafic 5).

Tendințele sub-sectoriale au continuat să prezinte evoluții divergente în luna aprilie. Anumite grupe, precum serviciile prestate populației și-au adâncit pierderile ca urmare a restricțiilor impuse, transportul aerian practic s-a prăbușit, iar vânzările auto, de asemenea au avut mult de suferit. Pe de altă parte, găsim și segmente care au fost reziliente sau chiar au reușit să beneficieze în urma condițiilor generate de criza sanitară. În această categorie putem regăsi, printre altele, activitățile din domeniul tehnologiei informației sau serviciile de curierat.

Pe lângă aceste domenii și construcțiile au arătat o evoluție robustă. În T1, valoarea adăugată brută a sectorului a marcat un puternic avans anual, de cca. 23%. Corelația între cifrele din conturile naționale trimestriale și indicele volumului lunar al lucrărilor de construcții indică o relație mai puțin strânsă, cu toate acestea, datele raportate pentru aprilie (+12,1% ritm anual) ne lasă de înțeles că efectele pandemiei au fost mai limitate în cazul acestui sector (Grafic 6). Reziliența acestui domeniu semnalează faptul că dezvoltatorii imobiliari au preferat să continue proiectele în curs de derulare în pofida dificultăților generate de coronavirus. Rămâne de văzut în ce măsură va afecta pandemia proiectele noi în lunile următoare.

Grafic 5. Servicii de piață

(variație anuală, %)

Notă: indicatorul proxy este estimat în doi pași. În primul pas, se calculează media ponderată a unui set larg de indicatori lunari (precum cifra de afaceri în serviciile de piață prestate în principal întreprinderilor, cifra de afaceri în comerț și servicii prestate în principal populației etc.) ținând cont și de efecte de preț, iar în pasul doi, se estimează o ecuație de tip “bridge” între evoluția serviciilor de piață din conturile naționale trimestriale și indicatorul obținut prin ponderare.

Sursă: INS, calcule proprii

Grafic 6. Construcții

(variație anuală, %)

Sursă: INS, calcule proprii

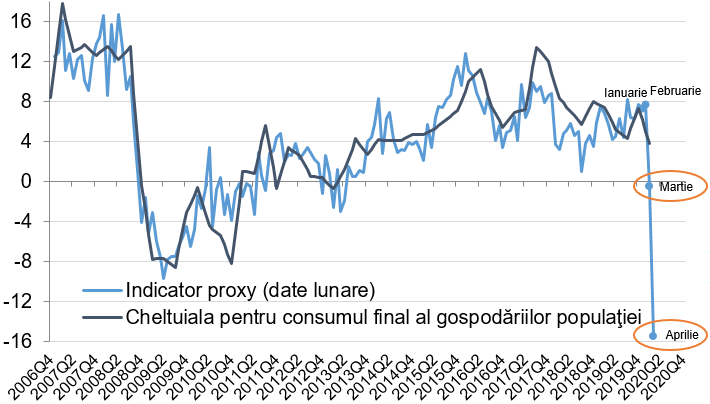

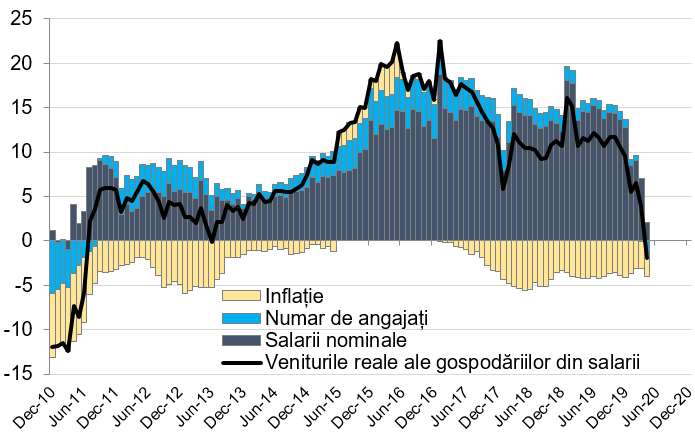

Pe partea cererii, în cazul cheltuielilor de consum, cele mai recente informații indică o contracție de două cifre pentru aprilie (Grafic 7), depășind cu o marjă semnificativă declinul înregistrat al veniturilor salariale reale (Grafic 8). Divergența dintre cei doi indicatori poate fi explicată de propensiunea mai ridicată a gospodăriilor de a economisi într-o perioadă caracterizată de incertitudini extrem de ridicate (de altfel, acest fenomen a fost reflectat și de traiectoria depozitelor din ultimele luni), precum și de măsurile adoptate de autorități pentru a contracara răspândirea epidemiei.

Evoluția relativ favorabilă a sectorului construcțiilor poate lăsa impresia că investițiile au rezistat destul de bine în contextul actual dificil. Însă, analizând doar cifrele referitoare la acest sector, aceasta poate fi o concluzie înșelătoare, având în vedere că este probabil, ca în prima fază companiile să fi renunțat mai degrabă la celelalte cheltuieli de investiții (precum cele pentru utilaje sau cercetare) pentru a diminua impactul negativ al crizei asupra fluxurilor de numerar. Astfel, este de așteptat ca și investițiile private să fi avut mult de suferit în luna aprilie.

În ceea ce privește comerțul exterior, datele publicate pentru prima lună a trimestrului doi relevă că exporturile de bunuri și servicii ale României au scăzut într-un ritm mai alert decât importurile pe fondul închiderii unei părți semnificative din companiile producătoare pentru export, ca reacție de adaptare la prăbușirea sincronizată a cererii externe pentru produsele realizate de aceste companii.

Grafic 7. Consumul gospodăriilor

(variație anuală, %)

Notă: indicatorul proxy este estimat în doi pași. În primul pas, se calculează media ponderată a unui set de indicatori lunari (precum indicele de volum al cifrei de afaceri în comerțul cu amănuntul, cifra de afaceri în comerț și servicii prestate în principal populației etc.), iar în pasul doi, se estimează o ecuație de tip “bridge” între evoluția consumului din conturile naționale trimestriale și indicatorul obținut prin ponderare.

Sursă: INS, calcule proprii

Grafic 8. Descompunerea veniturilor reale ale gospodăriilor din salarii

(variație anuală, %)

Sursă: INS, calcule proprii

Reacția piețelor financiare

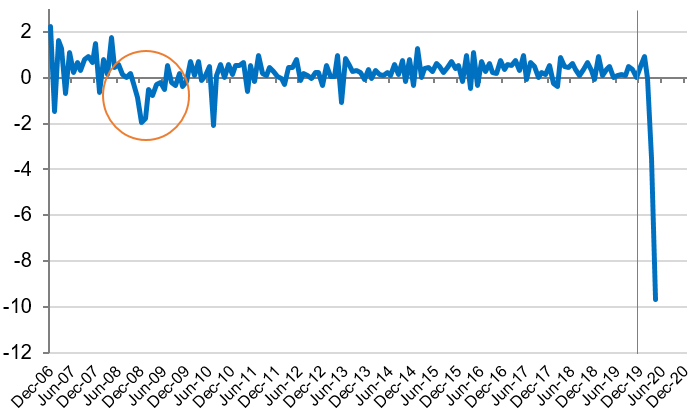

Pe lângă efectele asupra economiei reale, izbucnirea crizei de coronavirus a avut un impact major și asupra piețelor financiare globale. Practic, șocul generat de epidemie a condus la un adevărat cutremur indiferent de granițe și de tipul piețelor. Nu a mai fost atinsă o cotă atât de ridicată de incertitudine și de agitație de la prăbușirea băncii de investiții Lehman Brothers. În același timp, reacția foarte hotărâtă și promptă a băncilor centrale și a autorităților fiscale a jucat un rol extrem de important în calmarea situației, și ulterior a sprijinit procesul de recuperare rapidă a piețelor.

Captarea nivelului stresului sistemic sau a condițiilor financiare generale într-un singur indicator este o sarcină foarte dificilă. Literatura de specialitate propune diverse abordări în vederea parametrizării unor astfel de indicatori, totuși, deocamdată este dificil de identificat un singur “cel mai bun indicator” utilizat de majoritatea specialiștilor, cum ar fi PIB în cazul evaluărilor cu privire la mersul economiei reale. Ținând cont de această limitare, dar și de importanța evoluțiilor financiare, am ales să prezint un indicator estimat de către Banca Centrală Europeană (BCE). Avantajul indicelui folosit de BCE pentru măsurarea stresului financiar sistemic constă în faptul că este bazat pe o abordare relativ simplă, poate lua valori în intervalul 0 și 1 (valorile ridicate marcând perioade cu stres financiar semnificativ), este disponibil pentru fiecare stat membru UE (facilitând comparațiile intra-comunitare), și cel mai important, pare să identifice corect perioadele dificile din punct de vedere financiar.

Indicele urmărește evoluții pe trei piețe principale (acțiuni, obligațiuni suverane și piața valutară), presupunând că acestea pot fi reprezentative, într-o anumită măsură, și pentru alte piețe. Într-adevăr, în cazul în care sistemul financiar se confruntă cu un șoc sever asupra celor trei piețe incluse în model, foarte probabil și celelalte segmente ale sistemului (spre exemplu piața monetară sau chiar și cea a creditului) vor resimți efecte propagate adverse. Modelul din spatele indicelui BCE, pe lângă tendințele individuale, ține cont și de corelațiile observate între piețe, având capacitatea de a indica un stres mai sever, o caracteristică generală a șocurilor sistemice (o descriere detaliată a modelului poate fi găsită în: Duprey, T. și Klaus, B., “Dating systemic financial stress episodes in the EU countries”, Working Paper Series, No 1873, ECB, decembrie 2015).

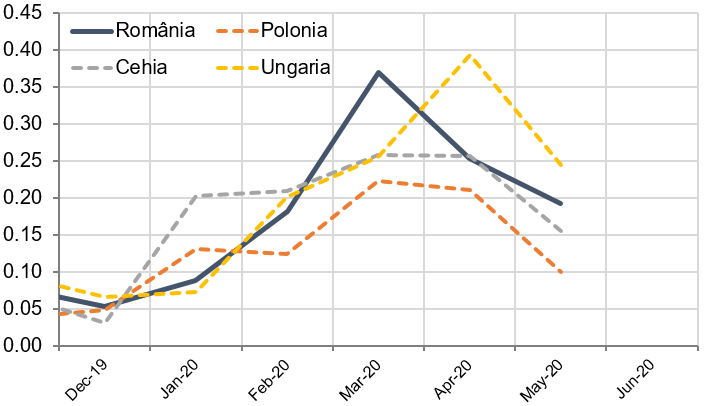

În luna martie, indicele stresului financiar (FSI) a atins recorduri nemaiîntâlnite de mult timp, atât în UE cât și în România (Grafic 9). Evoluții similare pot fi observate și în cazul țărilor din regiunea Europa Centrală și de Est (Grafic 10). Piețele au început să prezinte semne de nervozitate deja din lunile ianuarie-februarie iar maximele au fost înregistrate în perioada martie-aprilie, după care a urmat o perioadă de ameliorare.

Grafic 10. Indicele al stresului financiar în țările din regiune

Sursă: BCE, calcule proprii

În cazul României, momentul critic a fost atins în luna martie, după care indicatorul a intrat pe o tendință de normalizare (Grafic 10).

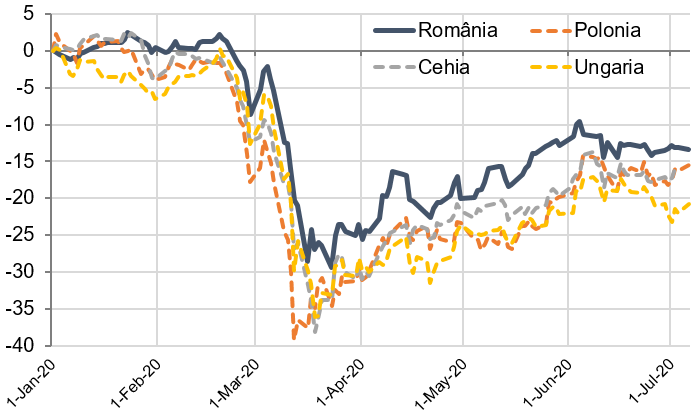

Într-o piață bursieră interconectată la nivel global, cu o bază mică de investitori autohtoni și într-o perioadă caracterizată de turbulențe majore, bursele economiilor emergente de obicei urmăresc evoluțiile determinate de piețele mari. Acest fenomen poate fi observat și în cazul României (Grafic 11). Revenirea acțiunilor din Statele Unite și a altor piețe dezvoltate în Europa a sprijinit și bursa autohtonă.

Banca centrală mai degrabă are instrumente adecvate pentru a îmblânzi efectele șocurilor, în primul rând, pe piața valutară și, într-o anumită măsură, de obligațiuni. În această privință, acțiunile adoptate de BNR, împreună cu detensionarea condițiilor financiare la nivel global au avut efecte benefice asupra situației generale.

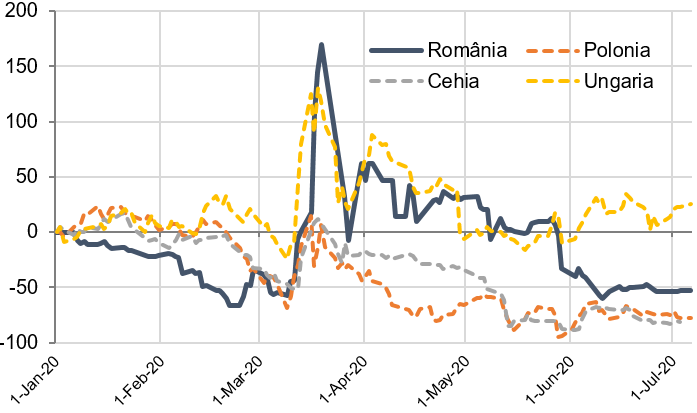

Ca urmare a presiunilor generate de pandemie dar și pe fondul dezechilibrelor macroeconomice relativ ridicate, randamentele titlurilor de stat cu maturitate de zece ani au înregistrat o creștere deosebit de amplă (Grafic 12). Totuși, această tendință a fost inversată începând cu ultima decadă a lunii martie, iar situația a continuat să se îmbunătățească. Astfel, la momentul actual costurile de finanțare ale statului se situează ușor sub nivelurile înregistrate la începutul anului. Desigur, este discutabil care ar fi nivelul de echilibru al costurilor de finanțare ale statului, însă având în vedere că acestea depinde extrem de mult de factorii fundamentali ai economiei și în mod special de caracteristicile și percepția cu privire la politicile fiscal-bugetare (inclusiv în comparație cu cele din alte state), opinii mai aprofundate asupra subiectului ar necesita o analiză distinctă.

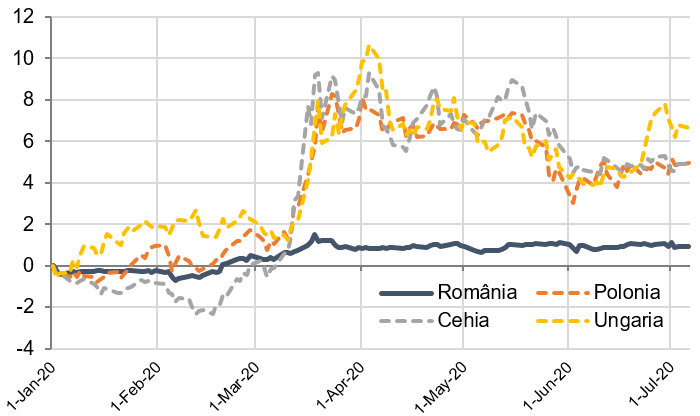

Odată cu izbucnirea crizei, presiunile au crescut semnificativ și pe piața valutară (Grafic 13). În acest caz, este extrem de important de menționat că între nivelul dobânzilor și cel al cursului valutar există o legătură foarte strânsă. Reducerea dobânzilor, ceteris paribus, conduce la intensificarea presiunilor de depreciere. Din acest motiv, o bancă centrală (mai ales în cazul României din cauza gradului încă ridicat de euroizare) trebuie să utilizeze instrumentele sale cu foarte mare atenție pentru a limita perioadele cu volatilități ridicate pe piața valutară. Volatilitatea excesivă a cursului poate conduce la înrăutățirea condițiilor financiare și deteriorarea încrederii, contrar intențiilor inițiale de a reduce tensiunile. Cu alte cuvinte, există o linie foarte fină (și mereu în mișcare) între dozajul măsurilor care contribuie la calmarea stresului financiar și dozajul care deja riscă reaccentuarea tensiunilor.

Grafic 11. Indici bursieri

(1 ianuarie 2020 = 0, %)

Notă: România (BET), Polonia (WIG20), Cehia (PX), Ungaria (BUX)

Sursă: Reuters, calcule proprii

Grafic 12. Randamentul titlurilori de stat pe zece ani

(1 ianuarie 2020 = 0, puncte de bază)

Sursă: Reuters, calcule proprii

Grafic 13. Curs valutar față de euro

(1 ianuarie 2020 = 0, %)

Sursă: Reuters, calcule proprii

Este important de subliniat faptul că un mediu caracterizat de stres și nervozitate ridicată, poate conduce la un blocaj financiar cu repercusiuni și mai severe asupra economiei reale, stabilității financiare și până la urmă asupra stabilității prețurilor. În mod firesc, acesta se aplică și în cazul României. Creșterea tensiunilor financiare măsurată prin indicatorul FSI al BCE tinde să aibă un efect negativ asupra activității economice, cu atât mai mult cu cât transmisia șocurilor pare a fi una foarte rapidă (Grafic 14).

Din acest motiv, acțiunile adoptate de BNR în luna martie (de altfel în linie ca spirit cu celelalte bănci centrale din lume) au vizat limitarea șocului inițial generat de criză prin asigurarea lichidității necesare finanțării economiei reale și a cheltuielilor publice. Astfel, intervențiile au contribuit și la detensionarea situației de pe piețele financiare. În lipsa acestora ar fi existat riscul ca economia reală și cea financiară să intre într-un cerc vicios cu efecte și mai periculoase pe termen mediu și lung. Ulterior măsurilor din luna martie, acțiunile băncii au contribuit la consolidarea tendințelor favorabile pe plan financiar, sprijinind recuperarea economiei reale, respectând, în același timp, și mandatul său fundamental privind stabilitatea prețurilor, în condițiile menținerii stabilității financiare.

Grafic 14. Impactul estimat al stresului financiar asupra activității economice

(%)

Notă: funcție de răspuns a activității economice (aproximat prin rezultatul modelului DFM) la un șoc egal cu o deviație standard aplicat asupra indicelui FSI. Pentru simplificare, estimarea a fost făcută pe baza unui model VAR (vector autoregresiv) utilizând date lunare.

Sursă: BCE, calcule proprii

Concluzii și perspective pe termen scurt

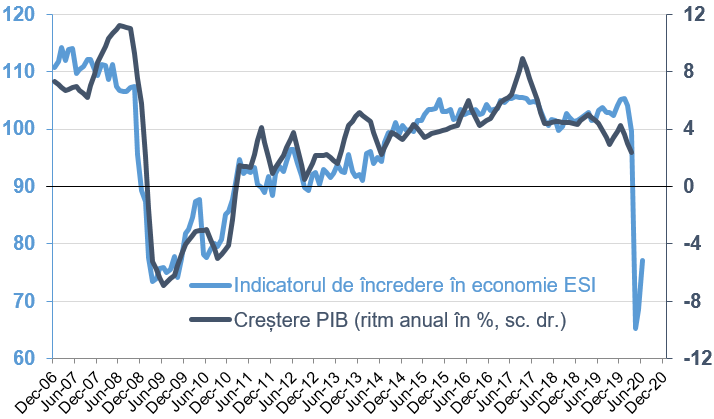

În concluzie, indicatorii timpurii relevă faptul că efectele negative ale pandemiei asupra economiei românești au fost deosebit de dure. Contracțiile înregistrate în lunile martie și aprilie sunt mult mai severe decât cele din criza anterioară. Însă, această imagine sumbră trebuie completată cu știri pozitive. Pare că vârful crizei a fost deja depășit, evoluție confirmată de indicatorii de încredere (Grafic 15), revenirea cifrei de afaceri în comerțul cu amănuntul, dar și alte informații timpurii (cum ar fi diverși indicatori ai mobilității). În același timp, o oprire bruscă (“sudden stop”) asociată unor dificultăți de finanțare a cheltuielilor publice, precum cea din criza precedentă a fost evitată, iar începând din ultima decadă a lunii martie condițiile financiare în ansamblu au început să se detensioneze cu efecte potențiale favorabile asupra activității economice.

Grafic 15. Creștere economică și indicatorul de încredere în economie

Sursă: INS, CE

Pentru moment putem să ne bucurăm de aceste evoluții, însă ar fi mult prea devreme pentru a sărbători. Încă avem în față un drum lung cu sarcini grele și capcane periculoase până la recuperarea deplină. Prin urmare, este important să utilizăm cu înțelepciune resursele interne pe care le avem la dispoziție și să ne consolidăm cât mai mult posibil pe oportunitățile oferite de comunitatea europeană pentru a asigura durabilitatea procesului de revenire economică.