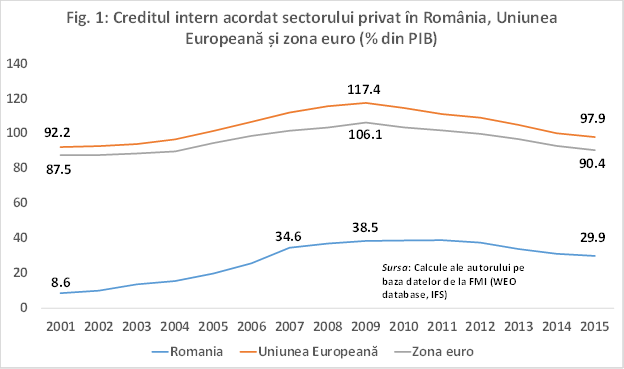

De curând au apărut în presă articole subliniind două idei referitoare la intermedierea financiară (definită ca raportul dintre creditul privat și PIB) din România: (i) suntem țara cu cea mai scăzută intermediere financiară din Uniunea Europeană; și (ii) aceasta a tins să scadă după criza economică din 2008, ajungând de la 39 la sută în perioada 2009-2011 la aproape 29 la sută în 2016. Ambele afirmații sunt factual corecte.

Ceea ce mi-a atras însă atenția în mod special este că, în încheierea articolului său, jurnalista economică Claudia Medrega amintește că există o legătură directă între nivelul de bunăstare economică și intermedierea financiară, subliniind cu referire la România că expansiunea economică din ultimul timp „s-a produs fără susținere din partea creditării”. Deși afirmația jurnalistei nu este precisă, deoarece creditarea s-a reluat în ultimii trei-patru ani, chiar dacă cu ritmuri firave, ea este adevărată: creșterea economică nu este susținută decât foarte timid de credit. Ea este susținută în principal din resursele interne ale firmelor și ale gospodăriilor.

Având în vedere aceste evoluții, mulți se pot întreba de ce nu se reia viguros intermedierea financiară dacă ea este importantă pentru bunăstare. Sau se pot întreba de ce nu a făcut BNR ceva pentru ca băncile să reia în forță intermedierea financiară.

Pentru a răspunde la aceste întrebări voi proceda în următorul fel: mai întâi voi arăta că, în multe țări în care intermedierea financiară se bazează masiv pe sistemul bancar, în urma unei crize a datoriilor, apare o decorelare între creșterea economică și intermedierea financiară. Voi explica această decorelare pornind de la rolul pe care îl joacă aşteptările cu privire la perspectiva afacerilor şi/sau a situaţiei financiare viitoare în decizia de împrumut a unei firme, respectiv a unei gospodării, pe de o parte, şi a sectorului financiar, pe de altă parte. Mă refer în mod particular la momentele diferite la care se formează anticipațiile respective în sectoarele menționate. Apoi, voi arăta câteva elemente specifice economiei românești, care explică pe de o parte de ce intermedierea financiară este relativ scăzută în România, iar pe de altă parte arată concret câțiva factori care au dus la scăderea intermedierii financiare.

Un model explicativ

Scăderea intermedierii financiare în perioada 2011-2016 cu aproape 10 puncte procentuale are explicații tehnice foarte clare: PIB a crescut mai repede decât stocul de credite acordate sectorului privat. La rândul său, stocul de credite private a fost influențat în sensul creșterii de noilor credite acordate și în sensul scăderii de rambursarea creditelor și de rezolvarea expunerilor neperformante. Mai departe, ritmul creditelor noi depinde de cererea și de oferta de credite.

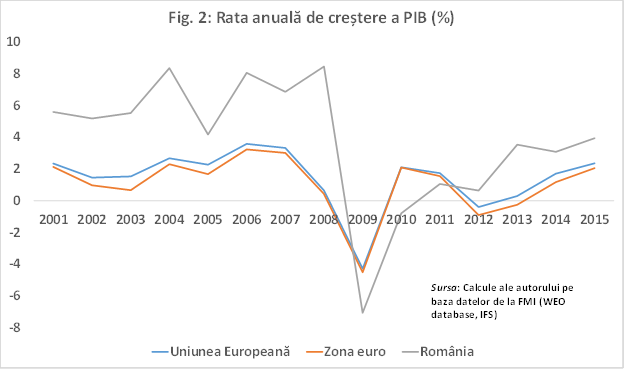

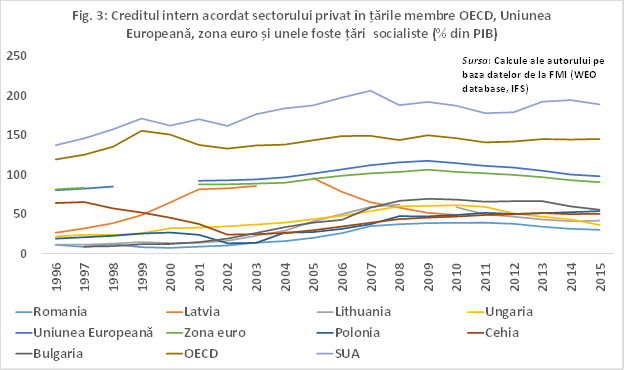

La o primă vedere s-ar putea crede că, în urma unei crize, pentru o altă țară, depinzând de combinația dintre elementele de mai sus, am putea vedea orice rezultat referitor la intermedierea financiară: o creștere, o stagnare sau o scădere. Totuși, nu este așa decât în cazuri relativ rare. Am arătat în 2013 în „Sfârșitul reglementării și ultimul reglementator” că cele mai multe țări se vor confrunta, în urma unei recesiuni puternice, care împinge economiile dezvoltate în capcana lichidității, cu o scădere a intermedierii financiare sau, în cel mai bun caz, cu o stagnare a ei pentru ceva timp după reluarea creșterii economice. Datele din Fig. 1-3, unde sunt prezentate date pentru România și alte câteva țări foste socialiste, pentru Uniunea Europeană, pentru zona euro, pentru OECD și SUA, confirmă acestă predicție. Ca și în România, și în alte țări, după recesiunea din 2008, intermedierea financiară tinde să scadă sau să stagneze pentru o bună bucată de timp după ce s-a reluat creșterea economică.

Explicația pentru această dinamică pornește de la faptul că băncile centrale din economiile aflate în capcana lichidității nu au putut reduce suficient rata reală a dobânzii pentru a reporni relativ repede economia și de la diferențierile care există între ciclul financiar și ciclul de afaceri. În general, ciclul financiar este mai lung decât cel de afaceri, astfel că este probabil ca în timp ce ciclul de afaceri este pe partea ascendentă, ciclul financiar să fie pe partea descendentă, și invers.

Atât în sectorul antreprenorial, cât și în cel financiar, reluarea optimismului depinde de atingerea anumitor limite, pe care cele două sectoare le stabilesc endogen, adică nu le așteaptă de la reglementatori și le-ar refuza/ocoli dacă le-ar fi impuse (Croitoru, 2013). Din cauza capcanei lichidității în care economiile dezvoltate au intrat începând din 2009, atât în sectorul antreprenorial, cât și în cel financiar, atingerea acestor limite a întârziat. Această întârziere s-a extins în multe alte economii, din cauză că sistemul financiar-bancar este globalizat.

Limitele interne respective se referă la indictori diferiți în cele două sectoare. Pentru antreprenori, perspectivele bune încep atunci când, endogen, majoritatea antreprenorilor decid că rata șomajului a atins o valoare suficient de joasă. În această fază, băncile, dar și alte entități financiare sau non-financiare continuă să rămână foarte prudente și să-și repare bilanțurile. Această prudență s-ar manifesta chiar dacă nu ar cere-o reglementările. În aceste condiții, apare Miracolul Phoenix (Calvo et al., 2006): după criză, creșterea economică se reia susținută preponderent de finanțările interne ale firmelor, chiar dacă intermedierea financiară continuă să scadă pentru un număr de ani.

După un număr suficient de mare de ani cu creștere economică, bancherii ajung și ei să decidă că s-a atins limita de la care pot fi optimiști în sistemul globalizat în care operează. Indicatorii care definesc această limita sunt creșterea economică susținută, inflația joasă și stabilă, o istorie bună a plății datoriilor și, în fine, revenirea propriilor bilanțuri la o stare bună.

Odată ce limita astfel definită s-a atins, percepțiile bancherilor privind valoarea și riscul se aliniază percepțiilor antreprenorilor, al căror optimism a crescut între timp. De la acest moment al fazei ascendente a ciclului de afaceri, euforia poate apărea oricând, risipind prudența, indiferent de ce prevăd reglementările.

Euforia are bunele și relele sale. Spre bunăstarea noastă, ea este de obicei precedată de creșterea productivității și se suprapune cu creșterea creditării, iar spre îngrijorarea noastră este urmată în cele mai multe cazuri de crize financiare. Dar ce rămâne în urma ei este mai degrabă un beneficiu net. În România, creditul privat s-a situat între 7,1 la sută din PIB și 11 la sută din PIB în perioada 1996-2002, când economia a fost lipsită de exuberanță. Abia începând din 2003, când euforia a început să se instaleze, creditarea s-a accelerat, ajungând la 37 la sută în 2008. În 2015, decalajul dintre intermediarea financiară din România și cea din Uniunea Europeană era de 3,3 ori mai mic decât cel existent în 2001. Reducerea acestui decalaj s-a datorat în special creșterii creditării din perioada euforică 2004-2008. Această creștere a dus la apropierea în termni absoluți, chiar dacă nu și relativi, a nivelului nostru de trai de media din Uniunea Europeană.

Acestă creștere a nivelului de trai a avut loc pentru că undeva în lume, inclusiv în societatea românească, au existat inovatori care, așa cum arată Greenspan (2013, p. 301) au două caracteristici: „au anticipații nelimitate privind succesul”, și „perseverență, indiferent de câte ori dau greș”, adică exuberanță. Dacă în prezent ceva împiedică creșterea intermedierii financiare, atunci acest ceva este în primul rând lipsa exuberanței. Iar după o criză, exuberanța întârzie să apară pentru că, de obicei, decidenții tind, pe de o parte, să subestimeze importanța ei pentru creșterea nivelului de trai, iar pe de altă parte să exagereze consecințele care apar dacă ea duce la excese. Acest lucru se întâmplă atât la nivelul firmelor, cât și la nivelul macroeconomic.

Din această „cântărire greșită”, la nivelul microeconomic rezultă endogen, așa cum am subliniat mai sus, amânarea reluării exuberanței, iar la nivelul societății apare o reglementare excesivă. Lipsa exuberanței, alături de factori de altă natură, pe care îi vom discuta în continuare, explică în bună măsură întârzierile în reluarea viguroasă a creditării.

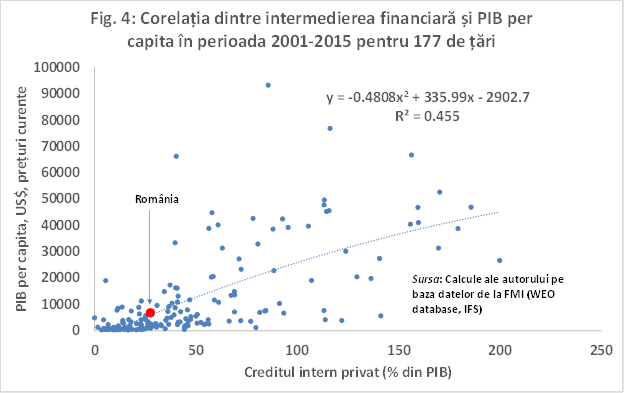

Unele particularități ale economiei românești

Deși intermedierea financiară din România și-a redus decalajul absolut față de media Uniunii Europene, ea este totuși mai mică decât în alte țări. Îngrijorarea față de acest nivel scăzut al raportului dintre credite interne private și PIB vine de la faptul că intermedierea financiară este direct corelată cu creșterea venitului pe locuitor. În Fig. 4 se vede că există o bună corelație între intermedierea financiară și nivelul PIB per capita.

Ce explică intermedierea financiară foarte scăzută din România? În opinia mea, dată fiind reglementarea existentă, acest rezultat reflectă atât factori de pe partea cererii de credite, cât și factori legați de oferta de credite.

Pe partea cererii, acționează în special factori culturali și educaționali. Împreună, aceștia duc la o atitudinea ostilă îndatorării la bănci. Există sondaje care arată că mulți antreprenori români fac tot posibilul pentru a nu se îndatora la bănci. Merită notat că, indiferent de faza ciclului de afaceri, în România nu au luat credit bancar mai mult de 13-15 la sută din numărul întreprinderilor. Aceste întreprinderi produceau aproape 47 la sută din valoarea adăugată brută generată de companiile nefinanciare, arătând că firmele respective apelează în bună măsură la creditul bancar extern, la creditul intra-grup și la alte resurse, indicând un potențial mare pentru creșterea intermedierii financiare (credit bancar intern). În decembrie 2013, companiile care apelau doar la creditul intern produceau numai 12 la sută din valoarea adăugată brută din economie, în concordanță cu estimări econometrice care arată o slabă contribuție a creditului intern la creșterea economică în țara noastră.

Există și un factor de natură structurală pe parte cererii care explică nivelul scăzut al intermedierii financiare și slaba contribuție a creditului neguvernamental la creșterea producției. Din totalul creditului privat intern acordat sectorului antreprenorial, 70 la sută este acordat companiilor cu capital românesc. Pe de o parte, majoritatea companiilor cu capital străin din România se împrumută la bănci din străinătate sau apelează la credite intra-grup. Această parte a creditării economiei românești nu se vede în intermedierea financiară, ci în creșterea datoriei private exterene. Pe de altă parte, Foarte multe companii românești nu îndeplinesc criteriile pentru a primi un credit bancar. Din peste 430 de mii de întreprinderi mici și mijlocii (IMM), doar cu puțin peste 100 de mii au o cifră de afaceri care să le califice pentru o creditare bancară. Dintre aceste din urmă, băncile nu le pot analiza în vederea creditării decât pe cele care măcar își mențin cifra de afaceri, au o rată pozitivă de profitabilitate, au capitaluri proprii pozitive și au un grad de îndatorare financiară relativ redus (de exemplu, mai mic de 11). Cu aceste criterii, rezultă ceva mai mult de 40 de mii de IMM-uri. La o evaluare rezonabil mai strictă, numărul companiilor cu potenţial de creditare este de doar 12 mii, astfel că întregul sistem bancar concurează pentru a da credite unui număr de firme ce se situează între 12 mii și 40 de mii. Practic, celelalte IMM din cele câteva sute de mii active în România nu se califică pentru un credit bancar.

Cauza profundă a numărului relativ redus de companii ce pot fi finanțate de bănci este gradul redus de antreprenoriat din România. În 2015, în România existau 23 de IMM la 1000 de locuitori, comparativ cu 140 în Cehia, 116 în Slovacia, 115 în Letonia, 106 în Estonia, 90 în Slovenia, 60 în Ungaria, 60 în Croația, 55 în Bulgaria, 47 în Polonia și 32 în Lituania (sursa: INS, Eurostat, Coface). Fără un antreprenoriat adecvat, șansele să apară acei inovatori cu „anticipații nelimitate privind succesul”, și „perseverență, indiferent de câte ori dau greș”, care să ofere baza pentru exuberanță, sunt reduse.

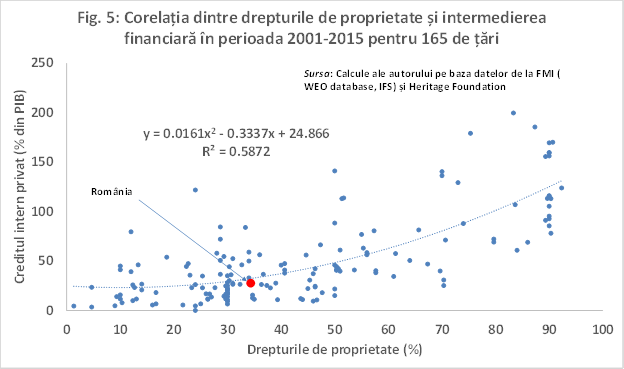

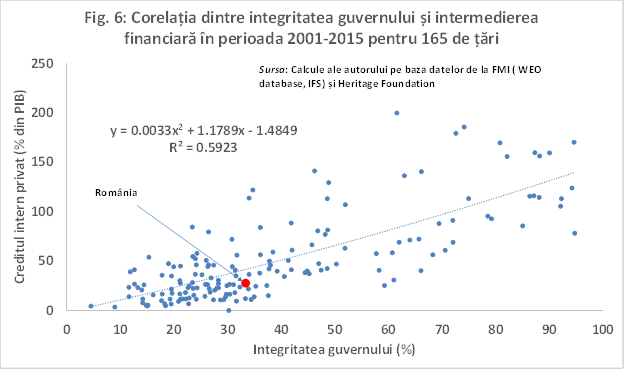

Nu discut în detaliu aici cauzele nivelului scăzut al antreprenoriatului în România, dar în mod cert printre cauzele de fond se numără dependența multor oameni și antreprenori de redistribuirea de la buget (menționată inițial de Dimitrie Gusti), drepturile neclare de proprietate din ultimii 26 de ani și corupția înaltă, ajutată de legi neclare, contradictorii între le și partinice. Din Fig.5-6 se vede că există o puternică legătură pozitivă între drepturile de proprietate și intermedierea financiară sau între integritatea guvernului (ca formă de definiție a corupției adoptată de Transparency International și Heritage Foundation) și intermedierea financiară. Cu cât drepturile de proprietate sunt mai clare și integritatea guvernului este mai înaltă, cu atât mai mai mare este intermedierea financiară.

La nivelul redus al intermedierii financiare contribuie și unele caracteristici ale sectorului gospodăriilor. Din întreaga populație cu venituri salariale, totalizând aproape 6 milioane de persoane, doar o mică parte a luat credit de la bănci. Dintre cei aflați în prima decilă după venituri (veniturile cele mai mici), doar 12 la sută au credite bancare, iar dintre cei aflați în ultima decilă (veniturile cele mai mari) doar 27 la sută au credite bancare. Dintre cei aflați în celelalte decile, doar 14-25 la sută au credite bancare. Rezultă de aici că există un potențial foarte mare de creditare, chiar în condițiile încadrării în norme prudențiale adecvate, atât pentru creditul de consum, cât și pentru creditul ipotecar.

Între cauzele pentru care doar o mică parte a populației cu venituri salariale împrumută de la bănci se pot include acele cauze care determină ca doar 60 la sută din populația adultă a României să aibă un cont bancar, comparativ cu 95 la sută îmedia la nivel european. Conform Global Findex, principalele cauze sunt gradul înalt de îndatorare (pentru gospodăriile cu venituri mici), gradul redus de educație financiară, care face ca percepția să fie aceea că gospodăriile nu au nevoie de un cont bancar (mai ales pentru clasele mici de venituri), lipsa încrederii în sistemul bancar, costurile ridicate ale creditării.

Pe partea ofertei, factorul structural care încetinește reluarea cu ritmuri înalte a creșterii intermedierii financiare în România este legat de situația financiară a băncilor străine prezente în România. Aceste bănci au contribuit foarte mult la creșterea intermedierii financiare de la 8,6 la sută în 2001 la 37 la sută în 2008, adică înainte de adâncirea în recesiunea din 2009. Ele au contribuit și la creșterea calității și eficienței acestei intermedieri. Totuși, unele dintre aceste bănci străine, dacă nu chiar cele mai multe, au ajuns în urma crizei să aibă expuneri mari pe România sau să aibă un număr de sucursale în România considerat mai mare decât cel necesar. Astfel, stimulentul pentru a crește creditarea este foarte mult diminuat. De asemenea, aceste bănci sunt bănci universale, cu tradiție în finanțarea populației sau a întreprinderilor mici, ambele sectoare având potențial mare de creditare, dar care, din cauzele menționate, este departe de a fi atins în prezent.

Pe lângă factorul structural menționat, pe partea ofertei au acționat și factori conjuncturali care au dus și încă duc la reducerea intermedierii financiare. De exemplu, în ultimii doi ani, băncile din România au fost printre campionii vânzării de credite, după ce anterior, spre deosebire de băncile din alte țări, au amânat mult timp acest proces, din diverse cauze, inclusiv piedici fiscale și contabile, care au fost înlăturate între timp. Cu aceste vânzări de credite, sistemul nostru bancar a devenit mai sigur financiar, dar gradul de intermediere a scăzut. O intermediere mai joasă dar sustenabilă este mai bună decât una mai înaltă dar riscantă.

De asemenea, o serie de legi emise în ultimii ani au acționat în sensul reducerii intermedierii financiare. Enumăr aici Legea dării în plată, Legea conversiei creditelor la cursuri istorice, Legea falimentului personal, Legea insolvenței de dinainte de 2014 etc. Aceste legi au transmis semnale negative privind stabilitatea drepturilor de proprietate și puterea contractelor, astfel că au determinat băncile să își reducă încrederea în stabilitatea reglementărilor și a mediului de afaceri. Băncile au acumulat și din această perspectivă stimulentele pentru a încetini extinderea de credite. La legile amintite se adaugă noile reglementări inițiate după criza din 2008, care au impactat negativ atât costul creditului, cât și limitele până la care acesta crește.

Concluzii

Datele prezentate arată că, în urma unei recesiuni severe, intermedierea financiară (raportul dintre creditul intern privat și PIB) scade o bună perioadă de timp după reluarea creșterii economice. În anul 2015 față de anul 2009, raportul menționat a scăzut cu 10 puncte procentuale în România, cu aproxomativ 17 puncte procentuale în Uniunea Europeană, și cu aproximativ 16 puncte procentuale în zona euro. În SUA, față de anul 2007, raportul respectiv a scăzut cu aproximativ 27 de puncte procentuale în 2012 și cu aproximativ 16 puncte procentuale în 2015.

Gradul de intermediere financiară se corelează bine cu nivelul PIB per capita. Cele două variabile se intercondiționează. În general, cu cât PIB per capita este mai mare, cu atât intermediarea financiară este mai mare. Măsurile structurale care duc la creșterea sustenabilă a economiei sunt în același timp și măsuri de creștere a intermedierii financiare. Între acestea, reducerea gradului de dependență a afacerilor și a gospodăriilor de redistribuire, clarificarea drepturilor de proprietate și creșterea integrității guvernului (adică reducerea corupției din administrație) joacă un rol cheie. Astfel, pentru gospodării sa va reduce ponderea celor cu venituri mici, și care evită luarea cu împrumut, în favoarea clasei mijlocii, mult mai înclinată spre a lua credit bancar. În sectorul antreprenorial se va stimula inițiativa și încrederea pentru a dezvolta afaceri sustenabile.

Banca Națională a României a contribuit și contribuie la creșterea intermedierii financiare prin asigurarea stabilității prețurilor și a stabilității financiare. Pe acest fundal, companiile nefinanciare își pot planifica dezvoltarea producției pe termen lung, iar instituțiile financiare pot investi în noi tehnologii care le va permite să atingă un număr din ce în ce mai mare de clienți, inclusiv în zona rurală, care este foarte slab bancarizată.