În ziarul “Bursa” din 12 mai 2017 domnul Cătălin Rechea nu scapă prilejul de a mai admonesta o dată Banca Națională a României pentru a nu fi prezentat, în seminarul dedicat magistraților, ceea ce domniei sale i se pare a fi marea descoperire în materie de politică monetară. Iar această descoperire – escamotată, chipurile, de lectorii Băncii Naționale – ar fi aceea că băncile comerciale sunt imorale, deoarece creează bani din nimic, cu circumstanța agravantă că politica rezervelor minime obligatorii practicată de băncile centrale nu ar putea împiedica acest fenomen (subl.ns.).

Atâta doar că, în prezentarea făcută magistraților de către reprezentanții BNR scrie negru pe alb (iar domnul Rechea deţine respectivul material, din care altundeva citează in extenso):

“Dacă până în 1971, banii îşi aveau acoperirea în câte un metal rar (aur, argint), după această dată banii sunt creaţi din nimic, adesea într-o formă electronică, dematerializată.”

Aşadar, asupra faptului că băncile comerciale creează bani din nimic nu avem opinii diferite, acesta fiind modul în care operează economia de circa 50 de ani. Cât privește celălalt aspect al problemei, (in)eficiența rezervelor minime obligatorii practicate de băncile centrale, aici se poate discuta, dar cine ar putea să conteste că o rată a RMO de 100% (care ar obliga băncile comerciale să depoziteze la banca centrală întreaga contravaloare a depozitelor atrase) le-ar lipsi pe acestea de posibilitatea practică de a acorda vreun credit? Poate că la un nivel al RMO de 2% (cât este în eurozonă) acestea nu sunt eficiente în a stăvili expansiunea creditului, dar la un nivel de 40%, cât a fost la un moment dat în România, efectul asupra temperării creditării este semnificativ.

În apărarea tezelor sale, dl. Rechea citează câteva articole de autor apărute sub egida Băncii Angliei; un studiu din 2015 al profesorului Richard Werner de la Universitatea din Southampton, puternic contestat de specialiști; în fine, site-ul Bundesbank, care conţine afirmaţii ce nu intră în nici un fel în contradicție cu concepția mainstream.

Fără a intra în arcanele teoriei monetare, pentru a nu-i plictisi prea tare pe cititori, să spunem doar că profesorul Werner separă în mod artificial trei teorii „care se exclud reciproc” conform părerii sale, dar care în fapt constituie trei faţete ale aceleiași realități: teoria intermedierii financiare, teoria rezervelor fracționare, teoria creării creditului. Că această separare este artificială şi fără temei se poate vedea în articolul „A critique of Werner’s view of banking”, scris de analistul financiar Julien Noizet, care arată că John Maynard Keynes subscrie la toate cele trei teorii (aparent “ireconciliabile”).

Ne putem întreba pentru ce se obosește să caute dl. Rechea dovezi privind imoralitatea băncilor comerciale în studii mai mult sau mai puţin relevante, când i-ar fi fost mai uşor să invoce, în acest sens, un alt pasaj din prezentarea făcută de BNR magistraţilor:

„Dar faptul că (banii) sunt creați din nimic nu înseamnă că sunt creați în schimbul a nimic: întotdeauna banii sunt acordați în schimbul unei garanții (hârtie de valoare, promissory note, IOU), gen: obligațiuni de stat, obligațiuni municipale, obligațiuni corporative, garanţii mobile şi imobile etc.”

Şi, mai departe:

“Astăzi, politicile de emisiuni agresivă de bani (relaxarea cantitativă, Quantitative Easing) au loc numai în măsura în care limitele credibilității sunt împinse mult în domeniul titlurilor dubioase (junk paper), considerate creditabile!!!”

Aşadar, nimeni nu contestă că băncile comerciale (şi prin extensie, cele centrale) pot fi imorale atunci când acordă în mod deliberat credit în schimbul unor garanții care nu prezintă credibilitate. S-a întâmplat acest lucru şi în România? Probabil, dar pe o scară mult mai mică (în termeni absoluți) decât în economiile dezvoltate. Au plătit ele pentru aceasta? Da, cu vârf şi îndesat, dacă avem în vedere volumul capitalului nou cerut acționarilor, numărul de agenții închise şi de personal concediat, anii de pierderi (profit negativ) etc. Toate acestea însă, în condițiile în care – spre deosebire de Europa occidentală – nici un cent din banul public nu a fost cheltuit în România pentru salvarea vreunei bănci.

Trebuie, totodată, definit mai clar conceptul de moralitate a băncilor. Acestea nu sunt instituții de binefacere, iar faptul că insistă pe respectarea contractelor în relația cu debitorii rău-platnici nu înseamnă nicidecum un comportament imoral. Ar fi imoral dacă ele nu şi-ar respecta obligațiile faţă de deponenți (ale căror depozite trebuie protejate), faţă de debitorii bun-platnici (ale căror eforturi pentru a respecta disciplina contractuală trebuie respectate) şi faţă de acționari, care în cazul băncilor listate la bursă, pot fi chiar mici investitori din rândul publicului (ale căror investiții ar trebui să fie recompensate prin dividende).

Ideea privind acordarea de credit doar contra unei garanții valide trebuie însă explicată mai în amănunt, date fiind consecințele sale. De pildă, la acordarea unui credit cu buletinul, aparent, nu intervine în tranzacţie nici o garanţie. Aparent, doar, căci în acest caz garanţia o constituie chiar fluxul de venituri viitoare (salariile) debitorului şi ale familiei sale. Nici o instituţie bancară responsabilă nu acordă credite “în orb” fără a se asigura că le va recupera sub o formă sau alta, din active prezente sau viitoare ale debitorului.

Şi atunci, întrebarea poate fi reformulată în felul următor: nu cumva au dat dovadă băncile comerciale de iresponsabilitate atunci când au acordat credite în franci elvețieni unor persoane care îşi încasau veniturile în lei? Şi, ca atare, nu merită, ele să suporte întregul cost ale acestei iresponsabilităţi? În definitiv, aceasta este poarta la care bate domnul Rechea şi toţi susținătorii conversiei creditelor la cursul istoric….

Surprinzător pentru aceştia, răspunsul la întrebările de mai sus nu este deloc evident. Şi asta deoarece, chiar dacă a priori orice împrumut acordat într-o altă valută decât cea în care debitorul îşi obţine veniturile poate fi catalogat ca imprudent, în practică , datorită creșterilor salariale din ultimii ani (care în multe cazuri mai mult decât au compensat devalorizarea leului faţă de francul elvețian), serviciul datoriei a devenit mai uşor pentru multe categorii de împrumutați!

Sursa: Marin Pană, “Despre posibila îngheţare a cursului Leu/CHF la creditele acordate: care Leu?” în curs de guvernare.ro, 9 octombrie 2016

Sursa: Marin Pană, “Despre posibila îngheţare a cursului Leu/CHF la creditele acordate: care Leu?” în curs de guvernare.ro, 9 octombrie 2016

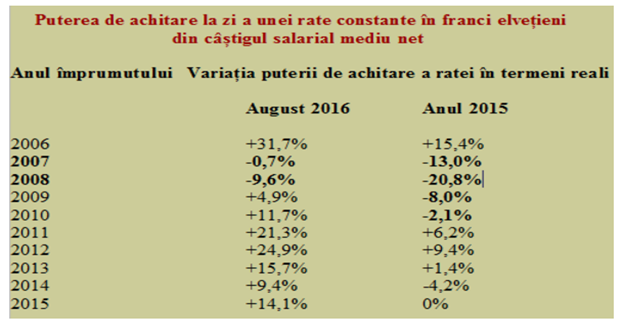

Din tabelele de mai sus se observă că, după convertirea câștigului salarial mediu net în franci elvețieni la cursul mediu anual, cu adevărat afectate, în luna august 2016, erau doar categoriile de debitori care au luat credit în anul 2007 ( a căror putere de achitare a ratei a scăzut cu 0,7%) şi cele care au luat credit în anul 2008 (a căror putere de achitare a ratei a scăzut cu 9,6%). Restul, adică cei care au luat credit în 2006 sau începând cu 2009 (să admitem, o minoritate faţă de cei din 2007-2008) şi-au îmbunătățit puterea de achitare a ratei în termeni reali, dată fiind evoluția salariului mediu, chiar după conversia acestuia în CHF.

Prin urmare, admițând ipoteza că băncile comerciale au anticipat corect creșterile salariale, ele nu au fost chiar mioape şi acuzaţia de iresponsabilitate devine cel puţin discutabilă. În acelaşi timp, cei care judecă speţe legate de debitorii în franci elvețieni ar trebui să ia în considerare ambele faţete ale problemei (evoluţia datoriilor versus evoluția veniturilor) pentru a împărţi dreptatea în mod echitabil.