În cursul anului 2020, Banca Națională a României a redus rata dobânzii de politică monetară în mod gradual, de la 2,50% pe an, la 1,50% pe an; o reducere suplimentară a avut loc pe data de 18 ianuarie 2021, până la 1,25% pe an. Această abordare graduală a generat în spațiul public discuții cu privire la nivelul actual al dobânzii de politică monetară a BNR, la ritmul de scădere și măsura în care acestea sunt adecvate pentru sprijinirea revenirii economiei. Unele opinii s-au conturat însă prin promovarea de cifre distorsionate sau prin comparații nepotrivite cu situația din alte țări.

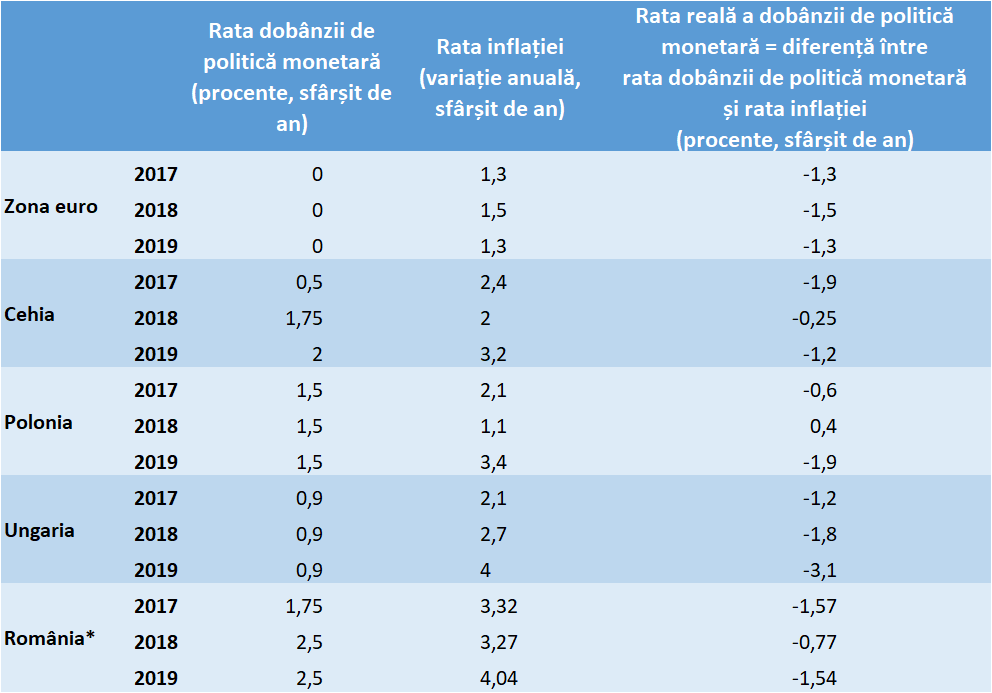

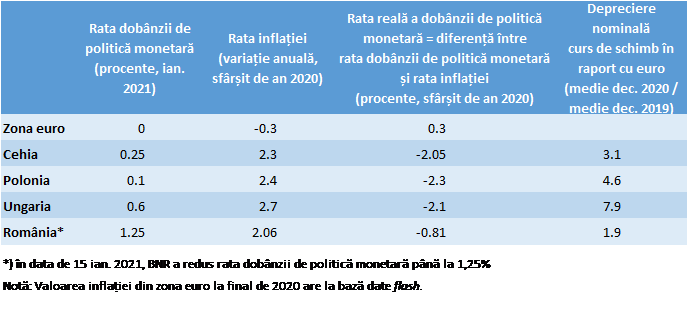

Pentru a evalua corect politica monetară a BNR, doresc să fac câteva precizări bazate pe cifre oficiale, publice și comparabile, prezentate în cele două tabele de mai jos. Precizările pornesc de la realitatea că mai mulți factori determină caracterul stimulativ al politicii monetare, dar că, într-adevăr, nivelul ratei de politică monetară joacă un rol primordial, cu mențiunea că este vorba de rata reală (diferența între rata dobânzii de politică monetară și rata inflației).

*) în data de 15 ian. 2021, BNR a redus rata dobânzii de politică monetară până la 1,25%

Surse: BCE, Banca Națională a Cehiei, Banca Națională a Poloniei, Banca Națională a Ungariei, Eurostat, Czech Statistical Office, Statistics Poland, Hungarian Central Statistical Office, INS, BNR, calcule BNR

Surse: BCE, Banca Națională a Cehiei, Banca Națională a Poloniei, Banca Națională a Ungariei, Eurostat, Czech Statistical Office, Statistics Poland, Hungarian Central Statistical Office, INS, BNR, calcule BNR

-

- Comparații cu economiile dezvoltateComparațiile între situația din România și cea din statele dezvoltate trebuie să aibă în vedere că acestea din urmă au o credibilitate mult mai mare în percepția piețelor și a investitorilor internaționali, fapt care se reflectă în rating-urile de țară mult mai bune și care să permită împrumuturi relativ mai ieftine. Trecând peste aceste diferențe și comparând caracterul stimulativ al politicilor monetare dat de nivelul dobânzii reale, constatăm următoarele:

- dobânda de politică monetară a BNR s-a situat în teritoriul real-negativ (a fost mai mică decât inflația) continuu din a doua jumătate a anului 2017 și până în decembrie 2020;

- nivelul dobânzii real-negative (calculate ex-post) din România a fost aproape similar cu cel din zona euro începând cu mijlocul anului 2018 și până la jumătatea anului 2020. În prezent, dobânda de politică monetară din zona euro a devenit real-pozitivă (dată fiind inflația foarte scăzută), în timp ce dobânda de politică monetară din România este, în continuare real-negativă (circa -0,8%), ceea ce înseamnă că, în termeni relativi, ea este mai stimulativă decât dobânda de politică monetară din zona euro;

- o comparație similară cu dobânda de politică monetară a Federal Reserve (banca centrală a SUA) arată un nivel aproximativ similar de stimulativitate în prezent: -0,8% dobânda real-negativă în România; -1% dobânda real-negativă în SUA[i].

- Comparații cu economiile din Centrul și Estul Europei (CEE)Este adevărat că dobânzile real-negative sunt acum mult mai accentuate (peste -2%) în cele trei țări cu care de regulă ne comparăm: Republica Cehia, Polonia, Ungaria. Aceste rate scăzute sunt rezultatul unor scăderi mult mai abrupte de dobânzi nominale odată cu declanșarea pandemiei (într-o primă fază), dar și al unei creșteri peste așteptări a inflației (într-o a doua fază) în acele țări.O politică agresivă de reducere a dobânzilor are (cel puțin) două costuri: o depreciere nominală a cursului valutar și (legat de aceasta) o recrudescență a inflației. De exemplu, față de sfârșitul anului 2019, cursul valutar[ii] al coroanei cehești a cunoscut o depreciere maximă de 12,2%, cel a zlotului polonez s-a depreciat cu un maxim de 9,6%, iar forintul maghiar a avut o depreciere maximă de 12%, toate acestea ca urmare a scăderilor agresive de dobândă. Spre comparație, deprecierea maximă a leului în cursul anului 2020 nu a depășit 2,3%. Către finalul anului, deprecierile și-au mai moderat amplitudinea, după cum reflectă datele din Tabelul 2, care se referă la nivelul mediu din luna decembrie 2020, raportat la aceeași lună a anului precedent. Ca un exercițiu contrafactual, dacă leul s-ar fi depreciat cu 12%, cursul valutar ar fi ajuns la 5,34 lei/euro, evoluție care ar fi stârnit panică într-o țară unde populația încă se raportează la nivelul cursului valutar ca la un indicator-cheie.Al doilea efect al unei scăderi abrupte a dobânzii de politică monetară este recrudescența inflației. Deloc întâmplător, cele trei state amintite au ajuns să aibă cele mai înalte rate ale inflației din cadrul Uniunii Europene: 2,3 la sută în Cehia, 2,4 la sută în Polonia, 2,7 la sută în Ungaria, comparativ cu 2,1 la sută în România (date aferente lunii decembrie 2020).În aceste condiții, se poate pune întrebarea de ce aceste state se bucură pe piețele internaționale de rate ale dobânzii mai mici decât România. Răspunsul constă în deficitele gemene mult mai mici în acele țări, rezultat al unor politici mult mai prudente în anii premergători pandemiei Covid-19.

Astfel, la finele anului 2019, în materie de deficit bugetar, România înregistra un deficit de -4,4 la sută din PIB; Ungaria -2,1 la sută din PIB; Polonia -0,7 la sută din PIB, în timp ce Republica Cehă avea un surplus bugetar de 0,3 la sută din PIB.

Similar, la finele anului 2019, când deficitul de cont curent al României era de -4,7 la sută din PIB, Republica Cehă și Ungaria aveau un deficit de cont curent de -0,3 respectiv -0,2 la sută din PIB, iar Polonia înregistra surplus de cont curent (de 0,5 la sută din PIB).

Rezultatul acestor politici prudente au fost rating-uri de țară mult mai bune în cazul acelor trei țări decât în cazul României. De exemplu, rating-ul Standard & Poors este în prezent de AA- (stabil) în cazul Cehiei, A- (stabil) în cazul Poloniei, BBB (stabil) în cazul Ungariei, față de BBB- (negativ) în cazul României.

La rândul său, rating-ul de țară se reflectă în dobânzile percepute. Dar, având în vedere cele de mai sus, putem afirma că România se împrumută la un cost rezonabil. De exemplu, pentru obligațiunile în euro cu scadență 5 ani emise de România, la finele anului 2020 randamentul era de aproximativ 0,45 la sută, față de Ungaria (0,06 la sută), Cehia (-0,27 la sută) sau Polonia (-0,28 la sută) pe piața secundară.

- Considerații legate de RomâniaAbordarea graduală de reducere a ratei dobânzii de politică monetară a fost cea mai potrivită pentru România, având în vedere următoarele:

- pre-existența unor mari dezechilibre economice, reflectate în deficitul bugetar și în deficitul de cont curent, precum și în rating-ul de țară;

- riscurile pe care o conduită de reducere mai agresivă a dobânzii de politică monetară ar fi avut-o în materie de depreciere a cursului valutar și de recrudescență a inflației;

- Comparații cu economiile dezvoltateComparațiile între situația din România și cea din statele dezvoltate trebuie să aibă în vedere că acestea din urmă au o credibilitate mult mai mare în percepția piețelor și a investitorilor internaționali, fapt care se reflectă în rating-urile de țară mult mai bune și care să permită împrumuturi relativ mai ieftine. Trecând peste aceste diferențe și comparând caracterul stimulativ al politicilor monetare dat de nivelul dobânzii reale, constatăm următoarele:

Potrivit estimărilor, câștigurile în materie de costuri de finanțare pe care o eventuală reducere mai abruptă a ratei dobânzii de politică monetară le-ar fi generat ar fi fost în întregime anulate de deprecierea cursului valutar; statul român ar fi ajuns să plătească mai mult pentru finanțarea externă, la care s-ar fi adăugat un echilibru macroeconomic deteriorat.

i Valoarea IPC în SUA (1,3%, variație anuală în dec. 2020) sugerează că rata reală a dobânzii în SUA este chiar mai redusă. Cele mai recente valori pentru dinamica anuală a Personal Consumption Expenditure Index (1,1% în luna noiembrie 2020) conduc la aceeași concluzie.

ii Deprecierile se referă la respectivele valute față de euro.