Critici la adresa unor banci centrale vizavi de inflatie si nu numai pot fi incapsulate in cateva argumente: a/ar fi emis moneda (baza monetara) in exces, ceea ce pune in discutie logica si extensia QE, a relaxarii cantitative ce a debutat in 2008/2009, cand economiile au fost zguduite de criza financiara; b/ ar fi reactionat tardiv la semne de supraincalzire, ar fi deci “behind the curve”; c/ ar fi extins mandatele lor la noi functii (inechitate sociala, schimbarea de clima, etc), ceea ce pericliteaza realizarea misiunii principale de a stabiliza preturile si, in mod inerent, ar complica mult activitatea unei banci centrale; d/ ar fi actionat insuficient pentru reglementarea “sectorului bancar umbra” si a criptoactivelor. Unele aprecieri sunt de luat in seama, altele nu au merit. In acest text atentia este indreptata catre socul inflationist din 2021-2022.

Socurile de oferta sunt problema

O expresie utilizata in campania prezidentiala din 1992 in SUA a facut epoca. Bill Clinton a castigat alegerile in conditiile in care mare parte din populatia americana a exprimat nemultumire fata de starea economiei –it’s economy stupid. Parafrazarea de aici se refera la faptul ca dereglari in lanturi de aprovizionare, socul pretului la energie, sunt la originea inflatiei inalte persistente — fenomen ce se observa in cam toate economiile dezvoltate. Inflatia afisata (headline) este 9- 10% in tari dezvoltate europene (august, a.c), in tari din Europa centrala si de rasarit se afla intre 15 si 20%. In lipsa schemei de plafonare, aceeasi inflatie ar fi fost in Romania probabil peste 20%. In SUA inflatia headline era peste 8% in august, a.c. Si inflatia de baza (core inflation) a suit mult peste tinte (2-2,5%) in numeroase tari.

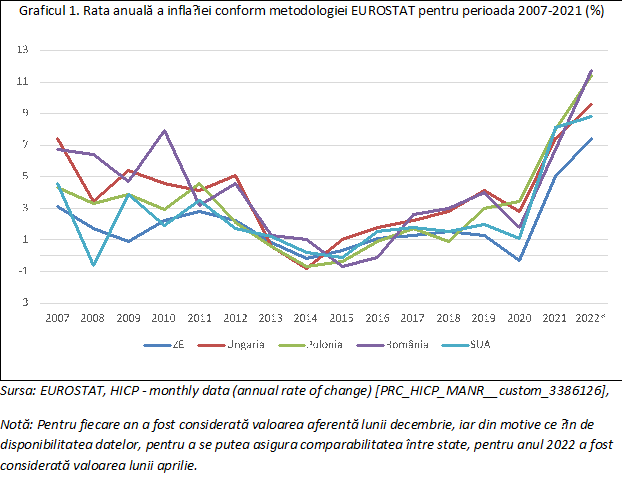

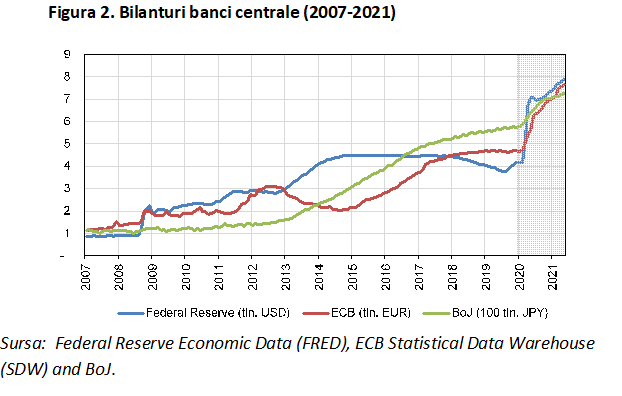

Este de notat evolutia inflatiei in SUA si Europa incepand cu 2008 (anul izbucnirii crizei financiare) pentru a face o conjectura: nu relaxarea cantitativa (QE) explica socul inflationist din 2021 si 2022, ci cresterea extraordinara a preturilor la energie, in special, si la alte materii prime de baza, cu o modificare dramatica a costului relativ al energiei – ce are efecte distributionale foarte ample. Se poate constata ca suirea brusca si accelerata a inflatiei a avut loc in 2021 si in 2022, dupa iesirea din pandemie, pe fondul dereglarilor in lanturi de aprovizionare, al socului energetic, ce a fost accentuat de invadarea Ucrainei de catre Rusia (graficul 1 surprinde si luni din 2022). Pana in 2021 inflatia a fost la niveluri foarte joase, in unii ani chiar sub zero. Aceasta conjectura este sustinuta de ceea ce s-a intamplat dupa 2008, cand mari injectii de baza monetara efectuate de Fed, BCE, nu au condus la inflamarea inflatiei (graficele 1 si 2). Sa amintim ca programe QE au fost initiate deoarece, pe fondul unei inflatii joase, ratele de politica monetara se loveau de asa numitul “zero lower bound”, un prag zero (ZLB), care facea imposibila o politica monetara anticiclica.

Graficul 2 arata cresterea exploziva a bazei monetare in SUA si zona euro dupa 2008 –dupa izbucnirea crizei financiare si cand a erupt pandemia. Bilantul Fed a ajuns de la peste 800 miliarde dolari in octombrie 2008 la peste 8 trilioane dolari in 2021 (adica de zece ori mai mult). Analog au evoluat bilanturile in zona euro (BCE) si Japonia (BoJ). In ambele episoade de criza adanca, bancile centrale au recurs la QE pentru a preveni prabusirea sistemului financiar, a economiei (in cazul crizei financiare) si pentru a lupta contra efectelor inchiderii partiale (lockdown-uri) a economiilor in timpul pandemiei. Injectiile mari de baza monetara, achizitiile corespondente de active financiare (in conditiile in care pietele financiare inghetasera), nu au condus la o explozie a inflatiei –cum ar sugera analize monetariste ce privesc simplist dinamica emisiunii de moneda in relatia cu miscarea preturilor (nota bene: insusi Milton Friedman sublinia acum mai bine de o jumatate de secol, ca intr-o criza acuta, cand opereaza “capcana lichditatii”, o banca centrala trebuie sa injecteze bani in economie pentru a se evita un colaps general).

Este de subliniat ca bancile centrale din economii emergente au fost mult mai precaute in utilizarea QE.

Socul pe piata energiei in UE in 2021 si 2022 deriva si din hibe mari ale acesteia, din legarea ombilicala a pretului la electricitate de costul marginal al importului de energie (gaz natural). Piata energiei din UE are nevoie de reforme majore, de decuplarea pretului la electricitate de pretul (marginal) la gazul importat, macar in circumstante de razboi energetic — acest pret marginal fiind rezultat si al unui razboi hibrid, in care energia devine mijloc de retorsiune. Este necesara o conectare adecvata a pietelor nationale, iar existenta unor stocuri suficiente de energie este obligatorie, ca si diversificarea surselor de aprovizionare.

Chestiunea investitiilor este majora, dar acestea nu trebuie sa conditioneze acum reforma pietei energiei in UE. Investitiile sunt necesare pentru a efectua tranzitia catre energie verde, pentru reducecerea emisiilor de carbon.

Pretul energiei este pret al preturilor

Dar nu numai preturile la energie conteaza in ascensiunea inflatiei, ci si efecte de runda a doua, care se simt, de pilda, in preturile alimentelor. Pretul energiei este probabil cel mai important pret din economie. Deoarece fara energie nu se poate trai. Cand creste pretul la energie, cresc si preturi la produse agroalimentare (ce consuma energie pentru a fi realizate), la produse energofage in special, restul preturilor. Unde marjele de profit sunt mici si concurenta firava, cresteri de preturi sunt inevitabile. De aceea, cand judecam impactul costului energiei asupra inflatiei se cuvine sa avem in vedere doua acceptii: stricto sensu, efectul direct al pretului energiei; in sens larg, efecte derivate pe lantul produselor de baza (inclusiv alimente). Este ceea ce subliniaza si analize ale bancilor centrale, minute ale sedintelor de politica monetara (inclusiv ale BNR), alte studii.

Chiar daca pandemia a reprimat consumul (ce a fost resuscitat in 2021), iar interventii fiscale/bugetare guvernamentale au incercat sa protejeze venituri individuale si sa sprijine mediul de afaceri, dezechilibrul intre cerere si oferta se datoreaza in principal socurilor de tip cost-push (socul energetic si al altor materii prime). Si in criza financiara deficite bugetare au crescut mult, dar impactul asupra inflatiei a fost nesemnificativ, probabil si pentru ca pietele au considerat ca este o stare conjuncturala iar presiuni dezinflationiste au fost mai puternice. Dupa 2010 multe guverne au incercat si au reusit sa reduca deficitele bugetare. A crede ca in 2021 si si 2022 s-ar fi schimbat date fundamentale in demografie si balanta intre economisire si investire in economia globala, care sa produca trecerea la un regim de inflatie inalta (cum prognozeaza Charles Goodhart si Manoj Pradhan) este un non-sens. Asa ceva poate avea loc in viitor, dar nu este o explicatie acum.

Bancile centrale au considerat in 2021 inflatia inalta ca “temporara” subestimand dereglari in lanturi de aprovizionare. Dar astfel au apreciat cei mai multi analisti guvernamentali si experti independenti. Frictiuni, costuri de ajustare pot fi mari chiar in economii de piata, mai ales cand socuri sunt severe. In SUA, programul fiscal din 2021, cand economia era in evidenta redresare, a umflat cererea agregata. In acest caz se poate vorbi de o intarziere in reactia Fed-ului, mai ales ca piata muncii indica semne de supraincalzire; sunt si alte cazuri similare. Pe piata muncii se simt efecte ale Pandemiei, rata de participare pare sa fi scazut, ceea ce se reflecta in rate ale somajului inregistrat.

Dar faptul ca programe guvernamentale au sustinut cererea agregata nu schimba cauza principala a resurectiei inflatiei, ce este de tip cost push. Iar a reprosa bancilor centrale programele QE din 2008/2009 si in pandemie este straniu. Ce sa fi facut, sa fi asistat impasibile la o tragedie in lant? Misiunea de a fi “salvatori de ultima instanta”, sau cum spunea Raghuram Rajan, “the only game in town”, se cuvine sa fie evaluata potrivit conditiiilor extrem de neobisnuite. Se poate argumenta ca interventii au fost uneori execesive, dar logica QE este greu de combatut daca nu se ignora contextul. Ca apare acum dificultatea retragerii din QE, prin masuri QT (quantitative tightening) concomitent cu cresterea ratelor de politica monetara intra in alt registru de analiza.

Socul energetic are ample efecte distributionale, echivaleaza cu o deteriorare a raportului de schimb (terms of trade) pe plan extern si in interiorul economiilor. Pe plan international, pagubite sunt economiile care importa net multa energie si materii prime de baza si care nu pot raspunde prin cresteri de preturi compensatorii la marfurile pe care le exporta. Pe plan intern castiga producatorii de energie si diversi intermediari (traderi) in dauna gospodariilor si sectoarelor industriale energofage. Pe plan intern apare o problema de redistribuire pentru a limita costuri sociale si economice. Dar sprijinul trebuie sa fie cat orientat spre cei mai vulnerabili. Altminteri nu este sustenabil. Oricum, tensiuni economice si sociale sunt inevitabile si nu aiurea secretarul general al ONU, alti oficiali inalti din institutii internationale avertizeaza ca urmeaza o iarna foarte grea, la propriu si la figurat. Coeziunea si tesutul social al multor economii/societati vor fi puse la mare incercare.

Expectatiile inflationiste sunt mare provocare

Bancile centrale nu pot lupta cu eficacitate in anularea impactului unui soc masiv pe latura ofertei, de magnitudinea si natura celui energetic.

Si totusi, bancile centrale au de combatut expectatii inflationiste, iar aici demersul devine foarte complicat, fiindca ele nu pot sugruma inflatia inalta dupa vrere. Bancile centrale trebuie faca ceva, chiar daca rezultalele nu pot fi imediate si spectaculoase.

Persistenta inflatiei inalte poate antrena spirala salarii-preturi, in conditiile efectelor distributionale ample provocate de socul energetic, al cresterii costului vietii. Din pacate, nu exista un retetar verificat in lupta contra inflatiei intr-un mediu stagflationist. Dezirabil este ca politicile fiscale sa nu fie expansioniste cand cele monetare se intaresc.; masurile s-ar bate cap in cap.

Cat sa duca bancile centrale ratele de politica monetara peste o “rata neutrala” (o marime neobservabila, care s-ar plasa dupa diverse estimari intre 1,5 si 2,5% pentru SUA si zona euro), care ar asigura o evolutie sustenabila a economiei, este o tema controversata. Vorbim despre o rata neutrala reala, sau una nominala? Sunt opinii care mentioneaza rata neutrala nominala ca fiind de cca 2% in economiile dezvoltate. Dar un astfel de nivel ar mentine rata de politica monetara la un nivel puternic negativ (avand in vedere inflatia actuala), ce cu greu ar putea combate asteptari inflationiste. Pe de alta parte, nici nu se poate duce rata de politica monetara la un nivel real pozitiv in mod brusc, asa cum ar decurge dintr-o aplicare rigida a regulii lui Taylor (intr-o formulare simplificata rata de politica monetara ar fi egala cu rata neutrala nominala plus un coeficient 0,5 inmultit cu diferenta intre rata inflatiei consemnate si tinta de inflatie –aceasta ar insemna rate de politica monetara de 6-7% in SUA si in zona euro, in Marea Britanie). Unele voci sugereaza ca rata cheie a Fed-ului ar trebui sa treaca de 4%, poate chiar mai mult, in 2023. Cu BCE situatia este si mai complicata, inclusiv din cauza slabiciunilor institutionale ale zonei euro (ex: lipsa unei “capacitati fiscale comune” si a schemei de garantare colectiva a depozitelor) si datoriile publice foarte mari ale unor state membre.

O decizie strategica de crestere treptata a ratei de politica monetara si de restrangere a cantitatii de baza monetara (QT) se ia in raport cu, intre altele, asteptari inflationiste si cresterea potentiala a economiei. Insa este foarte dificil de operationalizat o asemenea decizie avand in vedere incertitudini extreme si ruperea unor corelatii cheie pe baza carora opereaza modele macroeconomice (nu numai curba Philips). Adesea trebuie sa intervina maiestria, “nasometrul”, intuitia bancherilor centrali, sprijinul altor instrumente de politica economica Rezulta un amalgam de reguli si discretionarism in decizii, ca si primordialitatea evidentei, a cifrelor concrete. Incertudinile enorme explica si de ce se renunta la “forward guidance”(dirijarea asteptarilor pietei).

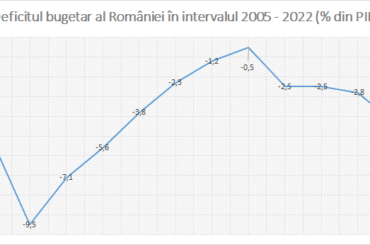

Policy mix-ul si inflatia

Politici fiscale foarte restrictive nu pot fi aplicate in vremuri de razboi –precum in anii din urma (lupta contra pandemiei a fost ca un razboi sui generis). Dar deficite bugetare mari, sau tot mai mari, sunt periculoase, chiar pentru tari care emit moneda de rezerva. De accea, trebuia sa fie lamurite conditii pentru a repune datorii publice pe traiectorii sustenabile, in conditii de flexibilitate in abordare, de pragmatism. Reforma regulilor fiscale in UE (unde sunt state membre cu datorii publice sunt mult peste 100% din PIB) urmareste acest scop. Romania, desi are o datorie publica in jur de 50% din PIB, are deficit structural mare (peste 6% din PIB) si niveluri foarte joase ale veniturilor fiscale/bugetare. De aceea, chestiunea fiscala/bugetara este acuta si la noi.

Datorii publice si private sunt la niveluri mult crescute in tari dzevoltate si economii emergente , iar inasprirea conditiile monetare (rate de politica monetara in crestere) pun guverne in fata unor mari dileme si alegeri de politica economica foarte dificile.

Numai politici restrictive (monetare si fiscale) poate sa nu fie suficient ca pachet de masuri pentru a duce inflatia aproape de tinta intr-un timp rezonabil; este nevoie de masuri tintite pentru a ajuta oferta/productia, de reparare a lanturilor de productie, fie acestea in curs de regionalizare (pe fondul de-globalizarii si noului razboi rece). Altminteri, costul unei dezinflatii nu lente ar fi insuportabil social si economic, ar conduce la echilibre extrem de precare, instabile prin definitie. Din acest punct de vedere, la nivelul UE intervin NGEU (Planul european de redresare si rezilienta si diverse masuri de politica industriala; pentru Romania acest rol il joaca PNRR, resursele din Cadrul Financiar Multianual –cumulat cca 80 miliarde euro si posibile politici industriale. Si in SUA au fost adoptate masuri clare de politica industriala. Asemenea masuri, peste Ocean si in UE, privesc si considerente de ordin strategic, geopolitic.

Romania are un avantaj comparativ fata de multe din statele din UE: are resurse de energie si pamant bun pentru agricultura. Noi nu am stiut sa valorificam aceste resurse cum trebuie. Dar nu este tarziu.

In anii ce vin, accesul la energie, materii prime de baza, alimente de baza, vor fi prioritati strategice pentru guverne; schimbarile climatice impun asa ceva, ca si intrarea intr-un nou razboi rece, disputele geopolitice. Socurile de oferta vor persista si vor influenta dinamica inflatiei.

Se poate aprecia ca de foarte mult timp bancile centrale nu au mai avut de infruntat provocari atat de mari. Vremurile sunt de mare vitregie. Si nu este corect sa fie blamate pentru o inflatie ce are cauza principal pe latura ofertei.

PS. A cere bancilor centrale sa se ocupe de inechitati sociale ca preocupare constanta este prea mult. Dar schimbarile climatice intra in atentia bancilor centrale in mod firesc. Schimbarile climatice creeaza riscuri sistemice, ce afecteaza mediul de afaceri, sistemul financiar.

![Datorii și stabilitate – câteva gânduri[1]](https://opiniibnr.ro/wp-content/uploads/2023/06/ggggzzzzztied-up-1792237_960_720.jpg)