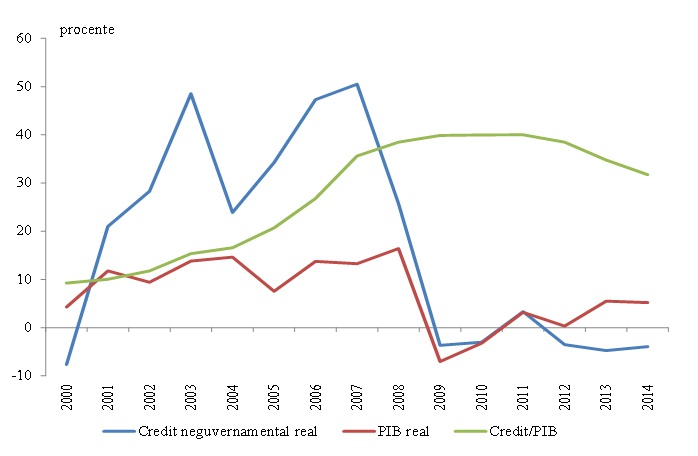

În România, dinamica reală a PIB a evoluat în tandem cu dinamica reală a creditului, în toţi anii dintre 2000-2011 (Grafic 1). Pare un “dans în doi” care s-a consolidat în timp, susţinând ideea unui rol direct relevant pentru sectorul bancar în creşterea economică. Anul 2012 marchează prima divergență: PIB real a crescut (modest, cu 0,7 la sută), în timp ce rata reală de creştere a creditului neguvernamental a devenit negativă (-3,5 la sută). Divergenţa ulterior s-a menținut. În anul 2013, PIB real a crescut cu 3,5 la sută, în timp ce creditul neguvernamental şi-a continuat scăderea în termeni reali cu 4,8 la sută. Aceeași situație și pentru anul 2014: PIB continuă să crească cu 2,9 la sută, creditul continuă să se reducă. Legătura strânsă dintre PIB și credit se estompează după criză. Analiza creditului în structură nuanţează mult concluzia ”dansului în doi” inclusiv în perioada dinaintea crizei.

Grafic 1: Ciclul creditului şi ciclul economic în România

Sursa: BNR, INS, calcule proprii

Decuplarea la un moment dat între ciclul creditului şi ciclul economic este normală, pentru că de regulă cele două cicluri au amplitudini diferite. Istoria din alte țări ne furnizează dovezi că o creştere economică în lipsa creditului nu este un fenomen atât de rar pe cât ar părea la prima vedere. De altfel, în condiţiile în care o ţară a experimentat o evoluţie nesustenabilă a creditării (credit boom), urmată de o criză bancară, probabilitatea de a avea o reluare a creşterii economice în lipsa creditului este semnificativă. Având în vedere această evoluţie normală a decuplării care se poate manifesta între ciclul creditului şi ciclul economic, interesul autorităţilor ar trebui să fie mai puţin în direcţia stimulării reluării finanţării în orice condiţii, ci de a se asigura că sectorul bancar îşi onorează sustenabil rolul său în economie pe toată durata ciclului de creditare.

Rămâne întrebarea cât de mare este rolul sectorului bancar românesc în susținerea creșterii economice. În literatură, nu există un consens cu privire la existenţa unei legături semnificative între creditarea bancară şi creşterea economică. Pe de o parte, sunt susţinătorii ideii că băncile promovează avansul economiei prin finanţarea investiţiilor productive și al consumului. Alte opinii arată că rolul sistemului financiar asupra creşterii PIB este supraevaluat, iar impactul acestuia este eterogen la nivelul economiilor. O a treia categorie de voci consideră că adevărul este undeva la mijloc: până la un anumit prag al intermedierii financiare, contribuția sectorului bancar la dezvoltarea economiei este pozitivă. După acel prag, contribuția devine marginală sau chiar negativă.

În România, este posibil ca rolul direct al finanţării acordate de bănci în formarea PIB să nu fie foarte mare. Acest lucru nu se datorează atât nivelului redus al creditării în PIB (32 la sută, faţă de 115 la sută în UE, în decembrie 2014), ci în special legăturii mai slabe între credit şi valoarea adăugată produsă în economie.

Creditul acordat populaţiei (reprezentând 48 la sută din totalul creditului neguvernamental, la decembrie 2014) este posibil să fi avut un rol direct relativ modest în generarea de creştere economică.

Creditul de consum (reprezentând 56 la sută din total credit acordat populaţiei şi 27 la sută din total credit neguvernamental, la decembrie 2014) a avut drept destinaţie, în bună parte, achiziţionarea de bunuri din import. În acest fel, influenţa directă asupra creşterii economice a acestui tip de credit este relativ redusă, pentru că în ecuaţia PIB majorarea consumului a fost contrabalansată de creşterea importurilor (care contribuie negativ la formarea PIB).

La rândul său, creditul pentru locuinţe (reprezentând 44 la sută din total credit acordat populaţiei şi 21 la sută din total credit neguvernamental, la decembrie 2014) este posibil să aibă de asemenea un rol direct mai scăzut în generarea de creştere economică. Concluzia este susţinută în principal de trei argumente. În primul rând, majoritatea tranzacţiilor imobiliare din România se realizează fără mijlocirea creditului bancar. Raportul dintre numărul total al tranzacţiilor imobiliare şi numărul total al creditelor imobiliare a fost de circa 10:1 în anul 2014 (şi nici în perioada de exuberanţă imobiliară acest raport nu s-a modificat semnificativ). Al doilea motiv este că cea mai mare parte a creditelor pentru locuinţe cel mai probabil a avut drept destinaţie achiziţionarea de imobile vechi (tranzacţii care nu generează valoare adăugată brută – VAB). În al treilea rând, contribuţia firmelor din domeniul imobiliar la valoarea adăugată generată de sectorul companiilor nefinanciare este modestă (2,6 la sută în decembrie 2013, aceeaşi valoare fiind şi în perioada de apogeu al boom-ului imobiliar).

Creditul acordat companiilor este mai corelat cu ciclul economic (comparativ cu cel către populaţie), dar şi în acest caz numeroase nuanţări sunt necesare.

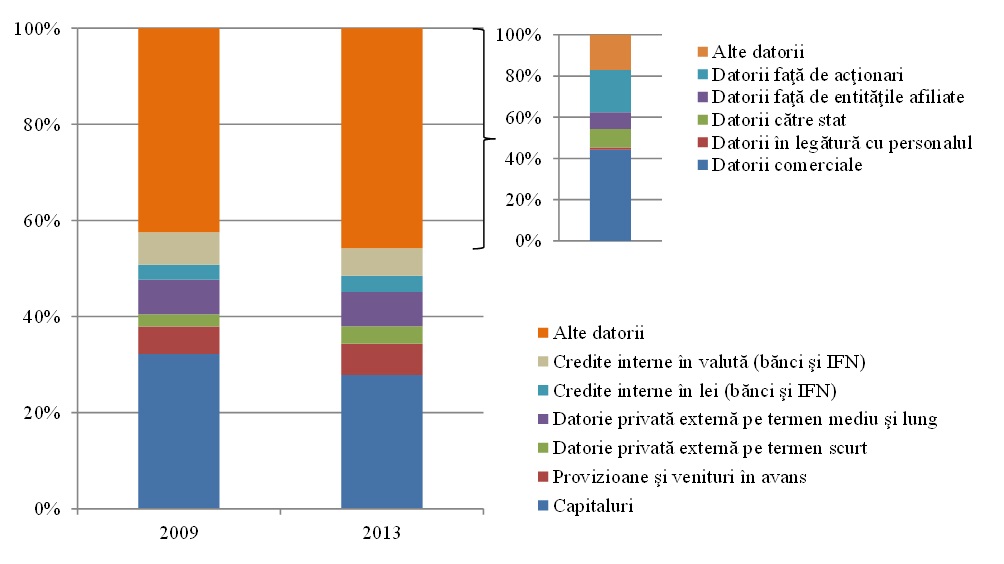

În primul rând, firmele apelează relativ modest la resursele băncilor autohtone pentru a-şi desfăşura activitatea (inclusiv în perioada de credit boom). În anul 2014, circa 10-15 la sută din firmele active din România aveau un credit de la bănci. Resursele contractate de companii de la băncile autohtone reprezintă 8 la sută din totalul pasivului lor bilanţier (decembrie 2013). Spre comparaţie, finanţările provenind de la acţionari sub formă de capitaluri ale firmei contabilizează de peste trei ori mai mult (28 la sută din pasiv, în decembrie 2013, Grafic 2), iar volumul creditelor acordate de acționari propriilor firme echivalează cu volumul creditelor acordate de către bănci firmelor. În plus, companiile româneşti s-au împrumutat mai mult din exterior decât din sectorul bancar românesc: volumul creditelor externe şi al creditelor mamă-fiică este de 34 mld euro, comparativ cu 23 mld euro reprezentând volumul creditelor de la băncile româneşti, în decembrie 2014. În aceste condiţii, în lipsa unei schimbări importante a modelului de business al băncilor autohtone, ciclul creditului din zona euro şi deciziile firmelor mamă de refacere a bilanţurilor ar putea conta mai mult pentru creşterea economică din România decât ciclul creditului autohton.

Grafic 2: Structura surselor de finanţare ale companiilor

Sursa: Ministerul Finanțelor Publice, calcule BNR, calcule proprii

În al doilea rând, firmele care depind exclusiv de finanţarea asigurată de băncile autohtone (respectiv nu au contractat credite de la IFN, nu au acces la pieţele financiare externe şi nici nu apelează la credite mamă-fiică) nu au rol majoritar în economie. Contribuţia acestor firme la valoarea adăugată generată de sectorul companiilor nefinanciare este de 12 la sută (în decembrie 2013), angajând 17 la sută din numărul total de salariaţi ai firmelor (în decembrie 2013). Stocul de credite contractat de aceste companii de la băncile autohtone este important: 42 mld lei (respectiv aproape 40 la sută din soldul creditelor acordate companiilor nefinanciare în decembrie 2014). Pe de altă parte, firmele având și credite de la băncile autohtone (pe lângă finanțare de la companiile-mamă, de la bănci nerezidente sau de la IFN), deși sunt în minoritate ca număr, iar rolul creditului bancar nu este primordial în cadrul surselor proprii de finanţare, au o contribuţie majoritară (dar în scădere) şi eterogenă în generarea de valoare adăugată în economie.

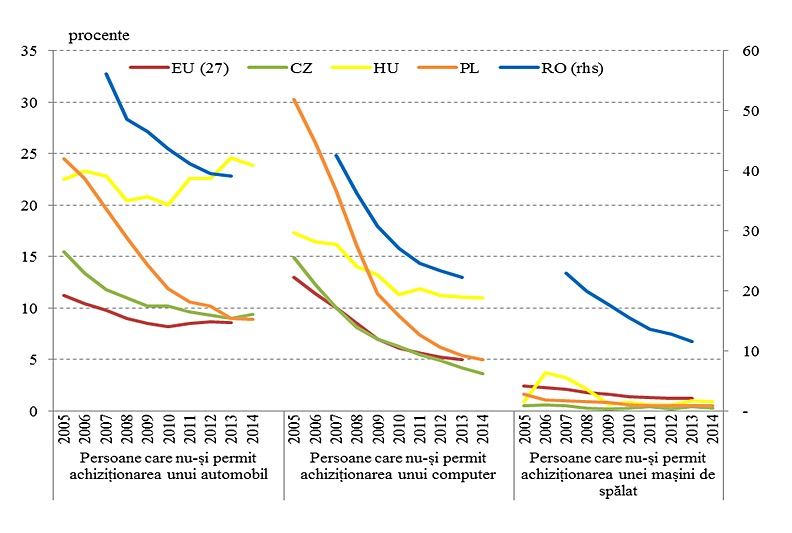

Perspectivele nu indică schimbări importante privind rolul băncilor autohtone în majorarea creșterii economice. Pe partea finanțării populației, rolul băncilor cel mai probabil va rămâne în special de satisfacere a nevoilor sociale (creşterea înzestrării gospodăriilor cu bunuri de folosinţă îndelungată şi cu locuinţe). Acest lucru nu va contribui semnificativ la generarea de valoare adăugată, dacă bunurile vor proveni din import sau vor reprezenta imobile construite în anii anteriori. Nevoia socială pentru creditul de consum rămâne. În ciuda creşterii importante a acestui tip de credit în perioada 2004-2008, populaţia României continuă să fie la coada clasamentului european în privinţa înzestrării cu bunuri de folosinţă îndelungată (conform statisticilor Eurostat). Mai mult, ponderea celor care înregistrează dificultăţi economice şi care nu deţin capacitatea financiară necesară achiziţiei de bunuri de folosinţă îndelungată este ridicată în România, comparativ atât cu media Uniunii Europene, cât şi cu ţările din regiune (Grafic 3). Cu toate acestea, dacă acum un deceniu gradul de îndatorare a populaţiei era foarte scăzut, în prezent nivelul îndatorării este ridicat, ceea ce limitează considerabil perspectivele pe partea volumului suplimentar de finanţare care se poate aloca în această direcţie.

Grafic 3: Evoluția ponderii persoanelor care nu-și permit bunuri de folosință îndelungată

Sursa: Eurostat

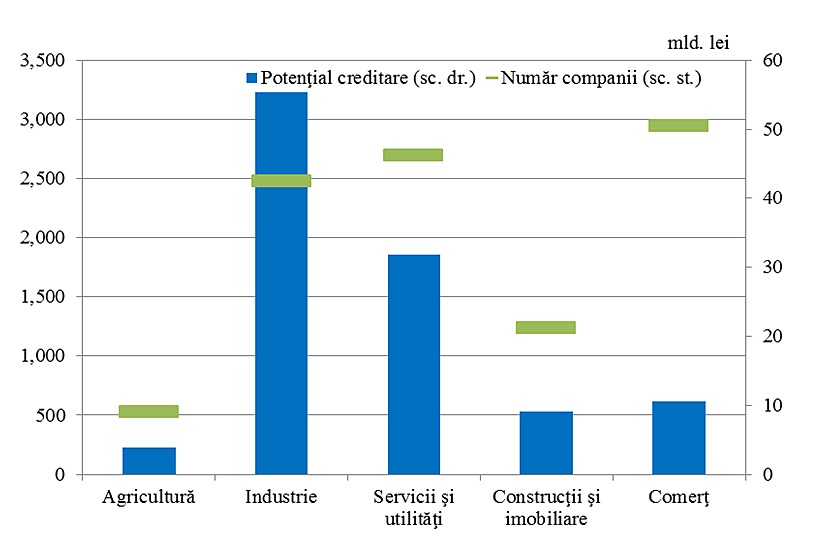

Soluţia este de a pune accent pe creditarea companiilor. Aici există un potenţial deosebit. Sub 15 la sută din firmele din România folosesc resursele sectorului bancar autohton pentru a-şi finanţa activitatea. Potențialul bancabil este la rândul său important: firmele pe care le-am identificat a fi cele mai performante din România pot furniza o cerere de finanțare sustenabilă egală aproape cu stocul deja existent de credite acordate companiilor (Grafic 4). Cea mai mare cerere de acest tip ar proveni de la firmele din industrie, servicii și utilități, ceea ce ar fi și în linie cu programele autorităților de reindustrializare a economiei și de dezvoltare a infrastructurii. Pentru a fructifica acest potenţial, băncile trebuie să identifice soluţii pentru două provocări: să câştige încrederea firmelor că pot fi un partener util în dezvoltarea activităţii companiei (iar aici un rol important este majorarea expertizei băncilor de a înţelege activitatea corporatistă) şi să ofere produse şi servicii tot mai personalizate. Autorităţile pot stimula băncile în realizarea potenţialului amintit, prin impunerea de cerinţe minime cu privire la pregătirea personalului bancar, în special a aceluia implicat în analiza de risc și furnizarea de servicii sectorului companii nefinanciare.

Grafic 4: Volumul sustenabil de creditare potenţial, pe sectoare de activitate

Sursa: Ministerul Finanțelor Publice, BNR, calcule BNR, calcule proprii