Criza generată de noul coronavirus a readus în discuție rolul pe care îl poate juca politica monetară. Din păcate, acest rol este văzut fără a face distincție între cazurile particulare ale fiecărei țări. Discuțiile din România nu fac excepție. Și aici, analiștii economici, de la cei din presă până la cei din diverse instituții academice de profil s-au grăbit, așa cum au făcut și cu ocazia crizei din 2008, să acuze insuficienta implicare a politicii monetare, judecată mai ales prin comparație cu relaxările fără precedent practicate de băncile centrale din țările dezvoltate, corespunzător situațiilor lor concrete.

1. Introducere

Există o largă acceptare a ideii că politica monetară, ca și politica fiscală, poate contribui la realizarea a patru mari obiective: ocupare înaltă a forței de muncă, stabilitatea prețurilor, stabilitatea financiară și, în fine, o creștere economică relativ înaltă. Totuși, obiectivele respective nu sunt mutual compatibile. Aceeași măsură de politică monetară poate avea efecte opuse referitor la două obiective. Mai mult, circumstanțele pot face ca pe termen scurt oricare dintre obiective să necesite intervenția politicii monetare, în timp ce le accentuează incompatibilitatea.

De aici apar limitele obiective care restricționează rolul pe care instrumentele politicii monetare îl pot juca în atingerea diverselor obiective. Aceste limite nu sunt ușor de înțeles pentru publicul larg, care poate pune presiuni pentru utilizarea politicii montare în scopuri care, în anumite condiții, se exclud mutual sau care nu pot fi atinse cu instrumente de politică monetară. De exemplu, dacă în mod natural economia poate crește cu 3 la sută pe an și rata naturală a șomajului este de 6 la sută, utilizarea politicii monetare pentru a atinge o creștere economică de 5 la sută și a reduce rata șomajului la 4 la sută, atunci, pe termen mai lung nu se va obține decât o creștere a inflației.

De asemenea, așa cum demonstrează discursurile sau chiar inițiativele unor politicieni referitoare la plafonarea unor rate ale dobânzii, publicul în general nu înțelege că banca centrală nu poate ținti (fixa) rata nominală a dobânzii de politică monetară la un nivel relativ scăzut fără a produce inflație. Rata nominală a dobânzii este egală cu rata reală plus inflația anticipată. La nivel microeconomic, aceasta înseamnă că cel care dă cu împrumut trebuie să primească o rată nominală mai mare ca inflația anticipată pentru a avea o rată reală pozitivă, adică pentru a face profit. Friedman (1968) a arătat că, pe ansamblu, dacă banca centrală țintește o dobândă nominală scăzută (sub rata naturală sau neutră), anticipațiile inflaționiste și inflația vor crește, determinând creșterea ratelor nominale ale dobânzii (inclusiv cea naturală). Dacă, în răspuns la aceste evoluții, banca centrală crește cantitatea de bani pentru a menține/readuce dobânda nominală la nivelul țintit, inflația și anticipațiile inflaționiste vor continua să crească. În esență, acest proces arată că banca centrală nu poate plasa rata nominală a dobânzii sub rata naturală decât dacă reușește să producă o creștere a anticipațiilor inflaționiste și, în final, a inflației. Pentru o perioadă relativ scurtă, banca centrală va reuși să controleze dobânda nominală, dar nu va reuși să controleze dobânda reală, deși o influențează. Banca centrală poate controla mărimile nominale, pe care ea le stabilește, dar nu poate controla mărimile reale, pe care le stabilește piața, prin formarea prețurilor. În final, inflația va eroda profiturile și salariile reale, situație care nu va fi acceptată de cei care pierd și banca centrală va întări politica monetară, ceea se va asigura revenirea la rate nominale ale dobânzii mai reduse, pe măsură ce inflația va scădea și se va stabiliza. Stabilizarea inflației la niveluri joase indică revenirea ratei dobânzii la nivelurile naturale.

Explicația dată de Friedman împotriva menținerii stabilității ratei dobânzii este cea mai ușor de înțeles în termenii moderni în care discutăm în prezent. Hayek (1967 [1935], nota de subsol de la p. 70) ne spune că menținerea ratelor dobânzii constante a fost văzută ca un obiectiv direct de atins, idee pe care economiștii au combătut-o repetat încă de la începutul secolului al XVIII-lea. Principalul motiv evidențiat de economiști împotriva acestui obiectiv al menținerii stabile a ratelor dobânzilor a fost mereu același: instabilitatea economică, inclusiv instabilitatea ratelor dobânzilor. Hayek (1969 [1939], p. 70) concluzionează că: „tendința de a păstra ratele dobânzii stabile și în special de a le menține joase cât de mult posibil, trebuie să apară ca principalul inamic (arch-enemy) al stabilității, cauzând în final fluctuații mult mai mari, probabil chiar ale ratei dobânzii, decât sunt realmente necesare.”

În general, economiștii înțeleg limitele ce derivă din incompatibilitatea ce apare între obiective, dar pot face acest lucru numai prin prisma teoriilor care îi ghidează. Economiștii nu studiază structura reală a economiei, ci doar diferitele teorii cu care o reproduc parțial. Din acest motiv, ei pot fi în dezacord referitor la care dintre obiective ar putea fi atinse prin politici monetare. De exemplu, pentru economiștii clasici și pentru cei din școala ciclului real de afaceri, banii sunt neutri, indiferent de orizontul de timp avut în vedere, astfel că politica monetară nu poate influența producția. Celelalte teorii economice presupun că banii nu sunt neutri: pentru keynesism, monetarism, teoria anticipațiilor raționale și neo-keynesism pe termen scurt, pentru teoria austriacă pentru orice orizont de timp. Un alt exemplu este acela care arată că economiștii keynesiști au fost de acord că țintirea unei rate a șomajului este un obiectiv fezabil pentru politica monetară, în timp ce economiștii monetariști au arătat de ce acest obiectiv este iluzoriu. În fine, un exemplu și mai constrastant, dar și mai relevant pentru o situație de criză, dat de Friedman (1968): Keynes și alți economiști ai vremii, inclusiv monetarisul Henry Simons (în articolul celebru din 1936), care l-a influențat pe Milton Friedman, credeau că Marea Depresie a apărut în ciuda eforturilor agresive ale băncii centrale din SUA de a expanda politica monetară. În schimb, alți economiști contemporani ai evenimentelor, cum ar fi Currie (1931) sau Hawtrey (1932) și ulterior Friedman și Schwartz (1963) și alți economiștii neoclasici au arătat că Fed-ul a promovat o politică monetară contracționistă. Cu alte cuvinte, primii credeau că într-un moment de recesiune profundă politica monetară este impotentă, pentru că ratele dobânzilor nu pot fi reduse suficient și economia intră în capcana lichidității. Ceilalți au arătat că dimpotrivă, politica monetară este un instrument foarte puternic, dar că nu a fost folosit din moment ce a permis o puternică contracție în baza monetară.

Criza generată de noul coronavirus a readus în discuție rolul pe care îl poate juca politica monetară. Din păcate, acest rol este văzut fără a face distincție între cazurile particulare ale fiecărei țări. Discuțiile din România nu fac excepție. Și aici, analiștii economici, de la cei din presă până la cei din diverse instituții academice de profil s-au grăbit, așa cum au făcut și cu ocazia crizei din 2008, să acuze insuficienta implicare a politicii monetare, judecată mai ales prin comparație cu relaxările fără precedent practicate de băncile centrale din țările dezvoltate, corespunzător situațiilor lor concrete.

Pornind de la aceste comparații, acest eseu are trei scopuri. Primul este acela de a arăta de ce situațiile din economiile dezvoltate nu sunt deloc comparabile cu cele din economiile emergente. Principala diferență este aceea că în țările dezvoltate fie nu existau excedente de cerere, fie aceste nu erau semnificative. Al doilea scop este să arate că la data apariției șocului provocat de distanțarea socială indusă de apariția noului coronavirus, politica monetară din România se poziționase de mai mulți ani pe un curs care să mențină stabilitatea prețurilor în condițiile în care economia opera încă din 2016 cu un excedent de cerere. Măsurile luate după apariția șocului, pe care le voi aminti mai jos, sunt departe de a fi insuficiente în raport cu circumstanțele existente la data adoptării lor. În fine, al treilea scop este să arate că în România, ca și în alte țări din regiune, politica monetară convențională bazată pe management-ul ratei dobânzii nominale dispune confortabil de spațiu de manevră, spațiu a cărui definiție o voi menționa ulterior. Totuși, contextul global actual ar putea forța și aceste economii să treacă la utilizarea de politici monetare neconvenționale. Acest context are două componente majore: condițiile economice precare ale cererii din țările dezvoltate și pandemia actuală care, prin recesiunea pe care o provoacă, agravează acele condiții și le-ar putea extinde și la economiile emergente.

2. Succesiunea obiectivelor și drumul economiilor dezvoltate spre politici monetare neconvenționale

Experiența arată că în diverse perioade de timp, țările au prioritizat obiectivele politicilor lor monetare. În secolul al XIX-lea obiectivul prioritar a fost stabilitatea financiară și stabilitatea cursului de schimb. Regimul monetar care a permis acest obiectiv a fost etalonul aur, în care rata de schimb a fost fixă, capitalurile mobile, politica monetară rămânând independentă față de factorul politic, dar pasivă economic, reflectând automat mișcările din balanța de plăți. În consecință, pe termen mai lung, cantitățile de bani din economie creșteau sau scădeau pentru a reflecta surplusurile sau, respectiv, deficitele de cont curent. Aceste reguli au funcționat mai ales în așa numitele țări din miezul sistemului și mai puțin în țările de la periferie (Triffin, 1967). Ajustările în contul curent al țărilor din sistem erau efectuate la perioade relativ lungi. De exemplu, Regatul Unit a avut permenent un surplus de cont curent, dar nivelurile acestuia au variat de la valori apropiate de zero la mai mult de 10 la sută din PIB. Una dintre consecințe a fost aceea că inflația și ratele nominale ale dobânzilor au fost relativ stabile și, în consecință, ratele reale au avut niveluri relativ înalte și constante (Borio et al., 2017).

După Marea Depresie din perioada 1929-1933, țările au ales ca obiectiv central stabilitatea cursurilor de schimb și ocuparea deplină a forței de muncă, cu corespondent în rate mari de creștere economică. Regimul monetar care a impus acest obiectiv a fost cel de la Bretton-Woods, în care ratele de schimb au fost fixe, fluxurile de capital controlate și politica monetară a acționat activ pentru a atinge obiectivul prioritar.

Apoi, din cauză că obiectivele anterioare combinate cu războiul dintre SUA (singura țară care avea convertibilitatea monedei direct în aur în sistemul de la Bretton-Woods) și Vietnam au dus la inflație înaltă și fluctuantă în anii 1960-1970, stabilitatea prețurilor a fost aleasă ca obiectiv prioritar. Regimul monetar care a permis această alegere a fost cel în care rata de schimb este flexibilă și capitalurile mobile, permițând politicii monetare să fie activă pentru a stabiliza inflația, câștigându-și treptat independența față de guverne. Lupta cu inflația a fost câștigată, astfel că scăderea ratelor de inflație de la niveluri relativ înalte a început devreme în anii 1980 și s-a stabilizat la niveluri joase. Când a izbucnit criza din 2008, cele mai multe țări aveau inflații în apropierea nivelurilor joase dorite sau în scădere către acele niveluri.

Atât în regimul de la Bretton-Woods, cât și în regimul monetar ce s-a conturat începând cu 1983 și care este în vigoare în țările occidentale, rolul central în implementarea politicilor monetare l-a avut management-ul ratelor dobânzilor pe termen scurt. Țările au stabilit direct ratele dobânzilor, cu excepția perioadei începând cu a doua parte a anilor 1970 și continuând până la finalul anilor 1980, când majoritatea băncilor centrale din țările occidentale au controlat agregatele monetare, producând o volatilitate crescută în ratele dobânzilor.

După cel de-al Doilea Război Mondial și până la criza din 2008, nu a existat o situație în care politicile monetare să devină impotente, adică să nu poată utiliza rata nominală a dobânzii pentru a stimula reluarea creșterii economice sau, cu alte cuvinte, să nu aibă spațiu de manevră. Prin spațiu de manevră al politicilor monetare convenționale înțelegem numărul de puncte procentuale cu care poate scădea rata naturală reală a dobânzii astfel încât stabilirea ratei nominale a dobânzii de politică monetară la zero să poată încă asigura menținerea producției la nivelul potențial (la rata naturală a șomajului), cu o inflație stabilizată la nivelul țintei. În perioada menționată, ratele dobânzilor au fost suficient de înalte încât să permită spațiul necesar de manevră politicii monetare atunci când aceasta a avut nevoie să reducă ratele dobânzilor. În toate recesiunile din perioada menționată a existat spațiu pentru ca ratele dobânzilor să fie reduse suficient, astfel încât să ducă relativ rapidyellen la reluarea creșterii producției. Recesiunile au fost, în general, scurte și costul lor în termenii șomajului relativ mici.

Totuși, pentru țările dezvoltate, spațiul de manevră rămas pentru conducerea politicilor monetare prin management-ul ratei dobânzii pe termen scurt s-a redus treptat. Succesul în reducerea inflației a fost unul dintre factorii care au dus, involuntar, la acest rezultat. Voi reveni imediat asupra acestui aspect. Aici notez doar că reducerea inflației și creșterea credibilității politicilor monetare a dus la reducerea anticipațiilor inflaționiste, care treptat s-a reflectat în reducerea ratelor nominale ale dobânzilor.

În paralel cu reducerea inflației și a anticipațiilor inflaționiste, au existat însă și alți factori, mai profunzi, care au determinat ca și ratele reale ale dobânzii să scadă începând din anii 1980, în ultimul deceniu fiind chiar negative. Unul dintre acești factori este creșterea economisirilor dorite în raport cu investițiile dorite (Bernanke 2005, 2007, 2015, 2020; Summers, 2014). Sub influența îmbătrânirii populației, schimbărilor tehnologice, creșterii avuției etc., creșterea mai mare a economisirilor nete dorite în țările cu surplusuri de economisiri în raport cu creșterea investițiilor nete dorite în țările cu deficit a determinat reducerea ratelor naturale reale ale dobânzilor. Ratele reale actuale au urmat îndeaproape tendința, din moment ce economiile au tins să fie în echilibru pentru cea mai mare parte a timpului. În această viziune, așa cum a arătat Friedman (1968), politica monetară poate influența rata reală pentru perioade scurte de timp, fără ca acele influențe să persiste pe termen lung.

Influența factorilor reali ai economisirilor și investițiilor asupra ratelor reale ale dobânzilor este însă contestată, atât din perspectiva rolului pe care îl poate juca rata reală a dobânzii în procesul de conducere a politicii monetare spre atingerea obiectivului de stabilizare a prețurilor, cât și din perspectiva stabilității financiare. Una dintre cele mai recente și documentate contestări este oferită în Borio (2017) și Borio et al. (2019). În aceste studii se arată că, pentru ultimele trei decenii, influența factorilor reali asupra ratelor reale ale dobânzilor se poate confirma econometric, dar că dacă perioda este extinsă în trecut până la 1870, care este considerat ca fiind anul de generalizare a standardului aur, atunci factorii reali ai economisirilor și investițiilor nu mai pot explica evoluția ratelor reale ale dobânzii. În viziunea lor, factorii economisirilor și investițiilor pot influența direct cel mult rata naturală a dobânzii, dar nu pot influența ratele reale decât prin intermediul interacțiunii dintre deciziile băncii centrale și cele ale agenților economici. În viziunea lor, identificarea factorilor reali ai economisirilor și investițiilor cu factorii ratelor reale ale dobânzilor implică ipoteza, „eroică” conform căreia atât băncile centrale cât și agenții economici pot urma îndeaproape nivelul ratei naturale a dobânzii. Numai în acest caz, factorii monetari nu pot influența variabilele reale, sau influența este temporară și, eventual, minoră.

Ipoteza alternativă testată în Borio (2017) și Borio et al. (2019) este aceea că regimurile monetare explică variațiile în ratele reale pe întreaga perioadă de la 1870 până recent, și că legătura dintre factorii reali ai economisirilor și investițiilor și ratele reale ale dobânzii sunt accidentale, reflectând pentru variabilele implicate trenduri temporare și independente unele de altele. În esență, se reiterează ipoteza (Borio și Disyatat, 2014) că politicile monetare (ca și fiscale) care nu se opun boom-urilor, dar se relaxează „agresiv și persistent în timpul perioadelor de declin” duc la acumularea de datorii, atunci când nu se opun, și la reducerea ratelor dobânzilor reale atunci când se relaxează. Pe termen lung, prin mecanismul descris, creditul și, astfel, datoriile (care sunt o moștenire ce nu se poate elimina complet în perioada dintre boom-uri) au tendința de a crește, în timp ce ratele reale ale dobânzilor au tendința de a scădea. În plus, în Borio et al. (2017) aduc sprijin empiric pentru ipoteza lor că inflația este influențată de factori reali care sunt din ce în ce mai mult sub influența globalizării, cum ar fi concurența pe piața muncii sau gap-ul producției la nivel global. În final, ceea ce rezultă din ipotezele lor este că ratele reale ale dobânzilor scad sub influența factorilor monetari, iar inflația nu răspunde suficient la schimbările astfel determinate în ratele reale ale dobânzilor și rămâne relativ stabilă la niveluri joase, sub influența altor factori reali.

Consecințele celor două viziuni referitoare la cauzele scăderii ratelor reale ale dobânzii sunt diferite pentru obiectivele politicii monetare. În prima abordare, în care ratele reale sunt influențate de factorii reali și acestea urmează îndeaproape rata naturală, o rată naturală prea mică poate crea problema foarte dificilă a dispariției spațiului de manevră pentru politici monetare convenționale: pur și simplu, o reducere la zero a ratei de politică monetară ar putea fi insuficientă pentru a stimula economia, dat fiind nivelul scăzut al ratei naturale nominale.În această ipoteză, politica monetară poate continua să influențeze cererea agregată și anticipațiile inflaționiste prin expansiunea bilanțurilor băncilor centrale.

În cealaltă abordare, în care scăderea ratelor reale este determinată de factorii monetari, pierderea spațiului de manevră nu este o problemă din moment ce nivelul scăzut al ratelor dobânzii este determinat de practica politicilor monetare de a nu se opune boom-urilor și a se relaxa agresiv în perioadele de recesiune, practică ce, eventual, odată înțeleasă, s-ar putea schimba. În această ipoteză, una dintre implicații este aceea că măsurile de politică monetară neconvențională, cum ar fi relaxările cantitative, ar putea contribui și mai mult la scăderea ratelor reale ale dobânzii fără a stimula inflația, care, cel puțin temporar, este scoasă de sub influența politicii monetare de factorii reali care o fac să rămână la niveluri nedorit de joase.

Finalitatea discuțiilor prezentate se extinde însă dincolo de obiectivul stabilității prețurilor. În ambele abordări, ratele mici ale dobânzilor reale pot duce, indiferent dacă factorii determinanți sunt regimurile monetare sau factorii reali, la instabilitate financiară. Astfel, tehnic, este vorba de a înțelege rolul ratei naturale a dobânzii în conducerea politicii monetare din perspectiva implicațiilor pentru stabilitatea financiară. După introducerea conceptului de „rată naturală” de către Wicksell (1936; [1898]), a existat o perioadă în care s-a realizat o profundă analiză a conceptului exact din perspectiva implicațiilor pentru acumularea de dezechilibre și a implicațiilor lor pentru stabilitatea finaciară. Sunt relevante mai ales analizele realizate de Mises (1912, apud Hayek, 1967, p. 25 și 69 [1935]) și Hayek, care au arătat că stabilirea de către sistemul bancar a ratei dobânzii sub nivelul natural (sau de echilibru, cum „prefera” Hayek să-l numească (1967, p. 23; [1935]) duce la acumularea de dezechilibre între producția de bunuri de consum și cea de bunuri de capital și că, astfel, stabilitatea prețurilor nu asigură echilibrul dintre investiții și economisiri (Hayek, 1933). Hayek (1969, p. 135 [1939]) a arătat că Marea Depresie din anii 1929-1933 nu poate fi înțeleasă fără a înțelege investițiile nesănătoase (malinvestment) care s-au făcut în perioada anilor 1920 prin setarea ratelor dobânzii sub nivelul de echilibru.

Totuși, acest tip de analize, cu referire la rata naturală și la implicațiile ei pentru investiții și, implicit, pentru creditele care au finanțat acele investiții, nu au răzbit în diversele teorii ce au urmat și, cu atât mai mult în practică. Rata naturală a fost aproape complet uitată chiar și în analiza referitoare la inflație. A existat doar o excepție, când Friedman (1968) a folosit rata naturală a dobânzii pentru a arăta, pe de o parte, că există o rată naturală a șomajului, care ca și rata naturală a dobânzii, depinde de factori reali și, pe de altă parte, că rata curentă a șomajului ca și rata actuală a dobânzii, nu poate fi menținută departe de nivelul natural sub forța factorilor monetari fără a produce inflație. Exact această din urmă idee este pusă sub semnul întrebării de Borio (2017).

Dacă facem abstracție de această excepție, putem spune că rata naturală a dobânzii a fost introdusă în practica conducerii politicii monetare de Greenspan (1993), fără a fi însă utilizată din perspectiva stabilității financiare, și în modelele neo-keynesiste de Woodford (1999a; 1999b; 2003). În consecință, rata naturală a dobânzii a fost uitată de practicieni aproape neîntrerupt timp de 95 de ani, iar de anumite școli de gândire pentru 101 ani. Fără acest reper, dezbaterea despre relația dintre stabilitatea prețurilor și stabilitatea financiară a fost în cel mai bun caz incompletă. Discuția s-a concentrat pe relația dintre nivelul inflației și stabilitatea financiară, și nu pe relația dintre deviația ratei dobânzii de la nivelul natural, care este o cauză de fond a inflației, și stabilitatea financiară.

Percepția generală în ultimile decenii înainte de criza din 2008 a fost aceea că instabilitatea financiară este asociată cu inflația înaltă. În măsura în care, după readucerea în analiză a ratei naturale a dobânzii, inflația înaltă a fost considerată ca un semnal al plasării ratelor dobânzii sub nivelul natural, aceasta a însemnat implicit că gap-ul negativ al ratelor dobânzilor a fost asociat cu instabilitatea financiară. Criza din 2008 a arătat însă că nici menținerea inflației la niveluri joase nu asigură stabilitatea financiară. Acest rezultat nu ar fi trebuit să fie o surpriză nici pentru bancherii centrali nici pentru teoreticieni. În istorie au existat episoade memorabile în care dezechilibrele financiare s-au acumulat în condițiile unor prețuri relativ stabile. De exemplu, în SUA, o inflație relativ joasă și stabilă a precedat acumularea dezechilibrelor care au dus la Marea Depresie din 1929-1933 sau la criza dot.com de la sfârșitul anilor 1990. În Japonia, dezechilibrele financiare s-au acumulat în anii 1980, în perioada ce a precedat recesiunea globală din 1991, inflația variind în intervalul 1982-1989 între virtual zero și cel mult 2,7 la sută. Cu toate acestea, mulți cercetători (vezi de exemplu Anna Schwartz 1988 și 1995), au admis că nu exită un compromis între inflația joasă și stabilă și stabilitatea financiară, ci doar între inflația înaltă și volatilă și stabilitatea financiară (vezi și Bordo și Wheelock, 1998 și 2000). Cu alte cuvinte, s-a admis că dacă rata dobânzii actuale tinde să fie egală cu rata naturală a dobânzii, atunci nu apare instabilitate financiară.

Prin definiție, rata naturală a dobânzii este acea rată care asigură că în termeni de intenții, economisirile sunt egale cu investițiile, adică producția este egală cu producția potențială. Faptul că stabilitatea prețurilor nu asigură stabilitatea financiară înseamnă că deși producția este la echilibru, se pot crea dezechilibre financiare. În termenii prezentați în Borio et al. (2019, p. 17), apare o „tensiune între echilibru și stabilitatea macroeconomică”. Aceste dezechilibre apar fie atunci când rata dobânzii de politică monetară este la un nivel prea jos față de rata naturală și anticipațiile inflaționiste și inflația rămân relativ stabile la niveluri joase, sub influența unor factori reali, fie când rata de politică monetară este egală cu cea naturală la niveluri foarte scăzute. Cele două cazuri sunt foarte diferite.

Primul caz, când rata de politică monetară este persistent și neintenționat sub nivelul natural, și totuși anticipațiile inflaționiste și inflația rămân relativ joase și stabile este în principiu posibil dacă relația dintre activitatea aconomică (măsurată de exemplu prin intermediul gap-ului de producție) și inflație rămâne slabă. Din acest motiv, inflația nu reușește să transmită politicii monetare și agenților economici un semnal că rata dobânzii este sub rata naturală. Cu alte cuvinte, slăbirea dependenței inflației de bază de politica monetară permite factorilor monetari să fie cauza involuntară a nivelului prea jos al ratelor dobânzii. În această situație, reducerea repetată a ratelor nominale ale dobânzii și, eventual, relaxările cantitative promovate în încercarea de a duce inflația în sus spre țintă se reflectă în reducerea ratelor reale ale dobânzilor și astfel se ajunge la concluzia că politica monetară influențează rata reală pe termen mai lung și stimulează acumularea de riscuri financiare din cauza prețului prea mic al capitalului.

Celălalt caz, în care ratele dobânzii sunt joase pentru că, sub influența factorilor reali, rata naturală este joasă și politica monetară stabilește cu succes rata dobânzii de piață la nivelul ratei naturale este, totuși, fundamental diferit. În acest caz, factorii reali sunt singurii care pot explica nivelul scăzut al ratelor reale ale dobânzii. Abia în acest caz apare o contradicție între echilibru și stabilitatea financiară, deoarece ratele prea joase ale dobânzilor, deși sunt necesare pentru echilibru și pentru menținerea inflației la nivelul relativ scăzut dorit, stimulează asumarea de riscuri financiare. De aici apare contradicția între obiectivul de stabilizare a prețurilor la niveluri joase și stabile și cel al stabilității financiare.

În acest din urmă caz, politica monetară nu are niciun efect asupra ratelor reale ale dobânzilor, care rămân influențate doar de factori reali, dar sectorul financiar poate acumula dezechilibre financiare, de exemplu printr-o bulă a creșterii prețurilor activelor financiare. Odată ce acestă bulă se sparge, ea poate produce efecte de lungă durată, ceea ce din nou duce la ideea că politica monetară ar putea avea efecte reale pe termen lung, dar nu asupra ratelor reale ale dobânzilor, ca în cazul descris anterior, cum presupun Borio (2017) și Borio et al. (2019), ci prin consecințele generate de spargerea unei bule asupra sistemului financiar și a ocupării.

Una dintre criticile modelelor neo-kenesiste stochastice dinamice de echilibru general (DSGE) este aceea că rata reală naturală este definită să reflecte echilibrul în lipsa rigidităților nominale, presupunând, ca în orice model de echilibru general, că fricțiunile financiare nu au niciun efect real. Aceste efecte par însă să fie puternice. Gertler și Gilchrist (2018) au arătat că disrupțiile în sectorul bancar au fost centrale pentru contracția ocupării forței de muncă în perioada Marii Recesiuni în SUA.Prima referire explicită la lipsa unei abordări clare în interiorul modelelor neo-keynesiste a stabilității financiare este făcută în Clarida et al. (1999, pp 1702-1703). De asemenea, Borio și Lowe (2002) au arătat slăbiciunea venind de la neincluderea în regulile de politică monetară a dezechilibrelor financiare reflectate de prețurile activelor. Amato (2005) a arătat că imperfecțiunile financiare afectează atât mărimea ratei naturale a dobânzii, cât și rolul său în formarea gap-ului producției și, implicit, al inflației. Începând din 2009, preocuparea pentru introducerea rigidităților financiare în modelele neo-keynesite de echilibru general s-a accentuat. După criza din 2008, Cecchetti et al. (2009) au fost primii care au arătat că programul de cercetare trebuie să continue prin includerea intermediarilor financiari în modele, cu legăturile dintre aceștia și dintre ei și sectorul real, astfel încât modelele să genereze endogen acumularea de stres financiar până când presiunea acumulată duce la crize, astfel încât aceste modele să genereze endogen boom-uri și căderi economice rapide.

Pentru a ține cont de fricțiunile financiare, unele modele DSGE au permis ca fricțiunile să fie prezente și să influențeze rata naturală a dobânzii. Unele dintre aceste modele, care până de curând nu conțineau banii ca variabilă, au extins cadrul standard neo-keynesist prin introducerea băncilor și a panicii (vezi de exemplu Gertler, Kiyotaki și Prestipino, 2017). Introducerea fricțiunilor financiare are scopul de a permite o mai realistă verificare a modului prin care modificarea ratei dobânzii de politică monetară afectează economia. O trăsătură a acestor modele este aceea că dacă șocurile nu sunt persistente, economia se întoarce la starea de echilibru relativ rapid. Această trăsătură este păstrată și după introducerea fricțiunilor financiare, astfel că acestea în general nu generează un proces endogen (critica lui Borio et al., 2019 referitoare la aceste modele) care să alimenteze un ciclu economic de la o perioadă de declin la una de boom. Fricțiunile financiare doar amplifică și propagă șocul inițial.

În esență, aceste modele nu propun schimbări ale obiectivului de politică monetară sau schimbări majore în funcția de reacție a băncii centrale, ci doar schimbări care nu alterează ipoteza neutralității pe termen lung a banilor. De exemplu, în Curdia și Woodford (2016), se introduce spread-ul ratelor dobânzii între depozite și credite, astfel că funcția Taylor se modifică pentru a se ține cont de efectele prezente și anticipate ale spread-urilor. Efectul unui șoc financiar asupra inflației este descompus, ca de altfel oricare alt șoc, în trei efecte: asupra ratei naturale necesare pentru a rămâne consistentă cu un gap de producție egal cu zero, asupra nivelului gap-ului PIB pentru ca acesta să rămână consistent cu stabilitatea prețurilor (efectul cost push) și asupra ratei de politică monetară. Acest ultim efect apare pentru că în funcția de reacție se include și spread-ul ratelor dobânzii dintre deponenți și cei care iau cu împrumut, și se adaugă celor ce vin de la starea curentă a inflației și a gap-ului PIB.

Critica prezentată în Borio et al. (2019) se referă exact la faptul că modelele neo-keynesiste, după care se conduc politicile monetare în prezent, nu permit apariția unui proces endogen care să reflecte realitatea că perioadele de declin se pregătesc în perioadele de boom. Așa cum am arătat mai sus, această idee a fost inițial lansată și fundamentată de Hayek (1967; [1935]), imediat după criza din 1929-1933.

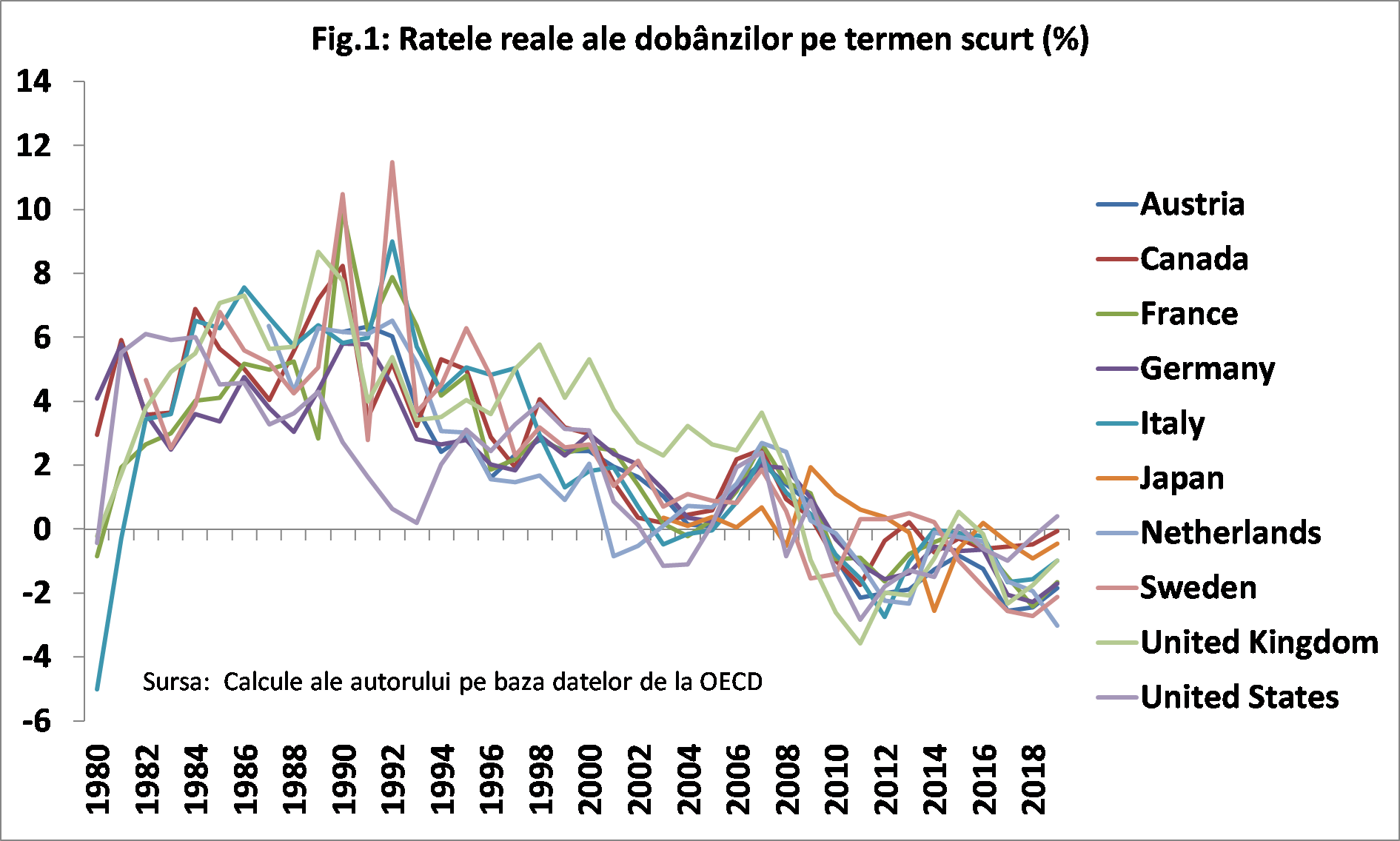

Revenind la evoluțiile din ultimile decenii, în țările dezvoltate, tendința de reducere a ratelor reale ale dobânzilor pe termen scurt a început la mijlocul anilor 1980, dar s-a stabilizat la niveluri foarte scăzute devreme în anii 2000. Criza din 2008 a făcut ca aceste rate să devină preponderent negative în ultimul deceniu (Fig. 1). Pentru țările prezentate în Fig. 1, media ratelor reale ale dobânzii pe termen scurt în perioada 2010-2019 a fost de aproximativ – 1,1 la sută, cu valorile medii extreme variind în interiorul perioadei între –0,33 la sută și –1,67 la sută.

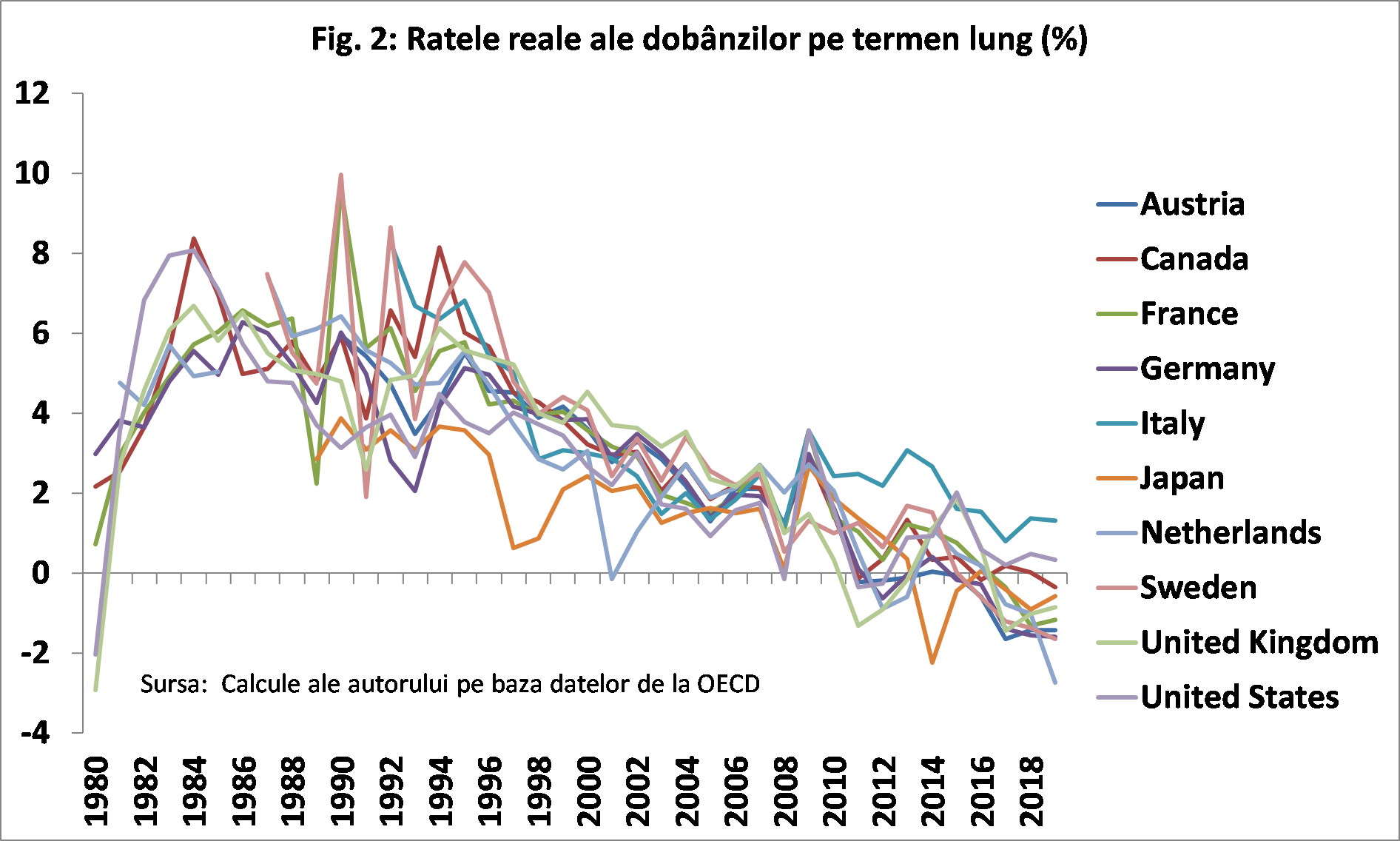

Suprapunerea unei inflații și a unor anticipații inflaționiste persistent joase și stabile cu nivelurile în scădere și – mai ales după 2000 – persistent reduse ale ratelor reale ale dobânzii pe termen scurt și pe termen lung (Fig. 2) au dus la apariția unor rate nominale ale dobânzii scăzute sau foarte scăzute. Sub influența concepției predominante înainte de 2008, conform căreia stabilitatea prețurilor asigură și stabilitatea financiară, ratele nominale scăzute nu au fost înțelese ca circumstanțe care pun serioase provocări politicii monetare bazate pe managementul ratelor dobânzii pe termen scurt. Părea improbabil ca un șoc în sistemul financiar să poată provoca fricțiuni financiare de o asemenea intensitate încât să determine o instabilitate suficient de mare a sistemului financiar pentru a produce colapsul activității economice, care să rezulte în pierderea spațiului de manevră al politicii monetare.

Drumul spre pierderea spațiului de manevră, pe care l-am evidențiat mai sus a fost prea subtil chiar și pentru marea majoritate a economiștilor, care vorbeau despre o epocă a Marii Moderații, care a coincis cu acumularea dezechilibrelor globale, neanticipând capcana spre care se îndreptau economiile dezvoltate. Abia în 1998, Krugman (1998) a scris un articol despre economia Japoniei, intrată deja în capcană, în al cărui titlu apare expresia „It’s Baaack”, pentru a reflecta uimirea că așa ceva este din nou posibil.

Cu toate acestea, la începutul anilor 2000, pentru celelalte țări dezvoltate inevitabilul părea încă imposibil. Magnitudinea provocării pe care o reprezentau inflația și ratele dobânzii scăzute a fost înțeleasă abia când a izbucnit criza financiară din 2008, care a arătat că politicile monetare din țările dezvoltate nu aveau suficient spațiu de manevră pentru a reduce ratele dobânzii la nivelurile necesare pentru a relua creșterea economică în mod rapid, așa cum se întâmplase în trecut. Japonia nu mai era excepția, ci noul normal.

3. Spațiul de manevră al politicii monetare din România: câteva comparații

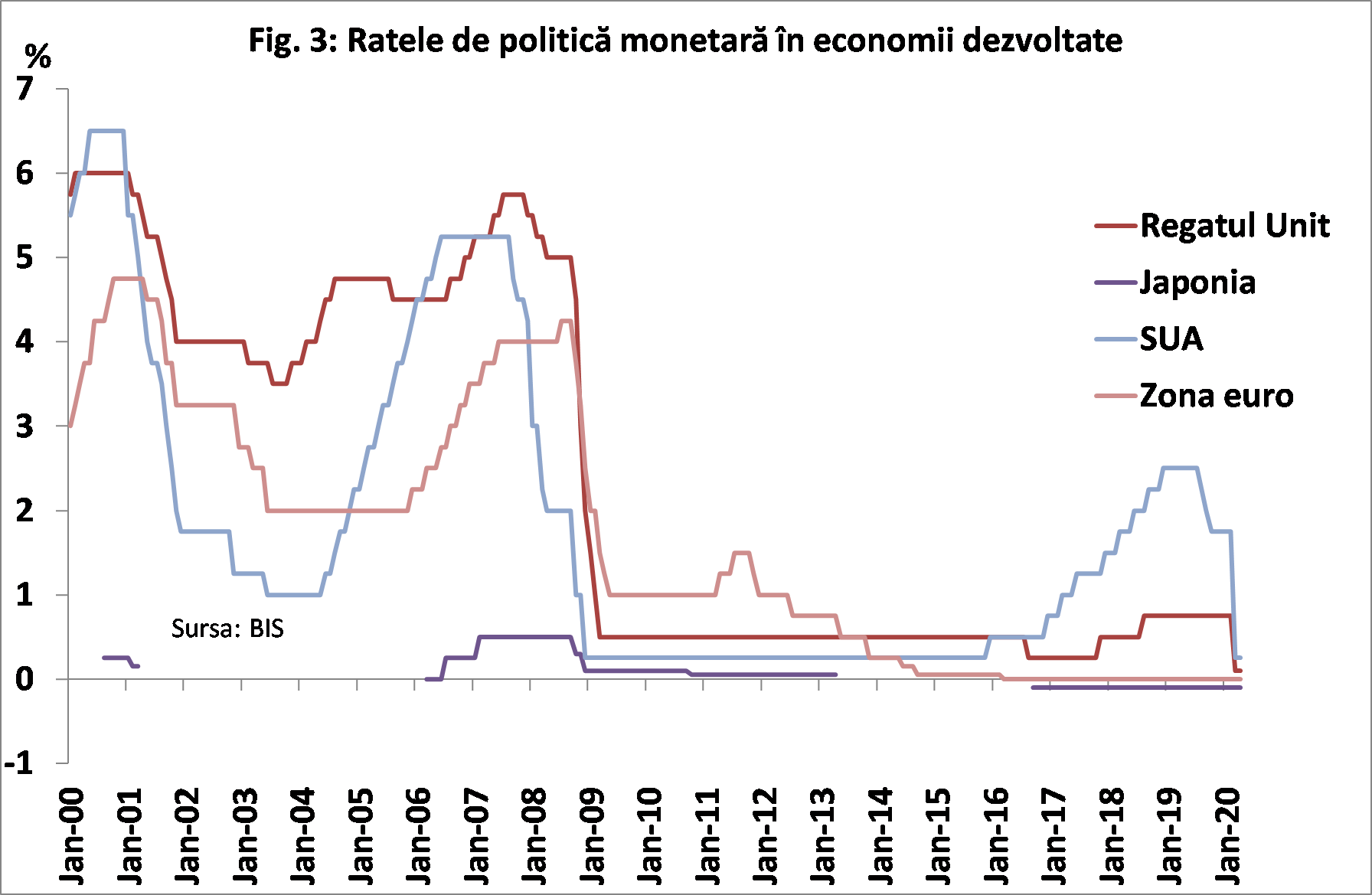

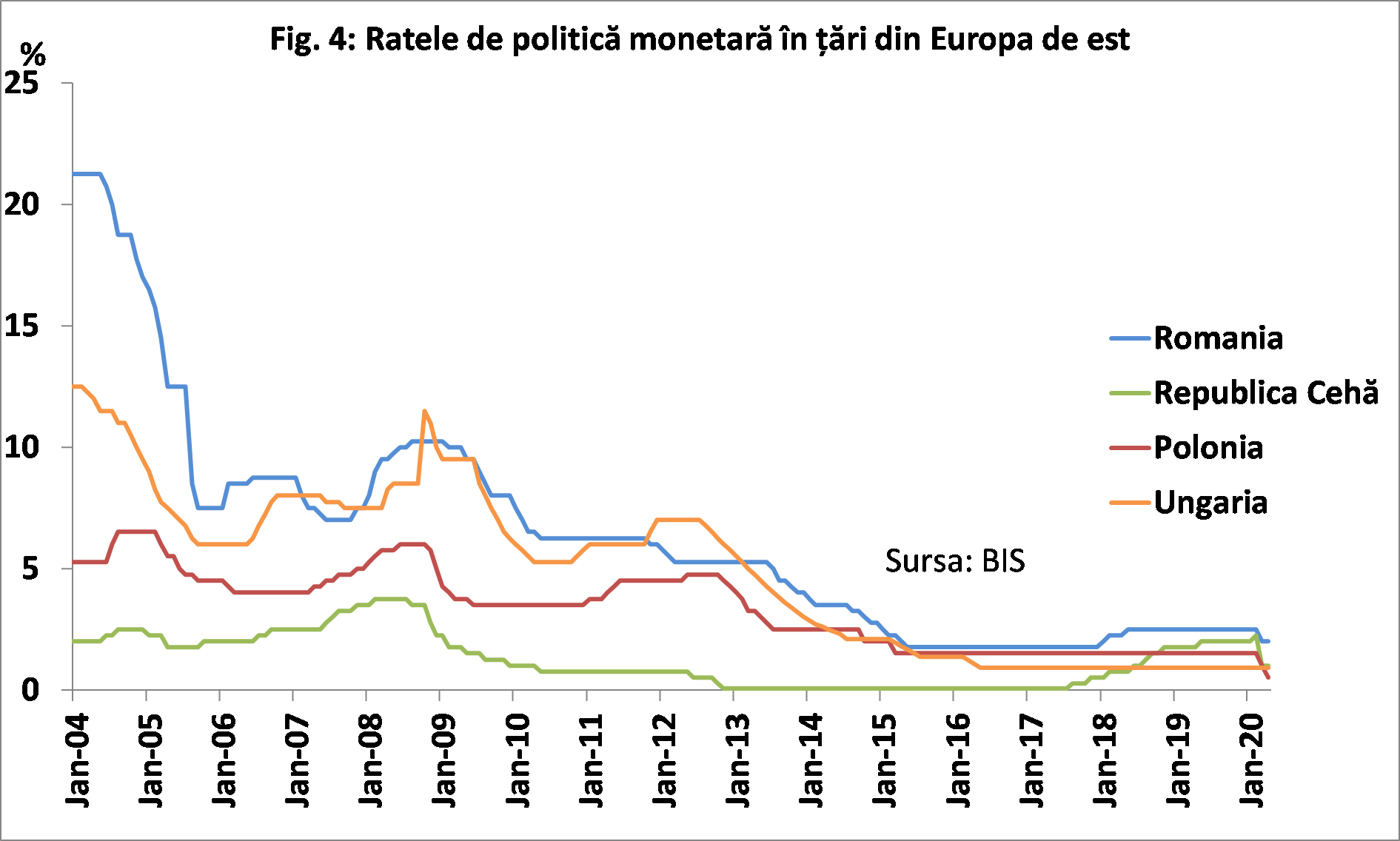

Din perspectiva rolului pe care politica monetară îl poate avea în atingerea obiectivelor menționate la începutul acestui articol, criza din 2008 a arătat că lumea a ajuns să funcționează cu două tipuri de economii: unele care operează cu inflație și rate nominale ale dobânzilor mici (Fig. 3) și unele care operează într-un context definit de inflație și rate nominale relativ mai înalte (Fig. 4).

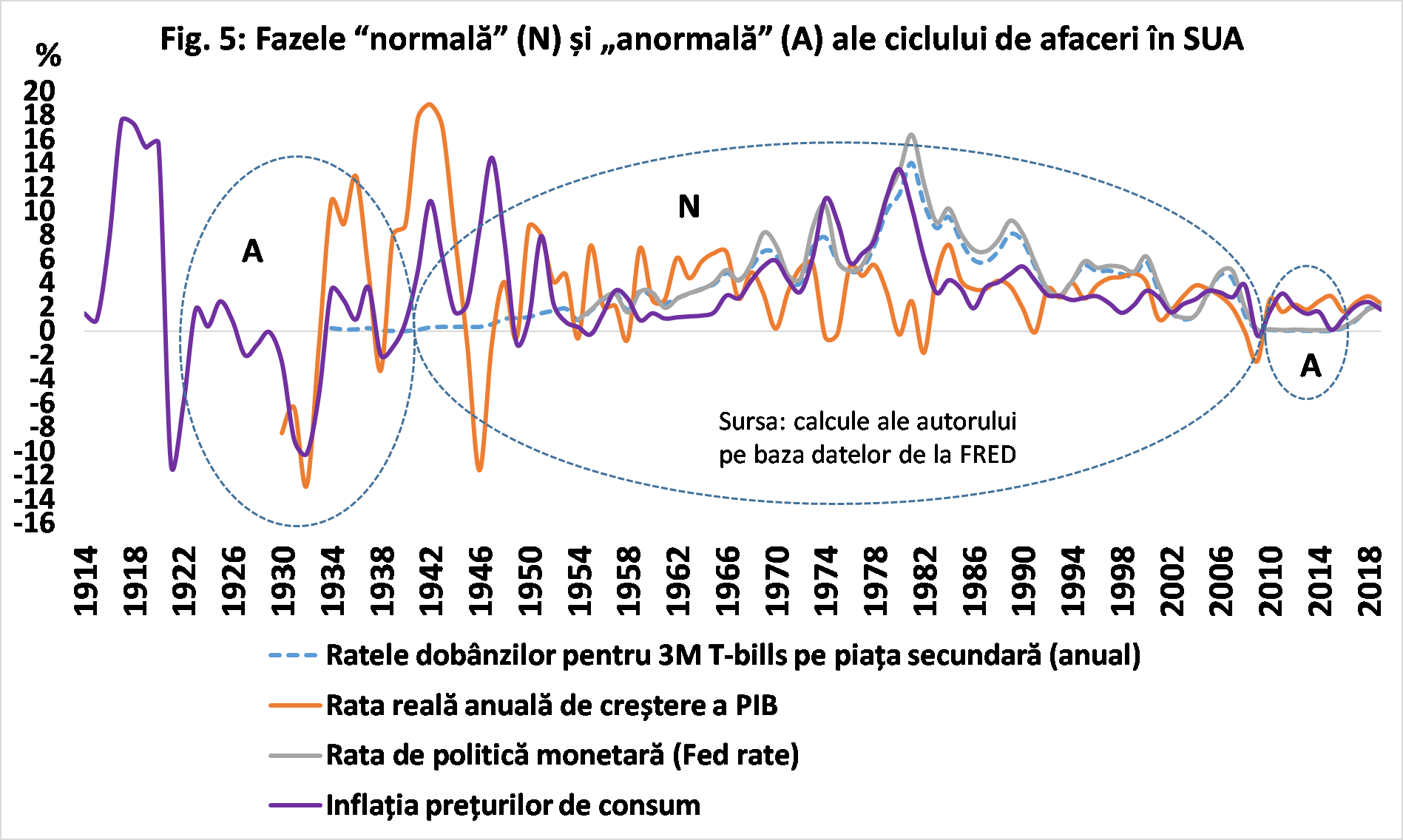

În consecință, s-a înțeles că ciclul economic este mai complex decât se credea. Mai precis, ciclul are două faze: una „normală”, în care ratele de politică monetară sunt relativ înalte, și una „anormală”, în care ratele dobânzilor sunt scăzute la zero, reflectând o lipsă a spațiului de manevră prin măsuri convenționale. În interiorul fiecărei faze astfel definite, economiile se pot afla în recesiuni sau în faze de creștere economică, creșterea economică apărând în faza anormală cu ajutorul măsurilor neconvenționale de politică monetară, dacă, doar ca un exercițiu teoretic, lăsăm stimulii fiscali și alți stimuli deoparte. O ilustrare a celor două faze este prezentată în Fig. 5 pentru economia SUA.

Înțelegerea ciclului de afaceri cu fazele „normală” și „anormală” este utilă pentru că permite să se vadă că există o „desincronizare” la nivel global între tipul de instrumente de politică monetară ce pot fi folosite atunci când țările intră în recesiune. În economiile emergente funcționează politici monetare bazate pe instrumente convenționale, iar în economiile dezvoltate politici monetare bazate pe instrumente neconvenționale. Este dificil de spus dacă această desincronizare va dura indefinit sau se va încheia într-un orizont relevant de scurt. Mai ales în acest din urmă caz, ar fi util să înțelegem dacă desincronizarea se va elimina prin revenirea economiilor dezvoltate în faza „normală” a ciclului sau prin intrarea economiilor emergente în ciclul „anormal”.

Strategia pe care economiile emergente, inclusiv România, o vor adopta pentru a se adapta la noua situație va fi diferită, în funcție de modul de eliminare a desincronizării. În contextul în care, în lipsa pe o perioadă mai îndelungată a unui vaccin, SARS-coV-2 va reveni în valuri, sunt deschise două perspective: fie apariția unei stagflații, caz în care economiile dezvoltate vor putea reveni relativ rapid la măsuri convenționale de politică monetară, ieșind din faza „anormală” a ciclului de afaceri, fie recesiunea globală se va prelungi fără inflație înaltă, caz în care crește probabilitatea ca și economiile emergente să intre în faza „anormală” a ciclului de afaceri.

În economiile dezvoltate, care funcționează în noul context definit prin rate de inflație și rate nominale de dobândă reduse, a devenit necesară trecerea de la politica monetară bazată pe managementul ratei dobânzii la folosirea de instrumente neconvenționale de politică monetară imediat după 2008, cu excepția cazului Japoniei, unde banca centrală folosea instrumente neconvenționale de mai mult timp. În funcție de modul în care influențează cererea, există două tipuri de instrumentele neconvenționale: a) cele care continuă să aibă ca scop influențarea cererii prin intermediul ratei reale a dobânzii, adică în mod operațional țintesc să influențeze anticipațiile inflaționiste; b) cele care țintesc să influențeze direct cererea, fără a avea nevoie de intermedierea ratei dobânzii. În prima categorie se includ relaxările cantitative (QE), ghidarea prospectivă, ratele negative de dobândă, cumpărarea de către băncile centrale de acțiuni sau alte active ale sectorului privat, controlul curbei randamentelor etc. În cea de-a doua categorie se includ instrumentele de tip „bani din elicopter”. Kiley și Roberts (2017) au arătat, utilizând modelul econometric al Fed, că dacă s-ar urma vechile reguli de politică monetară, de tip Taylor, politica monetară a SUA ar fi mai mult de o treime din timp constrânsă să mențină rata nominală a dobânzii la zero (așa numita „zero nominal lower bound”). Mai mult, în economiile dezvoltate, sub constrângerea „saltului sub zero”, chiar cadrul strategic de țintire a inflației a început să fie pus în discuție pentru a vedea dacă și ce modificări sunt necesare.

În schimb, în grupul economiilor aflate în faza „normală” a ciclului economic, instrumentele folosite continuă să fie cele convenționale, principalul instrument rămânând management-ul ratei dobânzii. Așa cum voi discuta în secțiunea următoare, „desincronizarea” instrumentelor folosite ar putea să nu rămână fără consecințe negative pentru spațiul de manevră al politicilor monetare conduse cu instrumente convenționale din economiile emergente.

După Marea Depresie economică din perioada 1929-1933, România s-a aflat permanent în grupa economiilor cu rate de inflație și cu rate nominale ale dobânzii de politică monetară relativ înalte. Cu alte cuvinte, s-a aflat mereu, inclusiv după criza din 2008, în faza „normală” a ciclului de afaceri, indiferent dacă a traversat o recesiune sau o fază de expansiune. Această poziție a echivalat cu existența permanentă a unui spațiu de manevră pentru măsurile convenționale de politică monetară. Totuși, pe plan intern, această poziție „privilegiată” nu a fost de la început înțeleasă. Adeseori, BNR a fost criticată pentru că nu a adoptat după 2008 politici monetare asemănătoare cu cele din țările dezvoltate. Pentru unii analiști și politicieni din economiile emergente, desincronizarea brutal dezvăluită de criza din 2008 a rămas o enigmă chiar și în ultimii 12 ani, ceea ce explică de ce au fost și au rămas foarte critici față de deciziile băncilor centrale din economiile emergente de a nu folosi instrumente neconvenționale.

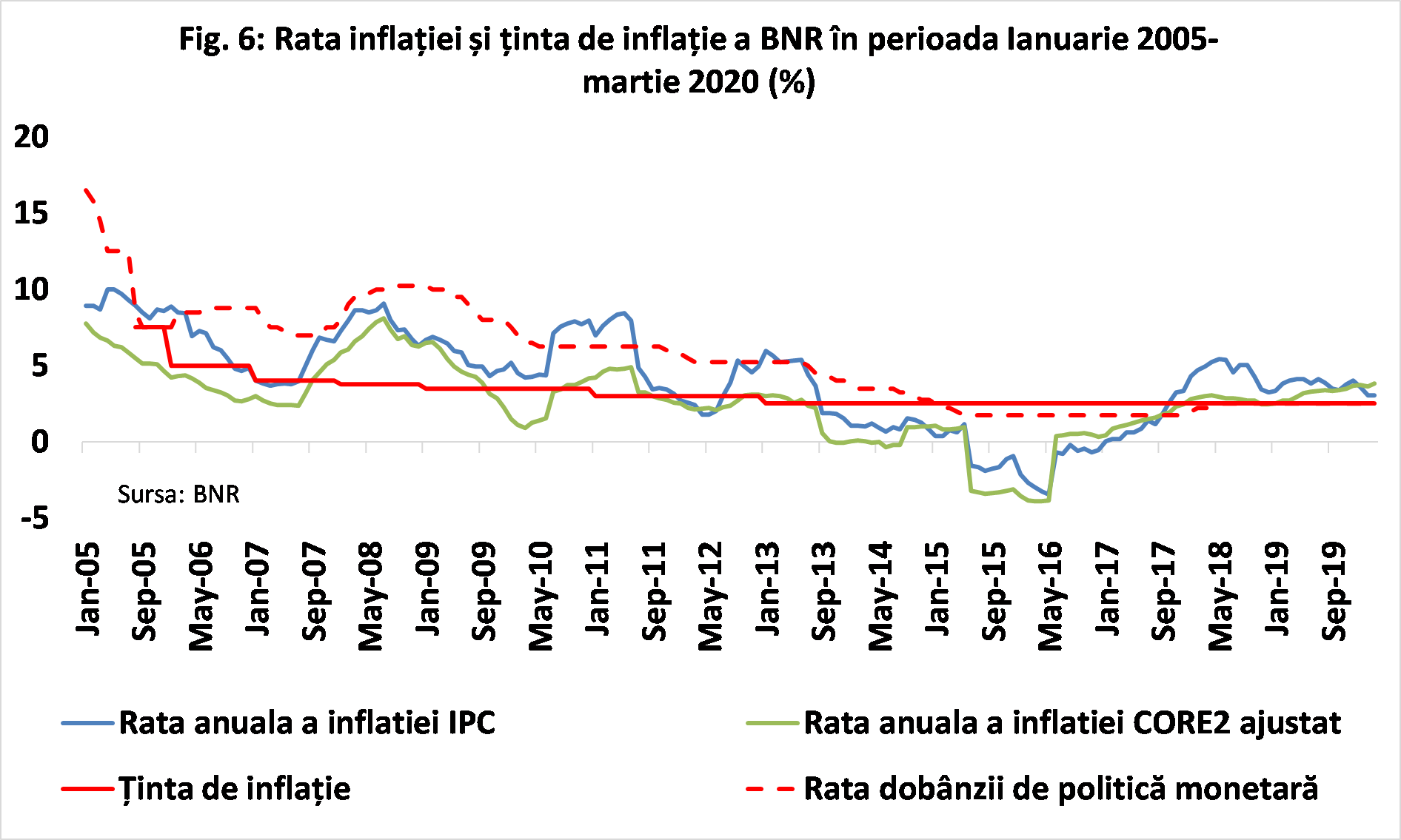

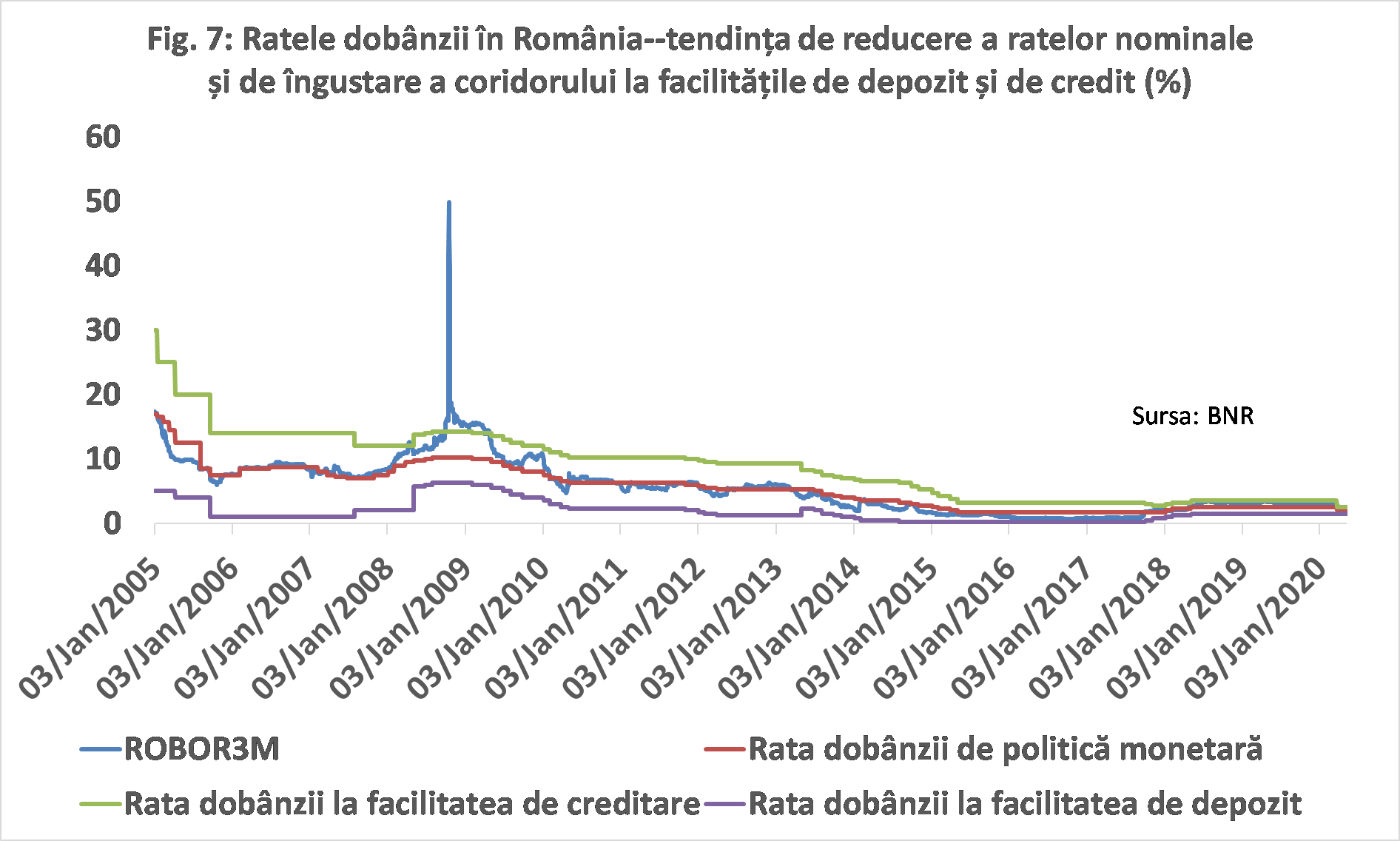

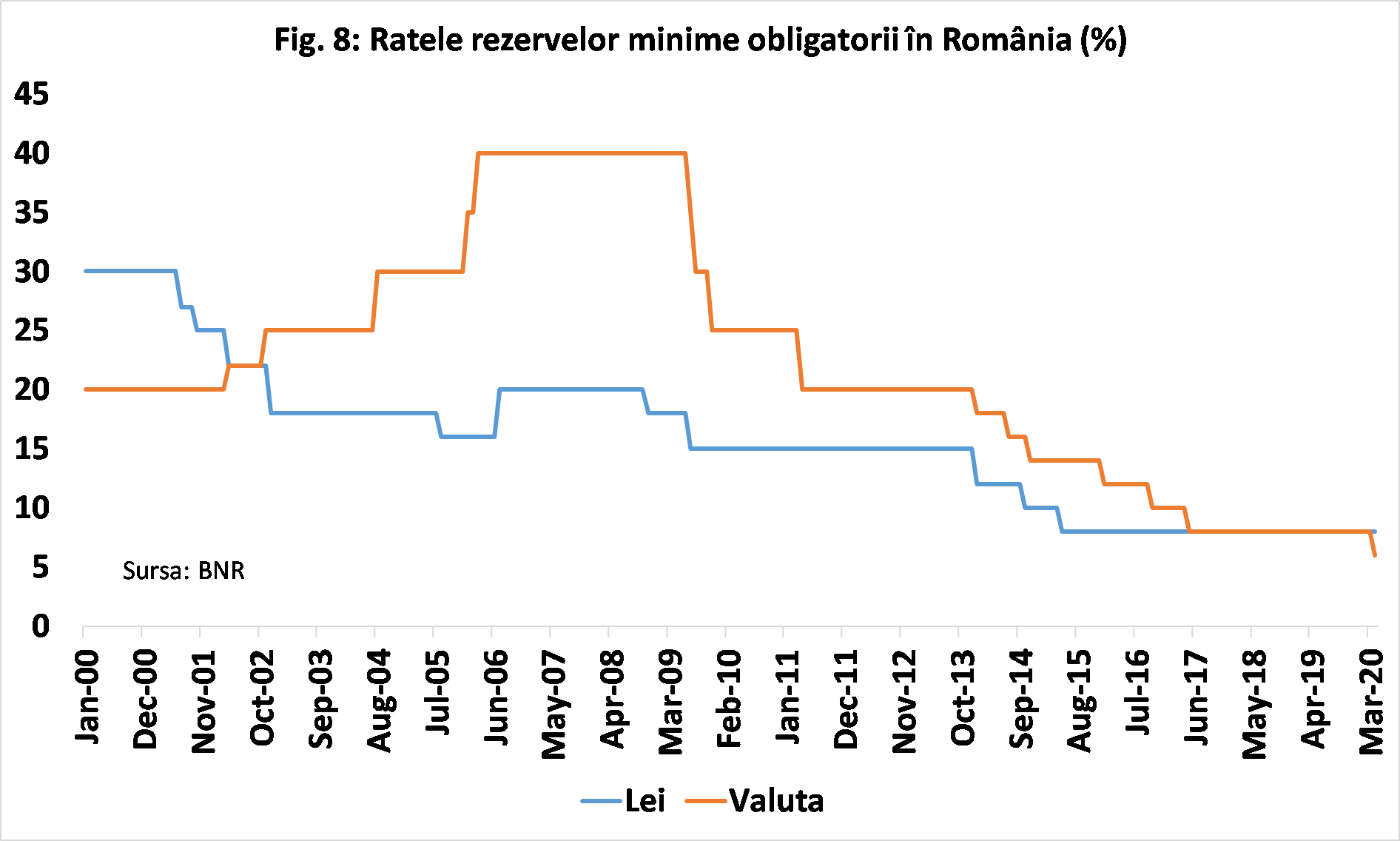

BNR a trecut la strategia de țintire a inflației în august 2005. Inițial a pornit cu o țintă centrală de inflație de 7,5 procente, care a fost ajustată gradual până în 2013, când a fost stabilită la 2,5 la sută, valoare valabilă și în prezent. Măsurile de politică monetară pe care BNR le-a utilizat pentru a aduce rata inflației în linie cu ținta de inflație au fost managementul ratei dobânzii de politică monetară (Fig. 6), îngustarea coridorului format de ratele dobânzii la facilitățile de depozit și de credit (Fig. 7), managementul lichidității și managementul ratelor rezervelor minime obligatorii în lei și valută (Fig. 8) și o flotare dirijată a cursului de schimb.

Datele prezentate în Fig. 6 arată trei lucruri: (i) că, în România, inflația, ținta centrală de inflație și rata nominală de politică monetară au urmat o tendință de scădere, ajungând la niveluri similare cu cele existente în economiile dezvoltate înainte de criza din 2008, sau similare chiar cu nivelurile recente înregistrate în unele țări dezvoltate (de exemplu, vezi SUA în Fig. 5); (ii) în perioada ianuarie 2014-septembrie 2017, inflația prețurilor de consum a fost sub limita de jos a benzii de inflație țintită de BNR, în perioada iunie 2015-decembrie 2016 apărând chiar o deflație indusă de decizia autorităților de a reduce unele impozite, în special taxa pe valoarea adăugată; (iii) BNR nu a răspuns prin modificări ale ratei dobânzii de politică monetară nici atunci când inflația prețurilor de consum a crescut semnificativ peste valoarea centrală a țintei din cauze generate de șocuri pe partea ofertei, ca de exemplu în perioada iunie 2010-iunie 2011, nici atunci când a scăzut, ca în perioada iulie 2015-august 2017.

Scăderea ratei nominale a dobânzii și a țintei de inflație spre niveluri similare cu cele existente în țările dezvoltate nu indică în niciun fel că economia noastră s-a îndreptat până în prezent către contextul acelor țări, caracterizat de inflații mici și rate nominale scăzute de dobândă, ce reflectă slăbirea cererii. Similitudinea nu poate fi judecată decât pornind de la nivelul real al ratei naturale (neutre) a dobânzii și de la anticipațiile inflaționiste.

În țările dezvoltate, estimările pentru rata neutră variază, dar indică mai degrabă niveluri scăzute. De exemplu, unele estimări pentru SUA se plasează între minus 1 la sută și 1 la sută. Estimările „two-sided” făcute de Federal Reserve Bank of New York (FRBNY) pe 27 februarie 2020 după metoda Laubach și Williams (2003) pentru SUA pentru perioada 2009-2019 au variat între 0,67 la sută și 1,07 la sută. Rata neutră este estimată pentru zona euro la 0,2 la sută și pentru Japonia la 1 la sută. Pentru Regatul Unit sau Canada, ratele neutre reale sunt estimate la niveluri mai mari, de 1,4 la sută și respectiv 1,6 la sută (vezi autorii citați în Bernanke (2020), estimările după metodele Laubach și Williams (2003) și Holston, Laubach și Williams (2017) prezentate pe https://www.newyorkfed.org/research/policy/rstar), și estimările prezentate în Hamilton et al. (2016)).

Presupunând că în SUA rata neutră reală este de 1 la sută și că anticipațiile sunt ancorate la ținta de 2 la sută, atunci rata neutră nominală ar fi de 3 la sută. În cazul în care rata neutră reală ar fi de –1 la sută și anticipațiile ar fi ancorate la 2 la sută, atunci rata neutră nominală ar fi de doar 1 la sută. Oricare ar fi nivelul de facto al ratei reale neutre, șocul determinat de SARS-coV-2 a redus anticipațiile inflaționiste. De exemplu, pentru SUA, estimările din septembrie 2020 făcute de Federal Reserve Bank of Cleveland (FRBC) indicau anticipații inflaționiste pe 2 ani de 1,5 la sută în martie 2019, de doar 0,5 la sută și 0,4 la sută în aprilie și respectiv mai 2020 și de 1,3 la sută în septembrie 2020. Rata neutrăreală estimată de FRBNY pe 27 septembrie 2020 după metoda Laubach și Williams (2003) era de 0,33 la sută pentru trimestrul încheiat pe 31 martie 2019 și de 0,36 la sută pentru trimestrul încheiat pe 30 iunie 2020. Estimările (one sided) ale ratei neutre reale pe baza metodologiei prezentate în Holston, Laubach și Williams (2017) erau de 0,47 la sută pentru trimestrul încheiat pe 1 aprilie 2020 și de 0,03 la sută pentru trimestrul încheiat pe 1 iulie 2020. Pe această bază, putem spune că rata neutră nominală în SUA s-a situat semnificativ sub nivelul țintei de inflație de 2 la sută după ambele metode de estimare a ratei neutre reale (Laubach și Williams (2003) și Holston, Laubach și Williams (2017)) imediat după primul val al pandemiei, când anticipațiile inflaționiste au scăzut, dar reveniseră în apropierea nivelului țintei de inflație în trimestrul al doilea din 2020, dacă avem în vedere doar estimarea „two-sided” după metoda Laubach și Williams (2003).

Probabil că scăderea anticipațiilor inflaționiste a făcut ca în multe alte țări dezvoltate, ratele neutre nominale să scadă sub nivelurile țintei de inflație. Din ecuația lui Fisher rezultă că dacă rata neutră reală (r) este zero sau pozitivă, rata neutră nominală mai mică decât ținta de inflație apare doar dacă anticipațiile inflaționiste scad temporar sub nivelul la care s-au stabilizat pe termen lung, de regulă la nivelul țintei de inflație (π *), cu o cantitate x mai mare decât r(1+π *)/(1+r). Pe de altă parte, așa cum voi detalia mai jos în legătură cu spațiul de manevră convențional, rata neutră nominală nu scade niciodată sub zero dacă nivelul la care sunt stabilizate anticipațiile inflaționiste, adică ținta de inflație, este mai mare sau egală cu minus r/(1+r), indiferent dacă rata reală neutră este pozitivă sau negativă. În consecință, este de presupus că în multe țări dezvoltate, atât timp cât ratele neutre reale au rămas pozitive, și nivelurile neutre nominale au rămas pozitive.

În țările dezvoltate, ratele reale neutre și anticipațiile inflaționiste se situează în general la niveluri relativ mici și de aceea este dificil ca ratele reale de politică monetară să scadă sub acele niveluri suficient pentru a stimula cererea agregată, chiar dacă ratele nominale de politică monetară sunt setate la zero. Din moment ce rata naturală reală depinde de factori reali ce pot fi influențați de reforme structurale, care necesită timp, ceea ce rămâne de făcut pentru politica monetară din țările dezvoltate pe termen scurt este să contribuie la creșterea anticipațiilor inflaționiste la nivelul țintei de inflație.

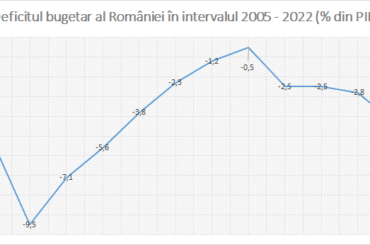

În România, situația este diferită față de țările dezvoltate nu atât prin nivelul ratei neutre reale, cât prin nivelul anticipațiilor, care se situează la niveluri comparativ mai mari. Factorii reali de care depinde rata neutră a dobânzii, ca și nivelul potențial al producției, sunt tehnologia (productivitatea), munca, capitalul, preferințele, cheltuielile publice reale, schimbările în natura și severitatea reglementării etc. În România, în ultimii ani, între acești factori, cel care a suferit modificări importante se referă la cheltuielile reale ale guvernului. Acestea au crescut și probabil că au contribuit la creșterea ratei neutre. Împreună, scăderea unor impozite și creșterea cheltuielilor au dus la deficite bugetare care au atins aproximativ 3 la sută din PIB în perioada 2016-2018 și 4,3 la sută din PIB în 2019. Este totuși probabil ca influența acestora asupra ratei naturale reale să fi fost relativ mică, din moment ce au crescut mai ales cheltuielile publice curente cu salariile și cheltuielile sociale, și nu cheltuielile dedicate investițiilor în infrastructură, creșterii educației, programelor referitoare la calificările profesionale etc.

Estimarea ratei naturale reale a dobânzii este acompaniată de multă incertitudine. Estimările cele mai recente arată că în România rata neutră reală este sub 2 la sută în termeni reali. Probabil că este mai sigur să considerăm că rata neutră reală este 1,6 la sută. Aceasta înseamnă că în România, dacă rata neutră reală ar fi de 1,6 la sută și anticipațiile ar fi ancorate pe termen lung la 2,5 la sută (cât este valoarea centrală a țintei de inflație), rata naturală nominală ar fi de 4,1 la sută. Acesta ar fi spațiul de manevră al politicii monetare în România. Cu alte cuvinte, rata naturală reală poate scădea cu 4,1 puncte procentuale (adică de la 1,6 la sută la – 2,5 la sută) pentru ca stabilirea ratei nominale a dobânzii de politică monetară la zero să asigure o inflație stabilă de 2,5 la sută și ocuparea deplină a forței de muncă. La momentul acestei scrieri pare suficient. Dar, în cazul unei recesiuni, spațiul disponibil depinde de cât de mult va scădea rata neutră reală sub șocul care generează recesiunea, scădere care va rămâne întotdeauna incertă, și de cât de bine sunt ancorate anticipațiile.

Spre comparație, spațiul de manevră din SUA s-a dovedit mic începând cu 2008 și până de curând. Fed a redus rata nominală efectivă de politică monetară de la 5,25 la sută în august 2007 la virtual zero spre finalul anului 2008. Rata neutră nominală a fost probabil în medie de 2,47 la sută în ultimul trimestru din 2008 (suma dintre media anticipațiilor inflaționiste pe 2 ani din ultimile trei luni ale anului 2008 estimate de FRBC în mai 2020 și rata neutră reală estimată în 27 februarie 2020 pentru ultimul trimestru din 2008 de FRBNY după metoda prezentată de Laubach și Williams (2003)). Atunci, reducerea cu aproape 2,47 puncte procentuale sub rata neutră nominală nu a reușit să ducă la creșterea dorită a anticipațiilor inflaționiste și la reluarea creșterii economice. De aceea a fost nevoie de relaxări cantitative și de ghidări prospective, care au funcționat la randamente descrescânde câțiva ani. O situație asemănătoare în natură a fost și este caracteristică în general țărilor dezvoltate.

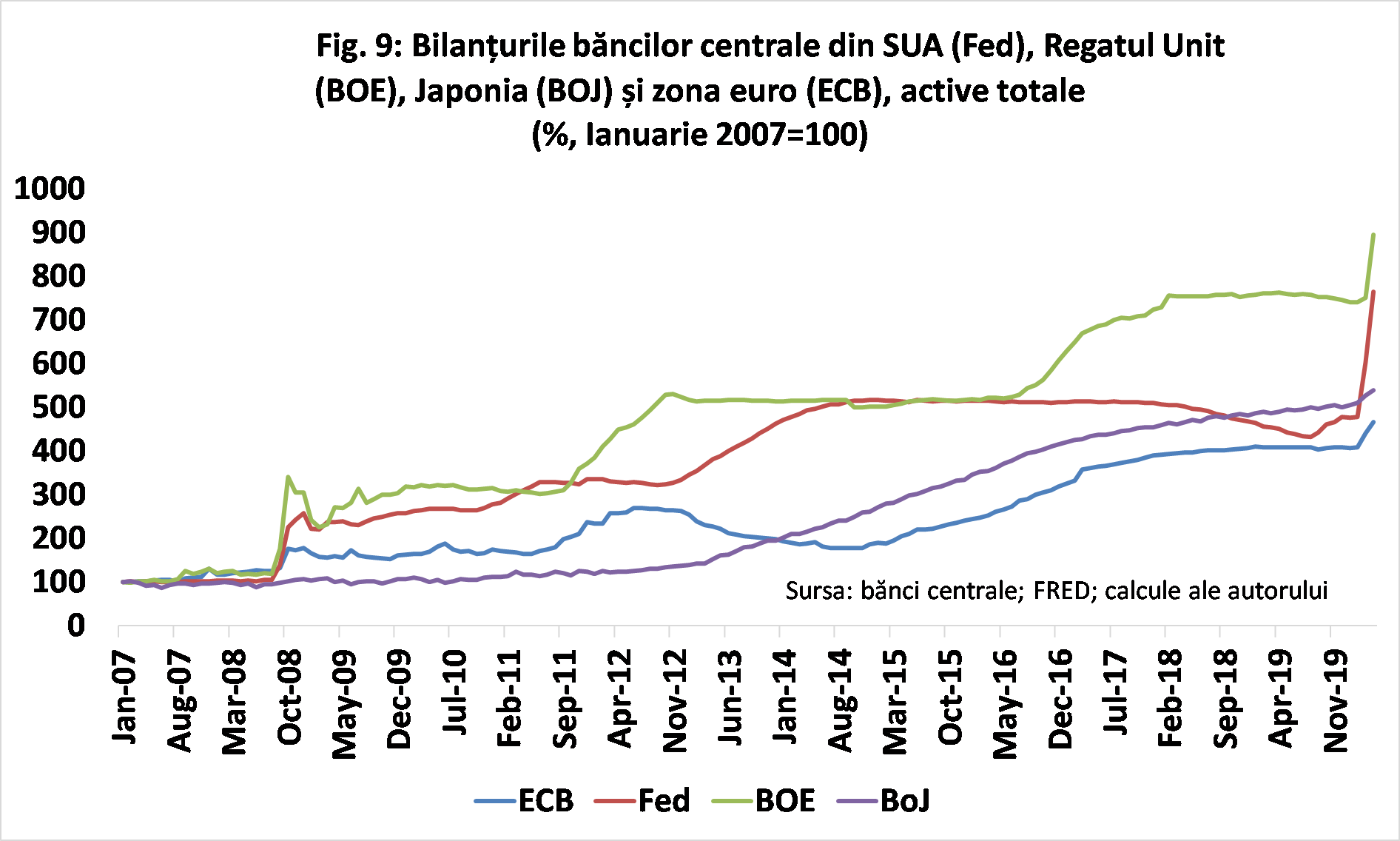

Ca răspuns la șocul produs de distanțarea socială, Fed-ul a redus intervalul tinta al ratei dobânzii (federal funds rate) de la 1,5-1,75% in februarie la 0-0,25 la suta și a inițiat o serie de programe de furnizare de lichiditate și de facilitare a creditării. Programe similare cu cel din SUA a adoptat și BCE, fără a mai fi însă în poziția de a reduce rata dobânzii. Expandarea bilanțurilor BCE, Fed, Bancii Japoniei și Băncii Angliei începând din 2007 și până în martie 2020 sunt prezentate în Fig. 9.

Ca răspuns la șocul determinat de distanțarea socială impusă de răspândirea infecțiilor cu SARS-coV-2, în martie 2020 BNR a redus rata dobânzii de la 2,5 la sută la 2 la sută, în mai 2020 la 1,75 la sută, iar în 5 august 2020 la 1,5 la sută. În aceste condiții, presupunând că rata reală naturală a dobânzii este de 1,6 la sută și ținând cont că ținta de inflație este de 2,5 la sută, rata actuală de politică monetară este cu cel mult 2,6 puncte procentuale sub nivelul nominal al ratei neutre. Acest gap stimulativ s-ar putea dovedi suficient sau nu, depinzând de cât de mult scade rata neutră reală în timpul adâncirii recesiunii, care la rândul ei depinde de o multitudine de factori, între care esențial rămâne ținerea sub control a răspândirii virusului în toate țările și de reluarea activităților economice.

BNR a redus rata dobânzii după ce, anterior, la începutul lunii februarie 2020, a redus rata rezervelor minime obligatorii pentru pasive în valută ale băncilor de la 8 la 6 la sută, și a trecut ulterior relativ rapid din poziția de debitor net al sistemului bancar în poziția de creditor net. În plus, a îngustat treptat coridorul format în jurul ratei de politică monetară de ratele dobânzilor la facilitatea de depozit (1,25 la sută începând din mai 2020 și 1 la sută începând din august) și la cea de credit (2,25 la sută începând din mai 2020 și 2 la sută începând din august 2020), stimulând creditarea; a derulat cumpărări de titluri de stat pe piața secundară pentru a disipa tensiunile generate de pandemie pe piața financiară în luna martie și a facilita tranzacțiile pe această piață în bune condiții; a asigurat permanent, atât prin operațiuni repo, cât și prin continuarea cumpărărilor de titluri de stat, lichiditatea din sistemul bancar necesară finanțării în bune condiții a sectorului public și a celui privat; în fine, a relaxat reglementările prudențiale referitoare la tratarea creditelor neperformante pentru a stimula creditarea.

4. Strategia în cazul pierderii spațiului pentru politici monetare convenționale

Unele dintre măsurile pe care tocmai le-am amintit ar fi putut fi luate indiferent de existența spațiului de manevră în sensul la care ne-am referit la el. Măsurile se aleg în funcție de care dintre obiectivele pe care le-am menționat la început se doresc a fi atinse. De exemplu, reducerea ratei rezervelor obligatorii, relaxarea unor reglementări sau cumpărarea de titluri de stat pe piețele secundare pentru o perioadă nedeterminată contribuie direct la înlăturarea unor disfuncționalități sau la întărirea stabilității financiare a economiei și nu depind de existența spațiului de manevră. În schimb, de existența lui depinde capacitatea politicii monetare de a realiza obiectivul referitor la stabilitatea prețurilor prin exploatare explicită sau implicită a compromisului pe termen scurt între producție și ocupare, pe de o parte, și inflație, pe de alta. Reducerea eficientă a ratei nominale a dobânzii de politică monetară, adică aplicarea unei politici monetare convenționale nu ar fi fost posibilă în lipsa spațiului necesar. Banca Națională a României și alte bănci centrale din regiunea noastă dispun de un spațiu de manevră prin măsuri convenționale relativ mare. Pentru că acest spațiu există, BNR poate să continue să reducă rata dobânzii dacă evoluția economiei o va cere. Dincolo de efectul pe care îl are în stimularea consumului, simplul fapt că măsura este disponibilă induce încredere.

Totuși, condițiile care au permis utilizarea de politici monetare convenționale s-ar putea schimba. Țările dezvoltate, care produc o însemnată parte a producției globale, s-au confruntat treptat cu schimbarea condițiilor care le-au anulat spațiul de manevră al politicilor convenționale. Politicile monetare din Japonia luptă de mai bine de două decenii, iar cele din celelalte țări dezvoltate de mai bine de un deceniu să recâștige acel spațiu pentru măsuri convenționale. Până acum nu au reușit. Ratele reale neutre au rămas prea mici sau, altfel spus, băncile centrale nu au reușit să producă suficientă inflație pentru a plasa ratele reale ale dobânzilor sub nivelul natural. Pornind de aici, am putea deduce că pe măsură ce alte țări îndeplinesc condițiile care împing ratele reale neutre în jos (îmbătrânirea populației, preferința de timp, creșterea avuției, schimbările tehnologice etc.) și reușesc să stabilizeze anticipațiile inflaționiste la niveluri scăzute, rezultatul ar putea fi similar. În condițiile în care în anul 2020 economia mondială va intra într-o recesiune ce s-ar putea extinde încă 1-2 ani, ratele reale negative ale dobânzilor ar putea apărea și înrădăcina la niveluri scăzute și în economiile emergente din regiune. Aceasta înseamnă că băncile lor centrale ar putea să piardă spațiul de manevră necesar pentru implementarea politicilor monetare prin management-ul ratei dobânzii pe termen scurt. Aceste bănci vor avea nevoie de o strategie de acțiune.

Obiectivele la care ne-am referit în introducere sunt esențiale în formularea unei astfel de strategii. Obiectivele referitoare la stabilizarea disfuncționalităților de pe piețele financiare vor avea nevoie de programe similare în natură cu cele prin care Fed-ul, BCE, Banca Japoniei sau Banca Angliei au furnizat facilități de credit, de swap-uri valutare etc. Celelalte obiective, referitoare la inflație, ocupare și producție au nevoie de un spațiu adecvat de manevră pentru politica monetară. Acest spațiu poate fi (re)oferit prin măsurile neconvenționale. Politicile dedicate celor două grupe de obiective (stabilizarea disfuncționalităților, pe de o parte, și inflația și ocuparea/producția, pe de altă parte) este necesar să fie separate, chiar dacă ambele ar fi implementate prin cumpărări de active.

În scopul separării clare, cumpărările de active pentru disiparea turbulențelor/disfuncționalităților financiare ar putea fi complet sterilizate, în timp ce, evident, cumpărările de active în scopurile politicii monetare nu vor fi sterilizate. Cele două tipuri de programe ar trebui anunțate periodic, dependent de evoluția datelor economice și pe intervale suficient de mari de timp pentru a întări credibilitatea lor.

În general, pierderea spațiului de manevră face orice politică nerelevantă. Din acest motiv, strategia băncii centrale are în mod necesar ca valoare centrală prezervarea spațiului de manevră.

Experiența arată că există două tipuri de soluții pentru creșterea spațiului de manevră în cazul în care management-ul ratei nominale de politică monetară nu mai poate fi practicat. Primul tip de soluții, așa cum am subliniat mai sus, sunt cele care țintesc la influențarea cererii prin intermediul ratelor dobânzii. Aici decizia privește alegerea, asupra căreia voi reveni imediat, între, pe de o parte, deja menționatele relaxările cantitative, ghidări prospective etc. și, pe de altă parte, creșterea valorii centrale a țintei de inflație. Prin creșterea țintei de inflație se poate ajunge la ancorarea anticipațiilor inflaționiste la valori mai mari. Astfel, șansa politicii monetare să plaseze rata reală a dobânzii de politică monetară la o valoare mai mică decât rata neutră reală crește, astfel crescând șansa de relansare a creșterii economice. A doua soluție este cea a „banilor din elicopter”.

Natura celor două tipuri de soluții le face să aibă avantaje și costuri diferite. Pentru fiecare instrument trebuie înțeles bine ce canal de transmisie al politicii monetare va fi activat în cea mai mare măsură în cazul concret al economiei noastre. Există o largă literatură care studiază atât canalele prin care relaxările cantitative sau alte instrumente neconvenționale ce operează asupra cererii prin intermediul ratei dobânzii transmit politica monetară, cât și modul de formare a anticipațiilor referitoare la politica monetară bazată pe instrumente neconvenționale. Concluzia este aceea că rolul canalelor convenționale (cel al creditului și cel al creșterii prețurilor activelor) au funcționat în proporții total diferite, în etapa relaxărilor cantitative canalul creditului cedând rolul principal canalului avuției. Probabil că reducerea rolului creditului a fost influențată de faptul că relaxările cantitative au fost adoptate în același timp cu introducerea de reglementări financiare excesive. Împreună, acestea au dus la creșterea riscului de piață al unor active, la reducerea riscului de credit și creșterea cererii pentru active lichide, la reducerea costului de oportunitate al plasamentelor bancare și, nu în ultimul rând, la schimbarea condițiilor de eligibilitate a clientelei.

Trecerea de la măsuri convenționale la măsuri neconvenționale înseamnă, în esență, trecerea de la administrarea capătului scurt al curbei randamentelor la administrarea capătului lung al acestora. Atât timp cât există spațiu pentru politici monetare convenționale, adică politica rămâne potentă referitor la obiectivele privind inflația pe termen lung și producția și ocuparea pe termen scurt, acțiunile de politică monetară sunt concentrate pe modificarea ratelor dobânzilor pe termen scurt. Acest lucru este suficient pentru ca anticipațiile inflaționiste, anticipațiile privind viitoarele rate reale ale dobânzii de politică monetară și prima de timp să transmită modificările respective în ratele dobânzilor pe toate maturitățile curbei randamentelor.

Și în perioadele în care nu există spațiu de manevră, măsurile adoptate de banca centrală depind de obiectivele avute în vedere. Dacă este necesară eliminarea unei disfuncționalități a pieței financiare/monetare care face elasticitatea cererii de bani în raport cu rata dobânzii virtual infinită (capcana lichidității), atunci simpla reducere a ratei dobânzii la zero ajută. Lucrurile se complică însă dacă scopul este stimularea activității economice. Așa cum a arătat practica de început a politicilor monetare neconvenționale, preferința foarte mare pentru lichiditate poate face ca băncile să ia banii ieftini de la banca centrală și să-i depoziteze ca rezerve la banca centrală. În consecință, oferta de bani a băncii centrale (pasivul bilanțului băncii centrale, și anume numerar plus rezervele băncilor la banca centrală) crește. Dacă însă, din cauza creșterii preferinței pentru lichiditate, băncile nu acordă credite și, în consecință, nu „scriu” noi depozite în conturile clienților, oferta totală de bani către publicul nebancar (pasivul consolidat al sistemului bancar, și anume numerar plus depozitele publicului nebancar) crește nesemnificativ, pentru că banii nu se multiplică. Simpla creștere a bilanțului băncii centrale ajută la disiparea disfuncționalităților de pe piața financiară, dar nu ajută direct scopul reluării creșterii economice dacă nu atinge o anumită calitate a structurii pe maturități a activelor sale.

Pentru a stimula reluarea creșterii economice și a ocupării forței de muncă în condițiile în care stabilirea ratei dobânzii la zero este insuficientă, politicile monetare vor avea nevoie să reducă ratele dobânzilor pe termen lung. În consecință, pentru a atinge aceste scopuri, instrumentele neconvenționale, de exemplu, relaxările cantitative, nu trebuie înțelese ca o simplă modalitate de a crește baza monetară. Pentru a putea reduce ratele dobânzilor pe termen lung, cumpărările de active trebuie să se refere la activele cu maturități lungi ale publicului nebancar. Aceasta determină o schimbare în structura avuției financiare a acestui public, mărind oferta de bani, crescând prețul activelor și reducând dobânzile pe teremn lung, ceea ce stimulează activitatea economică.

Teoretic, eficiența cumpărărilor de active financiare cu maturități lungi de către banca centrală poate fi afectată negativ de politica fiscală. Dacă, în același timp în care banca centrală achiziționează active cu maturitate lungă, guvernul ar emite titluri cu maturități lungi în volume mari, ar exista pesiuni în sensul scăderii prețurilor acestora și a creșterii ratelor dobânzilor, ceea ce ar fi în conflict cu scopul cumpărărilor efectuate de banca centrală. În practică însă, de regulă, respectându-și independența, cele două autorități – cea monetară și cea fiscală – își coordonează la nivel de experți activitățile.

Adoptarea unui plan de relaxări cantitative ar trebui precedată de revizuirea acelor reglementări care le-ar putea altera eficiența sau în combinație cu care ar distorsiona stimulentele din economie, producând efecte adverse.

Legislația va trebui adaptată, în timp util, pentru a prevedea instrumentele ce pot fi achiziționate de banca centrală. Experiența arată că activele ce pot fi cumpărate, includ, pe lângă titlurile de stat, și datorii ale corporațiilor, bonduri acoperite, titluri comerciale, acțiuni etc.

Literatura (vezi Bernanke, 2020) sugerează că decizia de a utiliza instrumente neconvenționale sau creșterea țintei de inflație depinde de spațiul de manevră pe care acestea îl pot oferi. Când ratele naturale reale sunt foarte mici și, în combinație cu ținta de inflație la care se presupune că se stabilizează anticipațiile inflaționiste pe termen lung duc la o rată neutră relativ mică, atunci spațiul de manevră dat de măsurile neconvenționale poate fi insuficient. O creștere a țintei de inflație poate fi, în aceste cazuri, de preferat.

În timp ce această concluzie poate fi corectă pentru o economie care deja a intrat în capcana lichidității, ea ar putea sugera exact contrariul pentru o economie care nu se află încă acolo, dar dorește să prevină acest lucru. Principiul fundamental care ghidează stabilirea țintei din perspectiva discutată aici este crearea condițiilor care asigură că rata nominală a dobânzii de politică monetară nu are nevoie să scadă niciodată sub zero (adică i mai mare sau egal cu zero). Această condiție înseamnă asigurarea spațiului de manevră și se îndeplinește, așa cum am menționat, atunci când ținta de inflație (π *) este mai mare sau egală cu – r/(1+r).

Condiția menționată (pe care am utilizat-o în calculele prezentate în secțiunea anterioară) este ușor de îndeplinit dacă nivelul stabil al ratei naturale reale este pozitiv. Condiția este dificil de îndeplinit dacă rata reală naturală ajunge la valori negative semnificative. De exemplu, dacă într-o recesiune severă, rata naturală reală ajunge la – 3 sau la – 4 la sută, atunci ținta de inflație trebuie să fie mai mare de 3,1 la sută sau, respectiv, 4,2 la sută pentru ca spațiul de manevră pentru politica monetară convențională să se prezerve.

Din păcate, identificarea nivelului la care poate ajunge rata neutră reală într-o recesiune severă este o sarcină ce implică multă incertitudine. În principiu, adoptarea unei ținte mai înalte de inflație trebuie pregătită din timp, prin implementarea unui set de măsuri structurale care să compenseze costurile adiționale ce apar pentru societate de la o inflație mai înaltă (vezi Blanchard et al., 2010). Există studii (vezi, de exemplu, Mertens și Williams, 2019), care arată că în perioadele în care economia este constrânsă să apeleze la instrumente neconvenționale, anticipațiile inflaționiste se ancorează sub nivelul țintei. În consecință, ar trebui studiate și variantele de modificare a cadrului de țintire a inflației, ca o alternativă la creșterea țintei de inflație. O sinteză a dezbaterilor existente pe plan internațional referitore la acest aspect este prezentată în Isărescu (2019).

Unele bănci centrale (BCE, Banca Japoniei) au apelat la rate negative ale dobânzilor acordate la rezervele în exces ale băncilor comerciale. Această soluție dorește stimularea băncilor să extindă creditul către sectorul real. Ea are însă dezavantajul că reduce profitabilitatea băncilor, ceea ce în situații dificile nu ajută. În plus, ea poate duce la devalorizarea monedei, ceea ce ar ajuta exporturile, dar ar tensiona bilanțurile agenților cu datorii în valută. Ratele negative și-ar putea atinge scopul, dar aceasta înseamnă ca ele să fie transferate asupra deponenților, ceea ce este politic imposibil.

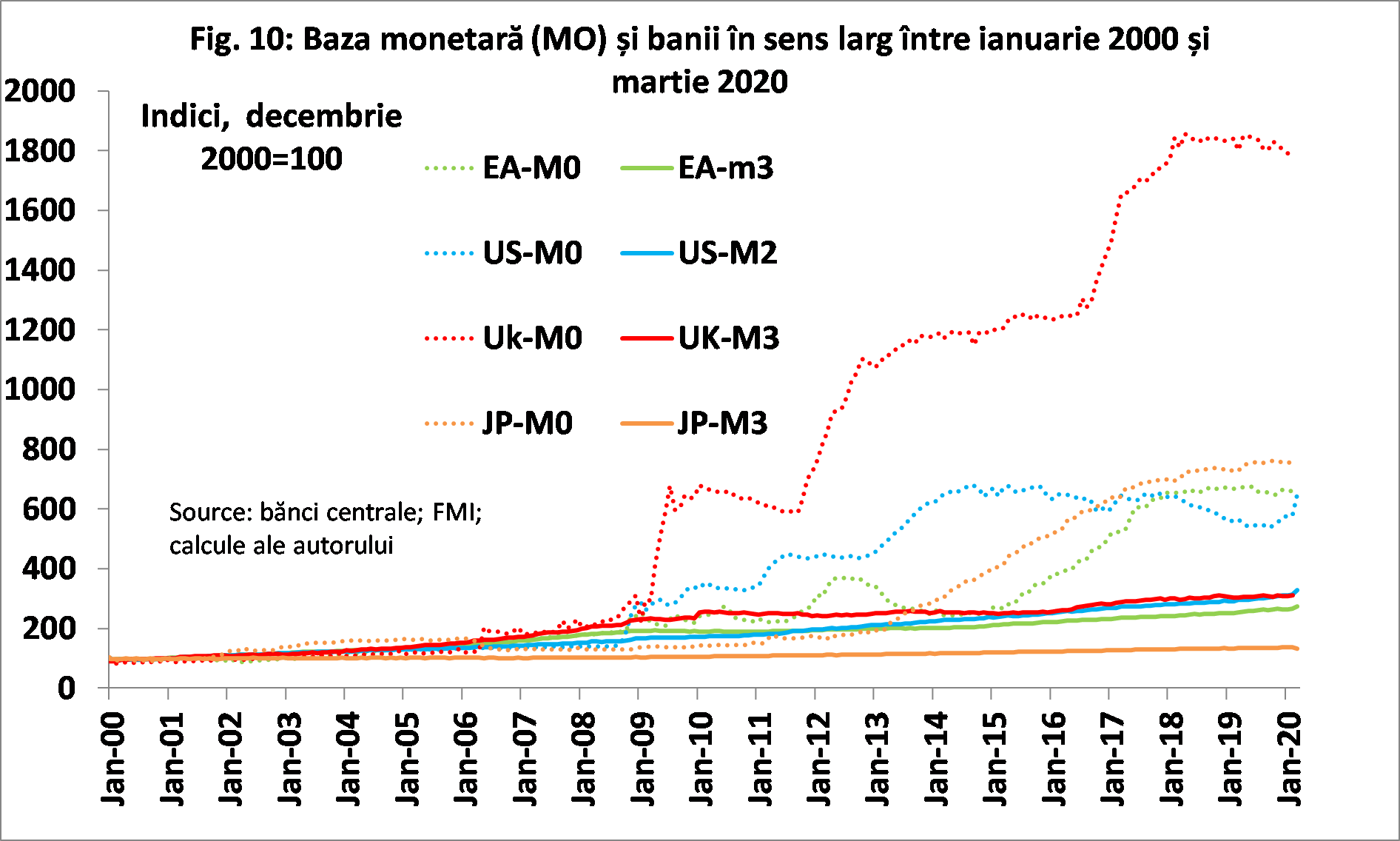

O posibilitate adesea evocată de mulți cercetători și în același timp practicieni (Bernanke, 2016; Yellen, 2018; Clarida, 2019; Brainard, 2019; Belz and Wessel, 2019) este targhetarea curbei randamentelor. Ideea principală este aceea că se aleg titluri cu maturități mai degrabă scurte, de exemplu de 1-2 ani și banca centrală se angajează să atingă un anumit randament pentru maturitatea respectivă. Metoda se deosebește de relaxarea cantitativă, care presupunea anunțarea unei cantități de titluri cu maturități lungi ce vor fi cumpărate, dar al căror rezultat nu este precizat. Controlul curbei randamentelor are asemănări cu practica stabilirii ratei dobânzii pe termen scurt. Pentru a atinge ținta de rată a dobânzii pentru maturitatea aleasă, banca trebuie să cumpere orice cantitate necesară din titlurile respective. În această strategie, credibilitatea băncii este esențială pentru atingerea țintei, așa cum este esențială și în strategia țintirii inflației. Odată dovedită credibilitatea prin atingerea țintei de randament pentru maturitatea aleasă, ea va ajuta în orientarea anticipațiilor inflaționiste în viitor. Lipsa de credibilitate implică riscul ieșirii de sub control a mărimii bilanțului. În funcție de credibilitatea băncii centrale, cumpărările de titluri pentru a atinge o țintă de randament în strategia controlului curbei randamentelor poate varia de la zero la întreaga cantitate de titluri cu maturitatea aleasă (Bernanke, 2016; Belz și Wessel, 2019). Instrumentul a fost utilizat de SUA mai intens în anii 1940, controlul prețului bondurilor fiind formal abandonat în 1953 (Friedman, 1968). Între țările dezvoltate, în perioada recentă, Japonia a fost cea care a apelat la acest instrument începând din septembrie 2016. Anunțul a fost credibil, astfel că Banca Japoniei a cumpărat în trei ani mai puține titluri decât a cumpărat în trei ani de la lansarea programului de relaxări cantitative în 2013 (Belz și Wessel, 2019). În Fig. 9 se vede că panta creșterii bilanțului Băcii Japoniei s-a atenuat începând cu 2016. Spre comparație, în Fig. 10 sunt prezentate expansiunile bazei monetare și a banilor în sens larg în SUA, Regatul Unit, Japonia, și zona euro.

În fine, „banii din elicopter” reprezintă transferuri directe de bani de la banca centrală la guverne pentru a finanța deficite bugetare sau la publicul larg. În practică ele nu ar fi posibile în actualul cadru legislativ european. Totuși, teoretic, astfel de transferuri ajută direct cererea agregată, neavând nevoie de intermedierea ratelor dobânzii, dar nu sunt reversibile. Pentru că inversarea nu apare, baza monetară crescută prin aceste operațiuni ar trebui redusă când inflația va crește peste nivelurile dorite, doar pe cheltuiala băncilor centrale, care ar putea face pierderi masive. În extremis, după ce ar acoperi aceste pierderi din capitalul lor propriu, băncile centrale ar avea nevoie de recapitalizare de la guverne. Aceasta ar fi o cale pe care s-ar putea pierde independența băncilor centrale.

Figurile indicate în text

Bibliografie

Amato, Jeffery (2005), „ The role of the natural rate of interest in monetary policy” BIS Working Paper No. 171.

Bernanke, Ben; James, Harold (1990), ‘The Gold Standard, Deflation and Financial Crisis in the Great Depression: An international Comparison’, NBER Working Paper No. 3488 (October).

Bernanke, Ben S. (2005), The Global Saving Glut and the US Current Account Deficit, Remarks at the Sandridge Lecture, Virginia Association of Economist, Richmond, Virginia, March 10.

Bernanke, Ben S. (2007), Global Imbalances: Recent Developments and Prospects, Speech delevered at the Bundesbank Lecture, Berlin, Germany, (September 11).

Bernanke, Ben (2015), Why are interest rates so low, part 4: Term premiums, http://www.brookings.edu/blogs/ben-bernanke/posts/2015/04/13-interest-rate-term-premiums.

Bernanke, Ben (2020), ‘The New Toold of Monetary Policy’, American Economic Review 2020, pp. 110(4): 943–983 (https://doi.org/10.1257/aer.110.4.943).

Bernanke, Ben (2016), ‘What tools does the Fed have left? Part 2: Targeting longer-term interest rates’, Brookings Institution (March 24).

Belz, Sage; Wessel, David (2019), ‘What is yield curve control?’, Brooking Institution (August 14).

Blanchard, Olivier; Giovani, Dell’Ariccia; Paolo, Mauro (2010), “Rethinking Macroeconomic Policies”, IMF Staff Position Note 10/03.

Bordo, Michael; Wheelock, David (1998), ‘Price Stability and Financial Stability: The Historical Record’, Federal Reserve Bank of St. Louis Review September/October.

Bordo, Michael; Dueker, Michael; Wheelock, David (2000), ’Aggregate Price Shocks and Financial Instability: An Historical Analysis’, NBER Working Paper 7652, April.

Borio, Claudio; Lowe, Philip (2002), „Asset prices, financial and monetary stability: exploring the nexus”, BIS Working Papers No. 114.

Borio, Claudio; Disyatat, Piti (2014), ‘Low Interest Rates and Secular Stagnation: Is Debt a Missing Link?’, www.voxeu.org (June).

Borio, Claudio (2017), „Through the Looking Glass”, OMFIF City Lecture, 22 September, London.

Borio, Claudio; Disyatat, Piti; Rungcharoenkitkul, Phurichai (2019), „What anchors for the natural rate of interest?”, BIS Working Papers No. 777.

Brainard, Lael (2019), ‘`Fed Listens` in Richmond: How Does Monetary Policy Affect Your Community?’, Federal Reserve Bank of Richmond, Richmond Community Listening Session.

Cecchetti, Stehphen; Disyatata, Piti; Kohler, Marion (2009), „Integrating financial stability: new models for a new challenge”, essay prepared for the joint BIS-ECB Workshop on “Monetary policy and financial stability”, Basel, Switzerland, 10-11 September 2009.

Clarida, Richard; Gertler, Mark; Gali, Jordi (2000), „The Science of Monetary Policy: A New Keynesian Perspective”, Journal of Economic Literature, Vol. XXXVII (December 1999), pp. 1661–1707.

Clarida, Richard H. (2019), ‘The Federal Reserve’s Review of Its Monetary Policy Strategy, Tools, and Communication Practices’, Remarks at „2019 U.S. Monetary Policy Forum”, University of Chicago Booth School of Business”, https://www.bis.org/review/r190225e.pdf.

Cúrdia, Vasco; Woodford, Michael (2016): ”Credit frictions and optimal monetary policy”, Journal of Monetary Economics, vol 84, pp 30–65.

Currie, Lauchlin (1931): „Bank assets and banking theory”, unpublished PhD thesis, Harvard University (apud, Laidler (2002), „Rules, Discretion and Financial Crises in Classical and Neoclassical Monetary Economics”, in Economic Issues, Vol. 7, Part 2).

Friedman, Milton, and Anna Schwartz (1963), ‘A Monetary History of the United States, 1867-1960’ Princeton, NJ: Princeton University Press.

Friedman, Milton (1968), ‘The Role of Monetary Policy’, American economic Review 58, pp. 1-17.

Gertler, M, N Kiyotaki and A Prestipino (2017): “A macroeconomic model with financial panics”, NBER Working Papers, no 24126.

Gertler, Mark; Gilchrist, Simon (2018): “What happened: Financial factors in the great recession”, NBER Working Papers, no 24746.

Greenspan, Alan (1993), Testimony before the Committee on Banking, Housing, and Urban Affairs United States Senate, July 22.

Hamilton, James; Harris, Ethan S; Hatzius, Jan; West; Kenneth (2016), „The Equilibrium Real Funds Rate: Past, Present, and Future”, IMF Economic Review, vol. 64, issue 4, No 4, pp. 660-707.

Hawtrey, Ralph (1932), „The Art of the Central Banking”, London, Longmans Group (apud, Laidler (2003), „The price level, relative prices and economic stability: aspects of the interwar debates”, in BIS Working Papers 136).

Hayek Friedrich, „Monetary Theory and the Trade Cycle”[1929], Jonathan Cape, London, 1933.

Hayek, Friedrich (1969) [1939], „Profit, Interests and Investments and Other Essays on the Theory of Industrial Fluctuations”, A.M. Kelley, reprinted of the 1939 ed.

Hayek, Friedrich (1967) [1935], „Prices and Production”, A.M. Kelley, reprinted of the 1935 ed.

Holston, Kathryn; Laubach, Thomas; Williams, John C. (2017), “Measuring the natural rate of interest: International trends and determinants,” Journal of International Economics, Elsevier, vol. 108(S1), pages 59-75.

Isărescu, Mugur (2019), „Băncile centrale și echilibrul economic”, studiu introductiv la cartea ”Viitorul băncilor centrale. Simpozionul tricentenarului Băncii Angliei”, Curtea Veche Publishing.

Kiley, Michael John; M. Roberts (2017), ‘Monetary Policy in a Low Interest Rate World’, Brookings Papers on Economic Activity, Spring.

Krugman, Paul R. (1998), ‘It’s Baaack: Japans’s Slump and the Return of the Liquidity Trap’, Brookings Papers on Economic Activity, Economic Studies Program, The Brookings Institution, vol. 29(2), pages 137-206.

Laubach, Thomas; Williams C. John (2003), ‘Measuring the Natural Rate of Interest’, Review of Economics and Statistics, Vol. 85, No. 4 (Nov., 2003), pp. 1063-1070.

Mertens, M. Thomas; Williams, C. John (2019), ‘Monetary Policy Frameworks and the Effective Lower Bound on Interest Rates’, June 28.

Schwartz, Anna J. (1995): “Why financial stability depends on price stability”, Economic Affairs, 21-25.

Schwartz, Anna J. (1988) “Financial Stability and the Federal Safety Net,” in William S. Haraf and Rose Marie Kushneider, eds., Restructuring Banking and Financial Services in America. Washington, D.C.: American Enterprise Institute, p. 53 (apud Bordo and Wheelock, 1998).

Simons, Henry C. (1936), ”Rules Versus Authorities in Monetary Policy”, The Journal of Political Economy, Volume 44, Number 1 (February), University of Chicago.

Summers, Lawrence („U.S. Economic Prospects: Secular Stagnation, Hysteresis, and the Zero Lower Bound”, Business Economics, Vol. 49, No. 2, National Association for Business Economics.

Temin, Peter (1989), ‘Lessons from the Great Depression’ Cambridge, MIT Press.

Triffin, Robert (1964), „The mith and realities of the so-called Gold Standard”, in The Evolution of the International Monetary System: Hystorical Reappraisal and Future Prospects, Princeton University Press.

Woodford, Michael (1999a), “Optimal Monetary Policy Inertia”,Seminar Paper No. 666, Institute for International Economic Studies, S-106 91 Stockholm, Sweden (April).

Woodford, Michael (1999b), “Commentary: How Should Monetary Policy Be Conducted in an Era of Price Stability?” on Svensson (1999), (September 29).

Woodford, Michael (2003), „Interest and Prices: Foundations of a Theory of Theory of Monetary Policy”, Princeton University Press.

Wicksell, Knut (1936), “Interest and Prices: A Study of Causes Regulating the Value of Money” [Original publication date: 1898], translated by R.F. Kahn, Macmillan.

Yellen, Janet (2018), „Comments on the Monetary Policy at the Effective Lower Bound”, Brookings Papers on Economic Activity, September 13-14.

Celelalte teorii economice presupun că banii nu sunt neutri: pentru keynesism, monetarism, teoria anticipațiilor raționale și neo-keynesism pe termen scurt, pentru teoria austriacă pentru orice orizont de timp.

![Datorii și stabilitate – câteva gânduri[1]](https://opiniibnr.ro/wp-content/uploads/2023/06/ggggzzzzztied-up-1792237_960_720.jpg)