Am văzut foarte recent diverse opinii potrivit cărora BNR a întârziat să crească rata dobânzii și politica monetară a fost prociclică în ultimii ani. Cu alte cuvinte, creșterea ratei dobânzii cu 25 de puncte de bază în ianuarie 2018 a venit prea târziu. Am văzut, de asemenea, puncte de vedere mai vechi conform cărora BNR a menținut rata dobânzii prea sus în perioada 2014-2017 T3, în care inflația headline a bunurilor de consum a fost sub limita de 1,5 la sută a benzii țintite de BNR. Acea critică a fost mai acută atunci când inflația a devenit negativă, în perioada 2015 T3-2016 T4, influențată în special de reducerea TVA.

În articolul intitulat „Un motiv pentru care inflația a întârziat să apară”, publicat pe 31 decembrie 2017, am explicat două lucruri strâns legate. Pe de o parte, am explicat de ce inflația a rămas joasă pentru o așa de lungă perioadă, în ciuda faptului că, prin reducerea TVA și prin creșterea masivă a salariilor în sectorul public, care în final s-a transferat și în creșterea salariilor în sectorul privat, guvernele au administrat în perioada 2015-2017 un stimul fiscal important, care ar fi putut accelera inflația. Pe de altă parte, am explicat de ce nu ar fi fost logic ca politica monetară să fie condusă altfel în perioada respectivă.

Am identificat cele trei cauze care explică nivelurile joase ale inflației, inclusiv ale celei calculate la taxe constante: (i) o parte a cererii suplimentare apărute ca urmare a reducerii TVA a fost plasată de public în străinătate, ceea ce a făcut să nu se creeze imediat o presiune pe capacitățile noastre de producție; (ii) scăderea prețului petrolului și a bunurilor alimentare a compensat creșterile de salarii, lăsând costurile producătorilor la niveluri relativ joase, fără a fi nevoie de o creștere a prețurilor; (iii) stimulul fiscal a alterat raționalitatea firmelor, care au început să interpreteze o creștere a prețurilor la propriile produse ca având cauza exclusiv în creșterea cererii pentru produsele respective, nu și în creșterea generală a prețurilor. În acest context, firmele au început să formeze anticipațiile inflaționiste în mod preponderent adaptiv, adică în mod irațional, la nivelurile inflației anterioare, inflație care din cauzele (i) și (ii) a scăzut sau s-a menținut la niveluri scăzute. Din acest motiv, anticipațiile inflaționiste, care contribuie la formarea inflației au rămas foarte joase, adică nu au adăugat la inflație ceea ce ar fi fost rațional să o facă.

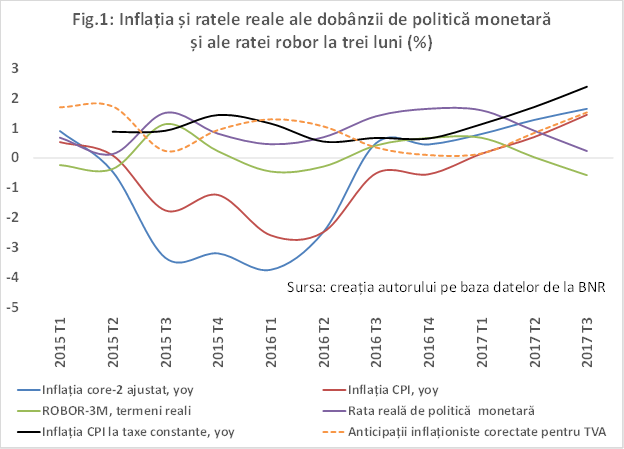

În articolul meu am arătat că acest din urmă factor este cheia înțelegerii modului în care a fost condusă politica monetară. Nu poți să influențezi cu aceasta anticipații adaptive, iraționale, ale firmelor. În plus, așa cum se vede în Fig. 1, ratele reale ale dobânzii au crescut semnificativ în perioada în care anticipațiile inflaționiste ajustate pentru TVA ale analiștilor bancari au scăzut, imediat după iulie 2015. ROBOR-3M real a crescut de la minus 0,4 la sută în 2015 T2 la 1,14 la sută în 2015 T3. După momentul 2015 T3, în evoluția anticipațiilor inflaționiste ale analiștilor bancari au existat două perioade: una în care anticipațiile au crescut de la 0,2 la sută în 2015 T3 la un maxim de 1,3 la sută în 2016 T1. Aceea a fost perioada în care lumea analiștilor a crezut că stimulul fiscal va genera inflație. După aceea, anticipațiile corectate pentru TVA ale analiștilor bancari au scăzut gradual până la 0,2 la sută în 2017 T1, indicând și aici creșterea ponderii componentei adaptive în formarea anticipațiilor. Corespunzător, traiectoria ROBOR-3M real a urmat o imagine în oglindă a traiectoriei anticipațiilor, arătând că a fost condusă de anticipațiile analiștilor bancari (comparați linia portocalie punctată și linia verde). De la 1,14 la sută în 2015 T3, ROBOR-3M real a scăzut la 0,5 la sută în 2016 T1, după care a crescut gradual la 0,7 la sută în 2017 T1.

În perioada 2015 T3-2017 T1, atât anticipațiile inflaționiste ajustate pentru TVA ale analiștilor bancari, cât și inflația la taxe constante s-au situat sub limita inferioară a benzii de inflație țintite de BNR. O reducere a ratei dobânzii de politică monetară când inflația era prea joasă ar fi devenit inadecvată înainte de atingerea scopului. Nu trebuie uitat că anticipațiile inflaționiste corectate pentru TVA ale analiștilor bancari erau de doar 1,5 la sută în 2017 T3.

Nici creșterea ratei dobânzii de politică monetară cu mult înainte de ianuarie 2018 nu ar fi fost garantat corectă. Cu anticipații adaptive și cu o inflație anuală care în august 2017 era încă sub limita de jos a benzii țintite de BNR, o creștere a ratei dobânzii ar fi mutat inflația și mai jos. În plus, inflația s-a accelerat în octombrie și noiembrie 2017 sub influența unor șocuri temporare preponderent pe partea ofertei, la care politica monetară nu răspunde. Firmele au început să-și schimbe anticipațiile din preponderent adaptive în preponderent forward-looking abia în 2017 T3. Tot atunci au început anticipațiile analiștilor bancari să contribuie și ele, din nou, la creșterea inflației, alăturându-se excedentului de cerere, majorării prețurilor bunurilor de consum din import și persistenței inflației, (aceasta din urmă fiind core-3 cu o perioadă în urmă), care contribuiau mai demult la creșterea inflației.